熬死摩拜、OFO的哈啰想上市,3年亏损48亿如何解?

文 / 六金

出品 / 节点财经

2016年,26岁的戴威已经风生水起,28岁的杨磊才刚刚成立哈罗(哈啰)。

2018年,戴威的OFO搬离中关村理想大厦;胡玮炜套现离场;但是哈啰拿到了蚂蚁金服给的融资。和他们相比,杨磊才是共享单车领域的幸运儿。

2021年,哈啰宣布要上市,这时在共享单车领域,已经没有了摩拜和OFO。

王兴当年的判断没错。共享单车的市场格局三位强劲的对手分别是美团单车、青桔单车和哈啰单车。

一位风投领域人士对节点财经表示:“这些创业者中,最后还是杨磊活了下来,他是一个22岁就能年赚两千万的人,年少有为值得投啊”。

除了大佬的垂青外,让哈啰逆袭的还有蚂蚁给的机会,要知道从2016年开始融资至今,哈啰出行累计完成14轮融资,蚂蚁金服就领投或跟投了哈啰6轮。

数据来源:公开资料收集

从上图可以看到,2018年绝对是蚂蚁和哈啰的“蜜月期”,几乎是蚂蚁“一有钱就加仓哈啰”,其中E轮近20亿的投资蚂蚁满仓“梭哈”,可见当时蚂蚁对共享单车的热切。

/ 01 /

每天一块五的生意

两个轮子太亏本

五年经过了上百亿的融资,2021年的哈啰,已经不是当时那个只有自行车的哈啰。

哈啰现在有出行业务,分为两轮的单车和助力车;四轮的哈啰顺风车。

本地服务主要包括“哈啰电动车”以及公司与宁德时代和蚂蚁集团合作推出的“小哈换电”,另外还在试点哈啰酒店、到店团购、哈啰打车、线上广告等在内的新兴本地服务和产品。

不过节点财经发现,就发家业务来说,哈啰的两轮车业务赚钱速度太慢。

哈啰出行2020年的营收为60.4亿元,同比2019年增长25.3%。哈啰两轮共享服务2020年的营收为55亿元,同比2019年增长21.1%,占总营收的比例高达91%。

哈啰出行目前拥有超过1000万辆共享单车及共享电单车,也就是说平均每辆车一年的收入是550元,一天的收入是1块5。

给大家算一笔账,之前有媒体报道过,哈啰单车的出厂成本为800元左右(还不包括维修维护)。

也就是说每辆单车的回本周期是一年半,然而据节点财经向前OFO员工了解,一般一辆车一年半左右卫生情况、车体情况就不具备骑行条件需要大修或者报废了,另外国家也规定了共享单车3年强制报废。

所以,哈啰的单车也许等不到赚钱,车就没了。

在电单车方面,参考同样宣布要上市的松果电单车单辆车成本价大概在2000元-2500元,维持现行的收入估计要4-5年才能回本。

而再靠提高两轮服务的客单价来提高毛利,明显不现实。

单车1.5元/30分钟,电单车3.5元/ 30分钟已经比坐公交还贵,人们对于最后一公里的成本的付出还是有一定考量,就像共享充电宝越来越贵所以带充电宝的人越来越多一样,如果你一味涨价,那么走路的人也越来越多。

有网友笑称:“只做两个轮子,赚钱是不可能赚钱的,这辈子都不可能赚钱的。”

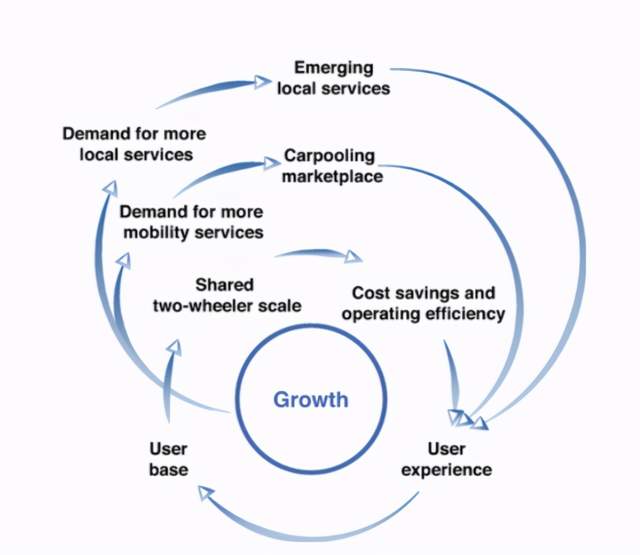

共享两轮车从来都不是能够让哈啰永远生存下去的产品,所以哈啰打造的概念就是哈啰飞轮,具体长这样:

图片来源:哈啰出行招股书

看起来虽然复杂,但是说白了,“哈啰飞轮”就是把单车领域吸引的用户导入别的可以有机会赚钱的业务,毕竟现在的互联网的投资圈子,有了用户才有增长的基础。

/ 02 /

顺风车毛利直追茅台

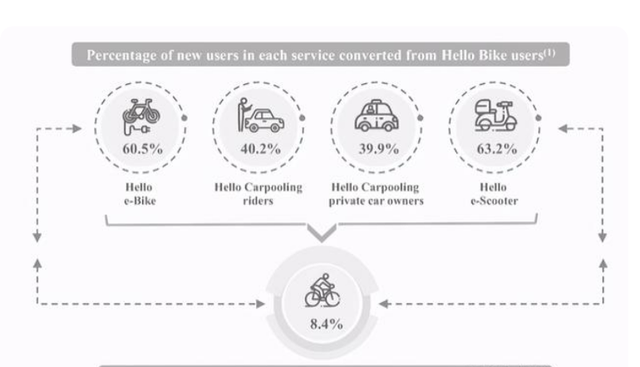

说起来引流,哈啰做的确实不错。招股书显示,60.5%的哈啰助力车新用户、40.2%的哈啰顺风车新用户、39.9%的哈啰顺风车新接单司机、63.2%的哈啰电动车新用户都来自哈啰单车服务。

图片来源:哈啰出行招股书

它清楚的意识到光靠共享单车不能成行,也没有像戴威一样,不计成本地烧钱补贴,而是思考到底拿手中的用户去做什么更有价值。在大基数的用户上,哈啰找到了其他的赚钱门道,那就是顺风车。

2020年,哈啰出行的总交易金额130亿元,其中顺风车总交易额近70亿元,相比2019年增长138%;共享两轮交易额近58亿元。

可见在交易额上,四轮业务已经超过了两轮业务,在这里有人会说“四轮客单价是两轮的几十倍”,但是看了看利润,四轮的利润可以是两轮的十几倍。

顺风车业务为哈啰出行在2020年实现了营收4.6亿元,占收入的8%,毛利为3.77亿元,毛利率高达81.4%,这么看来,顺风车简直是暴利。

再对比一下嘀嗒,嘀嗒的2020年收入是7.91亿,只有哈啰的1/8,但是嘀嗒的净利润是3.43亿,嘀嗒2017年毛利率为49.5%,2018年增加至58.6%,2019年高达79.5%,到了2020达到87%以上。

好家伙,很少有互联网公司能拿出来比肩茅台的毛利率。

顺风车赚钱也是有原因的。

第一, 没有重资产的成本投入,只需要搭建平台。

第二, 沙利文的调查显示,坐顺风车的人都是进行成本分担,并不像跑滴滴一样用于谋生,所以给车主的补贴可以不用太大。

第三, 给乘客的补贴也不是很大,因为顺风车的触发条件,要么是每天都需要,要么是回老家跑长途,乘客直到这笔通勤的费用一定要花,所以确实对于价格的敏感程度不高,好用才是关键。

所以顺风车搭建好平台,引入用户后,就像一个“一本万利”的生意。哈啰如果想上市后给投资者一个可以扭亏转营的预期,只能从顺风车上薅羊毛。

在顺风车领域,哈啰上线不过两年,能够达到这种成绩,确实体现出了引流的成效,或许未来能让资本市场眼前一亮。有业内人士甚至预计,哈啰有很大概率将在2021年超越嘀嗒成为顺风车行业NO.1。

/ 03 /

蚂蚁还有多少耐心?

为什么哈啰在顺风车上相当努力?

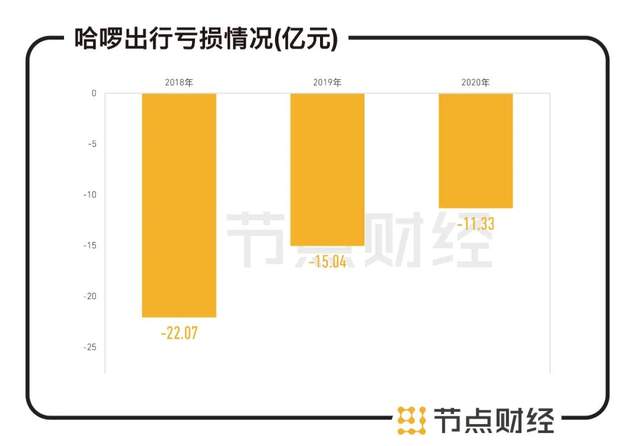

来看看它的亏损:

数据来源:哈啰出行招股书

2018年至2020年三年间,哈啰出行共计亏损48亿元。之前咱们聊过威马汽车,三年也不过亏了114亿,一个做自行车的,是造汽车亏损程度的一小半,这时投资人心里能不打鼓?

所以2019年以后,蚂蚁没有再向哈啰投资,哈啰也没有新的进账。

另外,2020年哈啰经营现金流量在不计摊销和折旧等因素下净流入了21.98亿元,但同期投资活动因为需要采购新的单车/电动自行车又流出现金41.53亿元。也就是说,哈啰的经营性的现金流入不能覆盖投资流出。

去年哈啰全年流入的21.98亿元仅能勉强能买一半的新车,如果没有其他的资金,就意味着没有新车,也就意味着哈啰的市场竞争地位将有可能下降。

所以,不上市的话,哈啰的现金流将承受严重考验。2020年7月时,市场便有传言哈啰或许会尝试科创板。

在去年初,央行征信中心还有一份文件显示,2019年12月4日,哈啰出行的运营主体上海钧正网络科技有限公司,已将所有单车资产(共计717万辆)抵押给上海云鑫创业投资有限公司(蚂蚁全资控股),期限为三年(2019年12月4日-2022年12月3日)。

这个剧情好像演过?

2018年,ofo也曾经两次将单车作为抵押物,用800万辆单车,换取了阿里共计17.7亿元人民币的融资,履约日期分别为半年期和两年期,这钱到现在也没还上…

确切的说,这是蚂蚁对哈啰的一个展期协议。

上海钧正(哈啰)曾于2017年7月、2017年9月和2018年6月向上海云鑫(蚂蚁)借款共28亿元,三笔分别为5亿、5亿、18亿。

第二次是2017年9月27日又借款5亿,2018年6月,在第二次借款还未到期之时,哈啰又问蚂蚁借了一次钱,这次金额高达18.9亿。

但是没有新的资金进入,哈啰出行偿还蚂蚁金服的18亿资金就有些困难,所以哈啰出行只能把18亿的抵押借款展期到2022年。

而这一系列事件传递出的信号或许是阿里对尚未盈利的哈啰,耐心正在被逐渐消耗。

/ 04 /

人间清醒

能让哈啰走向盈利吗?

2020年,哈啰创始人杨磊的态度也有所转变,过往的采访中,他一直都很稳,不急不忙。

之前有人问杨磊有没有明确的盈利时间表,杨磊回答:“没有,我们才是两年不到的公司,阿里和亚马逊都用了很多年才盈利,谷歌也用了很多年才盈利,我们那么着急干什么?”

但是2020年不急不行。为了省钱,有媒体报道2020年哈啰已进行了内部的小裁员,这一消息被哈啰出行执行总裁李开逐否认,但2019年哈啰还有4822人,到了2020年只有4477人,要实现哈啰飞轮不应该多招人吗?

现在对于哈啰来说,上市有两大意义,一是自己拿到散户们的资金,二是让投资者们拿到溢价补偿一下多年等待后对于上市的急切,再一次把耐心值拉满。

但哈啰仍然在招股书中提到一句话:我们未来盈利的能力不仅取决于我们提供服务的努力,还取决于我们控制成本的能力。

言下之意:如果多赚钱的路子不得行,那我们可以多省钱。

有投行人士对节点财经表示,这话公司一般不往招股书里写,哈啰可以说是相当诚恳了。

还有一句:“如果我们无法充分控制与运营相关的成本,将来我们可能会继续遭受来自运营活动的损失和负现金流量。”

言下之意:如果省钱还行不通的话,那就要忍受来自现实的暴击。

哈啰的招股书可谓近年来赴美上市公司少有的“人间清醒”,未来的问题都给你列这了,投资者自己看着办吧。

不得不说,哈啰从共享单车的红海里杀出来,一直都保持着清醒没有走错路、走弯路,但是有些生意的赚钱模式,或许从一开始就确定了。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

(作者:节点财经 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。