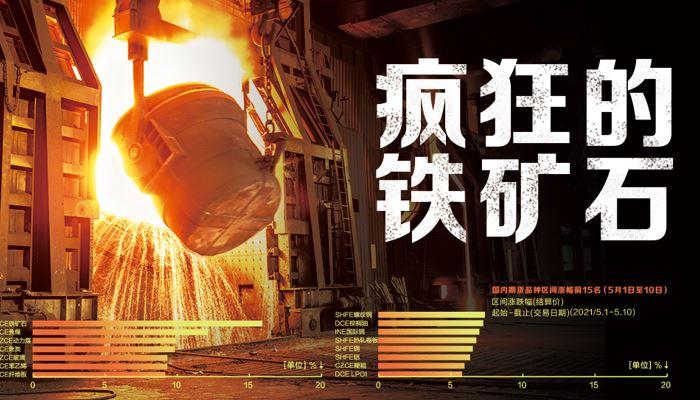

黑色系商品暴力拉涨重现 文华商品指数逼近200点绝对“高价区”

价格虽然涨上去了,但是期货盘面的成交、持仓数据相对稳定,资金端并未出现过于明显的集中流入,整体处于相对稳定的状态。

【铁矿石拉涨冲击波】

5月10日,铁矿石期货多个合约十分罕见的集体涨停,这还是建立在该品种涨跌幅调整至10%基础上所实现的。受此带动,螺纹、线材、热卷三大成品材全部涨停。当前1300元/吨的铁矿石、6000元/吨的螺纹钢显然已经处于历史绝对高位,进一步上涨带来的潜在风险开始凸显。越来越多钢铁企业买入套保力度“水涨船高”,但下游企业的利润空间却进一步被挤压,退单违约频现,加工企业则停产观望。

“手无寸铁、望煤止渴、点石成金、失之焦臂……”5月10日,一位外资机构操盘手发布的朋友圈,对近期大宗商品市场的行情作出了如上总结。

虽是段子,点评却是异常精准。仅就“五一”后国内期货市场的表现来看,上涨品种主要集中在了黑色系商品身上。

5月10日,铁矿石期货多个合约十分罕见的集体涨停,这还是建立在该品种涨跌幅调整至10%基础上所实现的。至当日午后14:30左右,螺纹、线材、热卷三大成品材全部涨停,焦煤、玻璃期货主力合约涨幅均超6%。

受此带动,追踪国内一揽子商品价格的文华商品指数连续大涨,并于盘中创下197.22点的近十年新高。

需要指出的是,200点之于该指数如同1800美元之于国际金价一般,属于绝对“高价区”,历史上仅有2008年、2010年至2011年的少数月份,文华商品指数达到这一水平。

不过,伴随着商品价格的连续上涨,市场分歧也开始加大。譬如煤焦钢产业链品种,近期整体持仓规模却不升反降。

“行情到这个地步,需要出去实地调研下。”现任东海期货黑色金属首席研究员的刘慧峰,当日在开往唐山的高铁上说道。

黑色系领衔,铁矿石期货三日狂飙16%

顺周期行业,几乎包揽了五一节后二级市场的热点。5月10日,A股涨幅排名靠前的板块仍然是煤炭、有色和钢铁。

而早在5月6日,这一趋势就已经有所显现,当天纳入申万钢铁板块的35只个股中,34只钢铁股收涨,安阳钢铁、重庆钢铁、本钢板材等7只钢铁股报收涨停。

与之相伴的,是近三个交易日黑色系商品在期货市场的暴力拉升。

仅以铁矿石期货主力2109合约为例,4月30日结算价为1108.5元/吨,至5月10日结算价已升至1286.33元/吨。

换言之,三个交易日该品种便出现了累计16%的涨幅。这对于涨跌停板幅度原本仅有4%的铁矿石期货而言,已经十分罕见。

加之矿石又是煤焦钢产业链的源头,其价格的上涨起到了牵一发动全身的效果。

于是,整个黑色系商品集体拉涨。5月10日就是典型,当天螺纹、线材和热卷三大成品材期货全部涨停,只是受限于6%的涨跌停板,幅度略低于铁矿石。

虽然有色金属、玻璃等品种走势也十分强劲,但是整体涨幅尚无法与黑色系商品相比,近期处于商品涨幅榜“第二梯队”的位置,化工、软商品板块阶段性涨幅则要更低一些。

走势出现上述差异,又包含了多方面因素的推动。

首先,黑色系商品多为国内自主定价商品,其价格弹性显著大于有色、原油等国际定价产品。

其次,黑色系商品具备较好的供需预期。

“一季度,国内粗钢产量整体增加,那么市场给出的预期就是,若要完成全年压减粗钢产量的目标,就势必会以更大的力度去限制供给端。”刘慧峰认为。

反观需求端,国内基建、地产需求逐步恢复,4月份钢材出口数据未受退税政策影响,再次提供了需求支撑。

一方面是供给端形成了收缩预期,另一方面则是需求端的稳定恢复,叠加之下钢材整体供需预期向好。

就铁矿石而言,则受到了基本面和情绪层面的双重带动。

“钢厂目前处于高利润阶段,近期吨钢利润一度突破千元,虽然都在说压减粗钢产量,但是比较4月的周度数据可以看出,产量不减反增,那么因限产减少矿石消耗的逻辑也就难以成立。”刘慧峰表示。

此外,他还提出了一个细节,即在限产状态下,钢厂倾向于使用高品位矿石,这使得港口高品位矿石库存持续下降。铁矿石价格连续上涨,并一路向钢坯、成品材等现货市场,以及证券市场传导。

5月10日,铁矿石期货多个合约十分罕见的集体涨停。-新华社

警惕“价格传导链条的断裂”

当前1300元/吨的铁矿石、6000元/吨的螺纹钢显然已经处于历史绝对高位,进一步上涨带来的潜在风险开始凸显。

仅仅从市场数据来看,能否进一步上涨的分歧开始出现。

4月30日,文华黑色产业链品种整体持仓量为418万手,此后三个交易日的拉涨阶段仅小幅升至425万手,并于5月10日回落至408万手,同时整体成交量变化也较为有限。

换言之,价格虽然涨上去了,但是期货盘面的成交、持仓数据相对稳定,资金端并未出现过于明显的集中流入,整体处于相对稳定的状态。

“大家的疑虑还是比较大的,一个是绝对价格太高了,另外也担心对下游的承接力问题。”刘慧峰表示。

另外的隐忧,来自于需求端。仅以热轧卷板、冷轧卷板的价格表现为例,后者由前者加工而来,常规行情下后者要每吨溢价五六百元。

从终端应用上看,冷轧卷板也要更为接近家电等终端消费品。但是,近期的市场现状却是,冷轧卷板与热轧卷板的价差仅维持在二三百元,冷轧卷板上涨动力不足,这是否也从侧面反应下游需求并非很好?价格传导链条出现了一些问题?

需要指出的是,每当价格传导不畅,产业链下游陷入大范围亏损时,往往就意味着上游原材料涨势的终结,这也是周期品价格见顶的信号之一。

对于这种现象,光大期货研究所所长叶燕武将其称之为“价格传导链条的断裂”。

早在今年3月,他便指出,商品市场见顶存在两个信号,其一是信用开始紧缩,尤其在政策层面。如2010年10月央行首次加息,对应2011年2月整个有色、黑色、化工品同时见顶,随后开始了持续五年的熊市。

其二与产业链相关联,商品价格存在明显的摆钟效应。多数商品是半成品或原料,价格变动对应的是产业链上下游的利润,或者说利益格局的分配。

具体体现为,原料价格低时下游受益,上游亏损,反之亦然,如天然橡胶在2008年金融危机时价格是7000元/吨,2010年初上涨至超过40000元/吨,直接导致下游轮胎企业亏损严重,无力再承受原材料的高昂成本,价格传导链条断裂进而出现了拐点。

而就刘慧峰的观察来看,目前下游尚未出现大范围亏损,但是部分企业由于前期锁定的钢材价格仅有5100元/吨至5200元/吨,目前成本端冲击已经十分明显,出现部分亏损。

这意味着,上述价格传导链条是否已经出现了一些局部传导不畅的迹象?若黑色系产品价格接下来继续拉涨,是否又将加速传导链条破裂的速度?

(作者:董鹏 编辑:包芳鸣)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。