所谓绝对收益,就是指通过相关策略来降低投资风险、控制回撤,无论市场涨跌,都以追求绝对的正收益为目标。需要注意的是,绝对收益只是一种策略,千万不能等同于保本保息。

如果组合能够让你任何市场情况下都能安心持有,这可能就是理想中的稳健投资吧!市场上有一类投资策略就是以“稳稳的幸福”为目标,这种策略叫“绝对收益策略”。

所谓绝对收益,就是指通过相关策略来降低投资风险、控制回撤,无论市场涨跌,都以追求绝对的正收益为目标。需要注意的是,绝对收益只是一种策略,千万不能等同于保本保息。

总结来说,采用绝对收益策略的产品有如下特征:

1)善于平衡收益与风险,在严控回撤的基础上追求持续的稳健正回报,投资体验好;

2)全面净值化加速,传统保本保息的理财产品踪迹难觅,绝对收益目标产品在一定程度上成为保本理财的补充;

3)做长期投资,资产配置少不了。绝对收益策略产品可以充当组合中的基石,对冲风险。

绝对收益策略都有哪些分类?

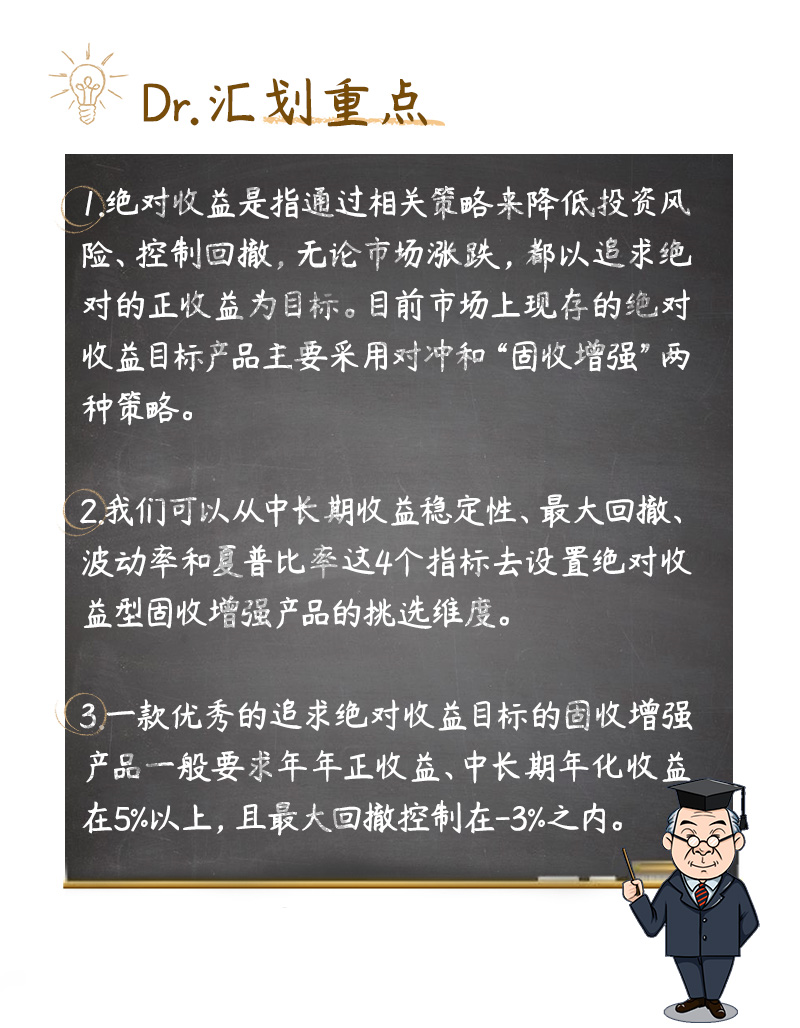

绝对收益策略主要包括“固收增强”、保本、对冲,以及多种混合策略等。目前现存的绝对收益目标产品主要采用对冲和“固收增强”两种策略。

1)对冲策略

对冲策略是指同时在股指期货市场和股票市场上进行数量相当、方向相反的交易,通过两个市场的盈亏相抵,将组合的系统性风险控制在一定的范围内,从而达到降低波动,控制回撤的效果。

2)固收增强策略

“固收增强”策略,以相对较低风险的债券资产为基础,在获得较为稳定的票息收益和部分资本利得的同时,利用可转债或权益资产,寻求增强收益的机会。其核心就在于“增强”,一般有股票增强、转债增强和打新增强等。

四个维度挑选固收增强产品

目前市场上的绝对收益策略在固收增强产品中运用的较为普遍。可这类产品光看名称很难分辨,到底该如何识别呢?这里有4点建议可供参考。

1)看业绩稳定性

固收增强策略产品的目标是在任何环境下都力争实现稳定收益。可以参考两个维度,一是中长期年化收益率,按照市场经验,一般来说5%~8%的中长期年化收益率是比较合理的预期;二是考量年度/季度的投资胜率,如若能做到不论市场涨跌,也能年年/季季正收益,那就是一只成功的绝对收益型固收增强产品。

比如下图这款追求绝对收益的固收增强策略产品,其净值走势就较为符合业绩稳定性的标准。对比沪深300来看,该产品在2017年至2020年的市场涨跌轮回中,不仅走势平稳每年都是正收益,且在2018年的单边下跌行情中,依然取得了大幅超越市场的超额收益。

2)看回撤控制

以绝对收益为目标的产品对回撤控制更为严苛,不仅要求长周期内的净值平滑,还要求在市场下跌跑赢大盘的同时,尽可能的控制好回撤,争取更好的投资体验。比如一只权益仓位不超过20%的固收增强产品,通常要求其最大回撤控制在-2%~-3%以内的水平。

我们还是以上文提到的产品为例,在回撤控制方面该产品表现也可圈可点。比如下图所示,在2017年2月至2020年11月,市场经历了两次明显下跌。第一次发生于2018-1-24至2019-1-3,当时沪深300跌幅达-32.35%,而同期该产品最大回撤仅为-2.04%;再来看因新冠疫情影响导致的第二次下跌,也就是在2020-1-13至2020-3-23的近两个月内,该产品以-1.72%的最大回撤显著跑赢同期沪深300指数。

3)看波动率

波动率是衡量产品风险的常用指标,波动率越小,对应的产品风险就越小。绝对收益目标产品的年化波动率一般不超过5%。

4)看夏普比率

回撤小、收益稳,相信是投资者们的理财初衷。所以一款优秀的绝对收益型固收增强产品,不仅要看回撤和波动指标,还要看投资性价比,也就是在最低的风险下追求最高的收益。这时候就需要关注一个可以衡量产品投资性价比的指标——夏普比率。

所谓夏普比率,可以简单理解为收益率和波动率的比值,这个比值越大,证明每一单位的风险所带来的收益越多,也就是所对应的产品越值得买。

(作者:汇华理财 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。