罗青山/文

这是裸眼看财经的第 175 篇文章2200字 | 全文阅读需14分钟

截至2021年5月份,公募行业开放式基金已经多达7800多只,投资者要找到未来业绩最好的基金并不容易,其实我们挑基金跟基金经理挑股票有点像,谁都不能保证能找到最优秀的资产,但可以通过层层筛选提高选到较好资产的胜率。

优秀是一种习惯。很多权益基金经理之所以会被大量投资者和资金追溯,成为行业中的明星基金经理以及顶级基金经理,必须会有中长期优异的业绩。长期优异的业绩,已经能够在一定程度上证明基金经理的投资能力,在后市也有更高的可能性取得较好业绩。

为此,我们在全市场7800多只开放式基金中进行多重筛选,寻找在中期长期业绩持续领先的基金产品,既能够在每一个年度跑赢市场主流指数,又能在同类型基金业绩中排在前列,至少是在过去一段时间,这些基金的绝对业绩和相对业绩都是够硬的。

尖子基金团1:近7年年化收益30%+的优质老基

从2014年5月份到2021年5月份,这整整7年的时间内,诞生了一批长期业绩优异的老牌基金产品,符合年化回报率在30%+的权益基金足足有18只。期间即便是有基金经理更替,但基金业绩牛的特点还是一路保持了下来。

市场给出的数据证明,很多资金和投资者都在青睐这些长期业绩优异的老基金,老基金持有人的复利效应慢慢体现出来,刚接触基金的新基民也慕名而来,上述18只基金的平均规模高达141.18亿元,这个数据仍在持续上涨中。

尖子基金团2:近3年年化收益45%+的凶猛新基

如果看最近三年的基金业绩,时间区间划分在2018年5月份到2021年5月份,市场大致风格是偏成长的。在这段时间里,一批成长风格的基金大赚特赚,动辄一个自然年收益翻倍,也让一批新生代基金经理锋芒毕露,收割了一波追随者。

高风险偏好的投资者,如果不知道如何挑选高风险高收益的成长风格基金,可以从上图表14只优质基金中作参考。不过,在这样的行情下选择这种类型基金是有一定风险的,每天晚上看看净值的波动给生活加一些兴奋感。

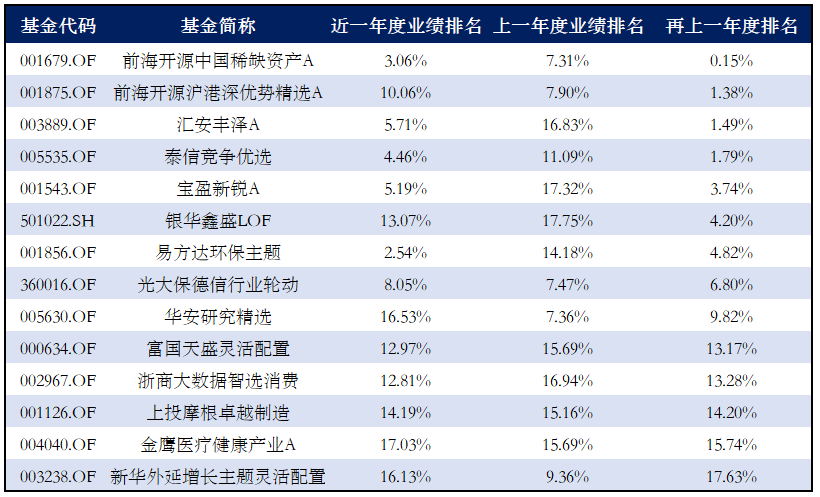

尖子基金团3:连续3年同类排前1/5的常胜良基

最近三年时间的基金业绩,其实很能说明一位基金经理的真正能力,因为这个跨度刚好包含了熊市牛市和震荡行情,在这3年的时间里,每个年度业绩都排名靠前的基金,那肯定是有点东西的,基本是既能仰望星空又能脚踏实地的主儿。

在这个表格中其实能看到,有2只基金在这三个年度的业绩排名是都处在同类前1/10的,这三年的超额收益确实是十分了得。这些基金主要分两类,一类是标准的科技成长风格,一类则有基金经理的个人特色,完全由基金经理策略去配置资产。

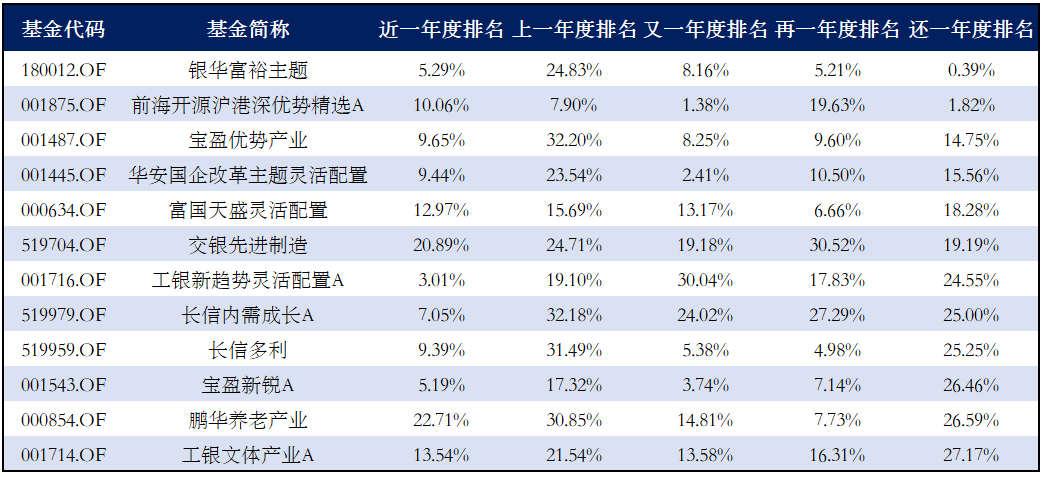

尖子基金团4:连续5年同类排前1/3的常胜优基

按照前1/5的标准筛选,3年以上就不能再继续拉长维度了,因为前1/5的条件还算是比较苛刻的,再拉长周期只能放宽业绩相对排名的标准。前后筛选了一下,连续5年同类排名前1/3是一个比较好的标准,筛选出的基金刚好剩这么几只。

个人觉得这个图表中的12只基金含金量挺高的,能够一直有这么好的业绩,基本上是靠基金经理的个人能力和基金公司投研团队的支持,涉猎的行业比较多、对个股也有深度跟踪。再过几年来看长期业绩领跑的基金,这些基金基本都会上榜。

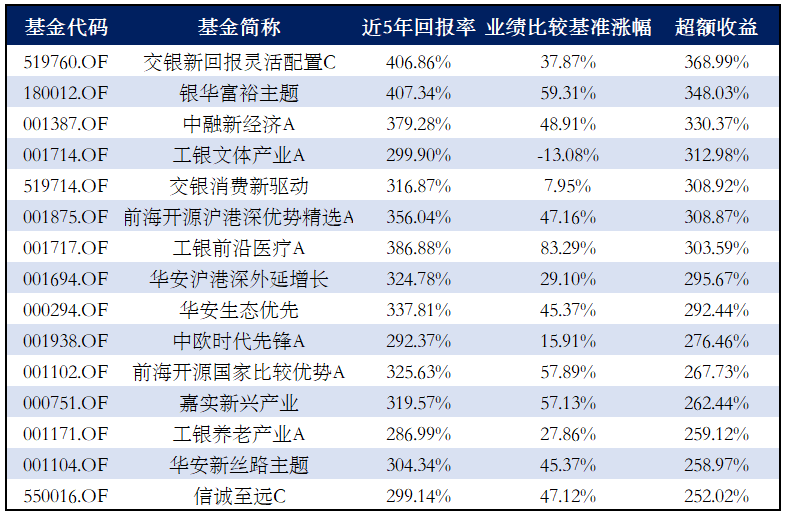

尖子基金团5:近5年大幅跑赢业绩比较基准者

要先交代一下,业绩比较基准这个数据在第三方并没有完全跑出来,大概是因为算法会相对复杂一些,换句话说,这个数据不是直接来自基金净值,需要机器去抓取市场指数再运算。下面得到的结果,是从1990个样本中筛选出。

有些基金业绩好,要归因于选取的赛道好,有些基金业绩好,靠的是基金管理人的投研能力。基金业绩超越业绩比较基准表现的部分,基本就是投研能力的外在表现,上图中的15只基金,是1990个样本中仅有的超额收益在250%以上的产品。

写在后面的话

很明显的感觉到,这两年公募行业变化很大,在蓬勃发展的过程中也出现了一些问题,这些问题在一定程度上可以会影响大家的收益,所以还是要好好聊聊这件事情。

第一,基金公司直播中的擦边球。最近支付宝财富号推出的直播节火热,基金公司通过直播的形式跟投资者面对面做投教工作,这件事情本身的出发点很好。渐渐大家发现,在直播平台推广一下基金能获得不错的规模效应,投教的重心就开始转移了。

当然,大部分直播还都是合规合理的,只是有少数基金公司,时而会宣传短期业绩,偶尔会展望预期收益率,也有直接讲某只基金有多好的,不做风险提示。监管也注意到这个问题了,中基协发布直播四方面规范建议,不知道能不能镇得住这些乱象。

第二,部分基金产品投资风格越发激进。去年基金年报披露后,权益基金的全部持仓公之于众,部分风格极其激进的产品让人大跌眼镜。比如全部满仓地产股的基金、全部买半导体的基金,是真的觉得其他行业资产都没有这个行业好吗?

以前我们总是看不起那些风格漂移的基金,觉得他们是“挂羊头卖狗肉”,但人家漂来漂去,还是为了一个漂亮的基金业绩,有了业绩再出名再涨规模。现在一些基金就是做成了短期炒作的工具,净值极致波动,最终业绩可能不太好,但管理费赚个盆满钵满。

第三,基金经理一拖多的现象越来越严重了。2019年和2020年的业绩冠军,一个是三冠王一个是四冠王,大家可以看看他们的持仓,基本是八九不离十。这就有点说不过去了,既然如此当时为什么要发新基金呢,司马昭之心路人皆知。

笔者在此前文章中还提到过明星基金经理“甩包”的问题,某只基金管理一段时间业绩不好直接更换基金经理,这样一来,明星基金在管产品的业绩都是漂漂亮亮的,另一位基金经理的业绩则从头开始累积,这样也说不上哪里十分不对,但铁定是不妥当。

End

(作者:裸眼看财经 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。