编者按:

5月6日,中国人民银行广州分行、中国人民银行深圳市中心支行、中国银行保险监督管理委员会广东监管局、中国银行保险监督管理委员会深圳监管局、中国证券监督管理委员会广东监管局、中国证券监督管理委员会深圳监管局联合发布《粤港澳大湾区“跨境理财通”业务试点实施细则(征求意见稿)》(简称《细则》)。

《细则》明确了“北向通”业务所涉及的理财产品范围、投资者资格审核及适当性管理、销售及宣传管理等规范。

南财课题组成立《剖析跨境理财通》系列深度报道,将长期跟踪跨境理财通领域,上篇聚焦“北向通”,下篇聚焦“南向通”,结合政策,从产品层面进行分析并提出政策建议,本文针对“北向通”理财产品的范围、投资性质、风险控制进行垂直深度分析,敬请关注!

为何“北向通”理财产品发行人限定为内地理财公司?

“跨境理财通”分为“北向通”和“南向通”。“北向通”指港澳投资者通过闭环式资金管道汇入资金购买内地代销银行销售的投资产品。根据《细则》,投资产品包括两大类,一类是内地理财公司按照理财业务相关管理办法发行且经发行人和内地代销银行评定为一级至三级风险的非保本净值化理财产品(现金管理类理财产品除外),另一类是经内地公募基金管理人和内地代销银行评定为R1至R3风险的公募证券投资基金。

就理财产品而言,“北向通”理财产品的发行人限定为内地理财公司,包括银行理财子公司和外方控股的合资理财孙公司。

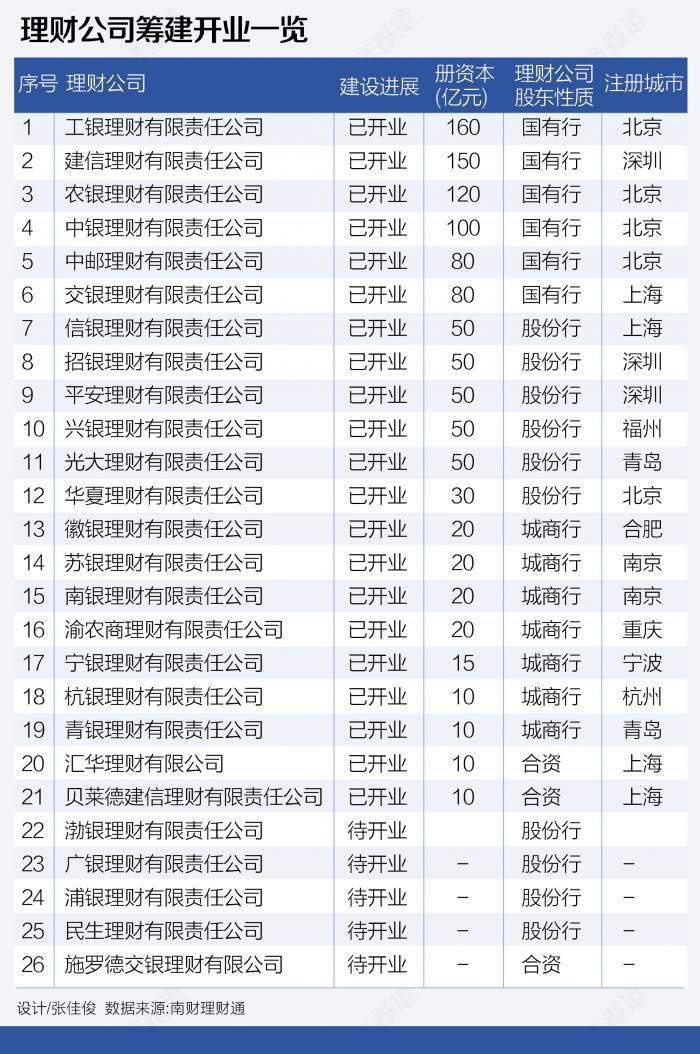

据南财理财通数据,目前获批筹建的内地理财公司共有26家,其中银行理财子公司有23家;合资理财孙公司有3家,分别为汇华理财有限公司、贝莱德建信理财有限责任公司和施罗德交银理财有限公司。

课题组认为,之所以将“北向通”理财产品发行人限定为内地理财公司,原因在于2018年“资管新规”出台后,在统一的资产管理产品监管标准下,内地理财公司产品已全部打破刚兑,并实现净值化转型。相比商业银行处于过渡期的老产品,理财公司产品解决了多层嵌套、资金池运作、杠杆不清、期限错配、理财资金投向不合理等问题,同时产品份额净值、投资策略、收益分配、非标资产等信息披露更加完善,在一定程度上降低了流动性风险、信息不对称风险和资金用途风险。因此,将“北向通”理财产品发行人限定为内地理财公司能较好地保护港澳投资者权益。

现金管理类产品或将重新纳入“北向通”理财产品体系

根据银行业理财登记托管中心《2021年银行理财市场一季度报告摘要》显示,截至3月末,现金管理类产品规模为7.34万亿,占一季度理财市场总规模的29.34%。由于现金管理类产品被视为对储蓄存款的替代,因此零售客户对其有较强的需求。

但根据《细则》,“北向通”理财产品不包含现金管理类产品,这和2018年7月出台的“资管新规”补充通知《关于进一步明确规范金融机构资产管理业务指导意见有关事项的通知》有一定关系。由于该通知允许现金管理类产品采用“摊余成本+影子定价”方法进行估值,且未对现金管理类产品是否可投资非标资产做出明确约束,这使得管理人在运作现金管理类产品时通过非标资产提升收益,使得现金管理类产品在净值化转型中逐渐异化为期限错配的“类资金池产品”,存续规模大幅提升,显著推升了理财产品体系的流动性风险。出于防控风险的目的,2019年12月,银保监会、人民银行出台《关于规范现金管理类理财产品管理有关事项的通知(征求意见稿)》,对现金管理类产品的定义、投资组合久期、投资范围与投资限制等进行明确规定,并进行新老划断,要求商业银行和银行理财子公司对不符合规定的老产品进行整改和规模压降。《征求意见稿》出台一年多,正式文件一直迟迟未落地,然而近期市场对正式文件出台的预期逐步升温。南财理财通21世纪经济报道记者从多个业内人士处证实了规范现金管理类理财的正式文件即将落地的消息。目前,现金管理类产品整体处于过渡期,将其从“北向通”理财产品范围中剔除,目的是更好地保护港澳投资者权益。

现金管理类产品整改完毕后,几乎完全对照货币基金进行管理。同时,《细则》载明 “北向通”投资产品包括风险评级为R1至R3的公募基金,即《细则》并未禁止港澳居民投资内地货币基金。因此,课题组认为,整改完毕后,对照货币基金管理的现金管理类产品或将重新纳入“北向通”理财产品体系。

目前,由于两地利差的存在,内地现金管理类产品相比香港货币基金具备较大的收益优势。把现金管理类产品重新纳入“北向通”理财产品体系,不仅能满足往返两地的港澳居民的现金管理需求,还能促进港澳居民对人民币的使用,有利于人民币的国际化进程。

98%的理财公司产品可进入“北向通”产品体系,固定收益类产品或成港澳投资者最爱

根据“资管新规”第十一条规定,跨境资产管理产品及业务参照“资管新规”执行,因此理论上,除现金管理类产品外,凡符合“资管新规”要求且风险评级在一级至三级的内地理财公司产品均可进入“北向通”理财产品体系。

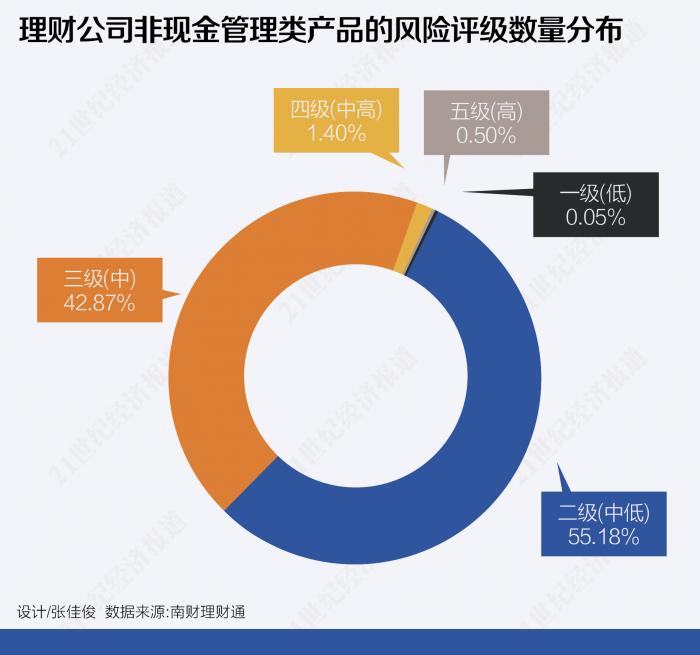

根据南财理财通数据,截至2021年5月20日,在剔除现金管理类产品及同一产品登记编码下对子份额的重复统计后,理财公司共有产品6550只(含母行迁移产品),其中风险评级为一级(低)的有3只,占比0.05%;风险评级为二级(中低)的有3614只,占比55.18%;风险评级为三级(中)的有2808只,占比42.87%;风险评级为四级(中高)的有92只,占比1.40%;风险评级为五级(高)的有33只,占比0.50%。其中,风险评级在一级至三级的产品合计6425只,占比98.1%,即理财公司发行的绝大多数产品均可进入“北向通”产品体系。

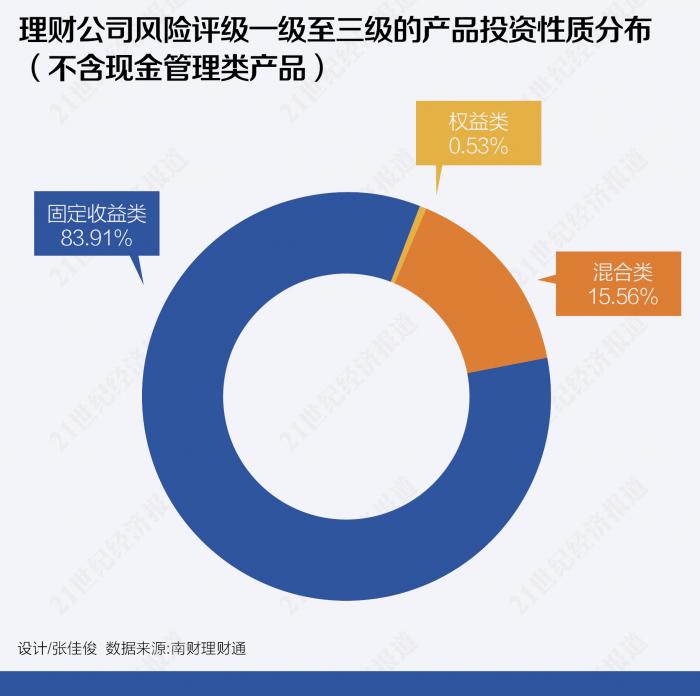

此外,课题组根据产品投资性质不同,对不同性质产品的数量分布进行了分析。在风险评级为一级至三级的理财产品中(不含现金管理类产品),固定收益类产品有5391只,占比83.91%;权益类产品有34只,占比0.53%;混合类产品有1000只,占比15.56%。可见,在风险评级为一级至三级的理财产品中,固定收益类产品占比最大。

据汇丰银行调查显示,三分之二的香港受访者将自己归类为稳健或谨慎的投资者。根据南财理财通数据,理财公司固定收益类产品的风险评级均不超过三级(中),剔除现金管理类产品后,处于一级(低)的占0.06%,处于二级(中低)的占66.87%,处于三级(中)的占33.07%。根据理财产品风险评级与投资者风险承受能力评级的对应关系,谨慎型投资者可投资风险评级不超过一级(低)的产品,稳健型投资者可投资风险评级不超过二级(中低)的产品,港澳投资者的风险承受能力评级可覆盖近70%的固定收益类产品,固定收益类产品有望成为港澳投资者投资规模最大的产品,港澳银行理财产品大多为结构性产品及风险等级较高的产品,和内地居民稳健投资风格不同,港澳投资者总体投资风格较为激进,固定收益类产品尤其是纯固收产品在总体投资品体系中缺位较明显,而随着香港老龄化的加剧,稳健投资将迎来巨大市场需求。

南财理财通21世纪经济报道记者了解到,对于跨境理财通产品的布局,多家银行理财子公司均表示突出内地和港澳产品货架差异化的布局,在固定收益类产品上是核心站位点。

建议出台统一风险评级标准 并进行动态评估调整

据记者了解,目前理财公司的产品风险评级属于公司内部评级,理财公司之间、理财公司与银行之间并未建立起统一的产品风险评级标准。虽然,《细则》要求“北向通”理财产品须是经内地理财公司和内地代销银行评定为一级至三级风险的非保本净值化理财产品(现金管理类产品除外),但仍存在理财公司与代销银行产品风险评级标准不一致的问题。此外,为增加代销业务收入、提高客群沉淀规模,代销银行存在天然的道德风险。

如何解决风险评级标准不统一的问题?如何规避发行人及代销行的道德风险?如何避免“既是球员又是裁判”的问题? 产品风险评级是否需要动态评估?

课题组建议就“北向通”理财产品出台统一的风险评级标准,但在该标准尚未出台的情况下,课题组建议在当前发行人的评级基础上增加统一的风险指标评定维度,并对产品风险评级进行动态评估调整。

以风险指标波动率和最大回撤为例,南财理财通课题组对理财公司风险评级为二级和三级的产品的波动率和最大回撤进行了测算。

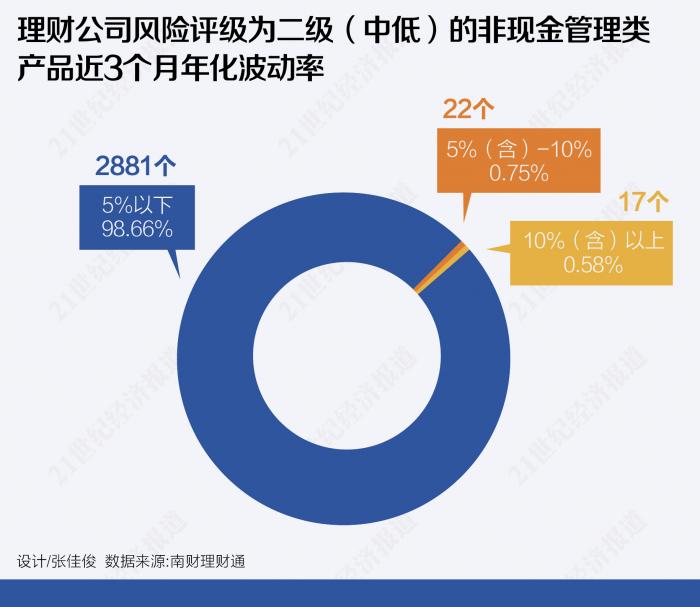

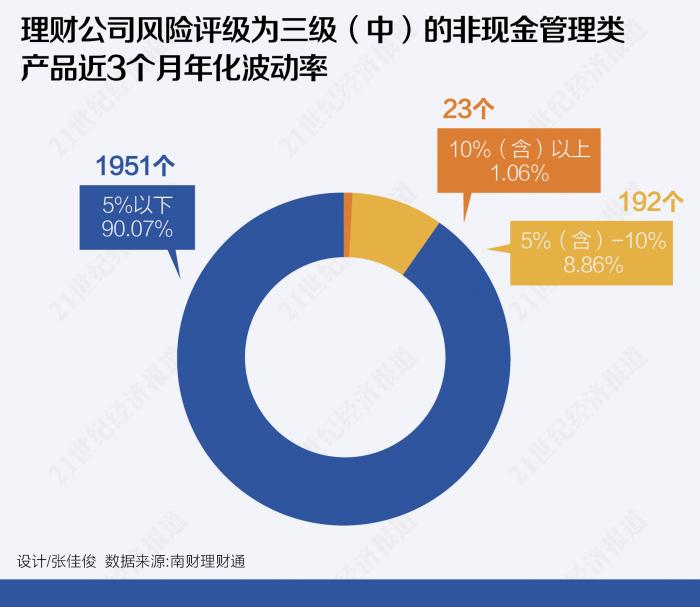

就波动率指标而言,截止5月20日,在风险评级为二级(中低)的非现金管理类产品中,取理财子公司和理财孙公司的有效样本2920个,近3个月年化波动率在10%(含)以上的有17个,占比0.58%;近3个月年化波动率在5%(含)-10%之间的有22个,占比0.75%;近3个月年化波动率在5%以下的有2881个,占比98.66%。在风险评级为三级(中)的非现金管理类产品中,课题组取有效样本2166个,近3个月年化波动率在10%(含)以上的有23个,占比1.06%;近3个月年化波动率在5%(含)-10%之间的有192个,占比8.86%;近3个月年化波动率在5%以下的有1951个,占比90.07%。

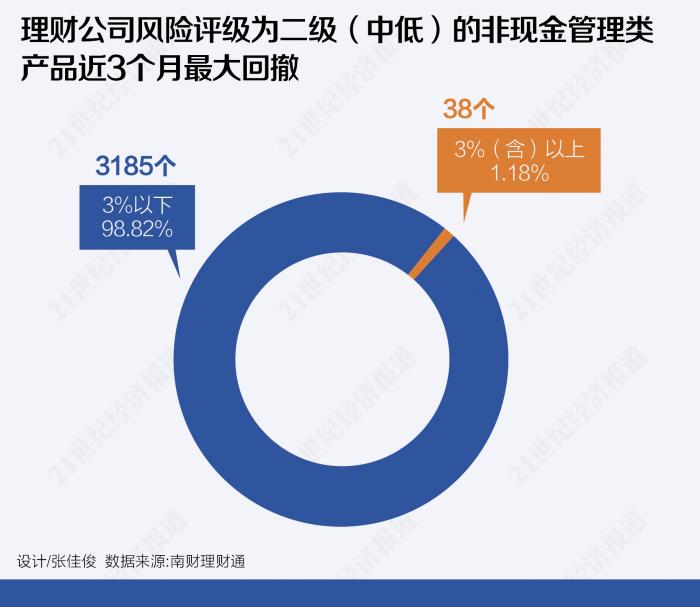

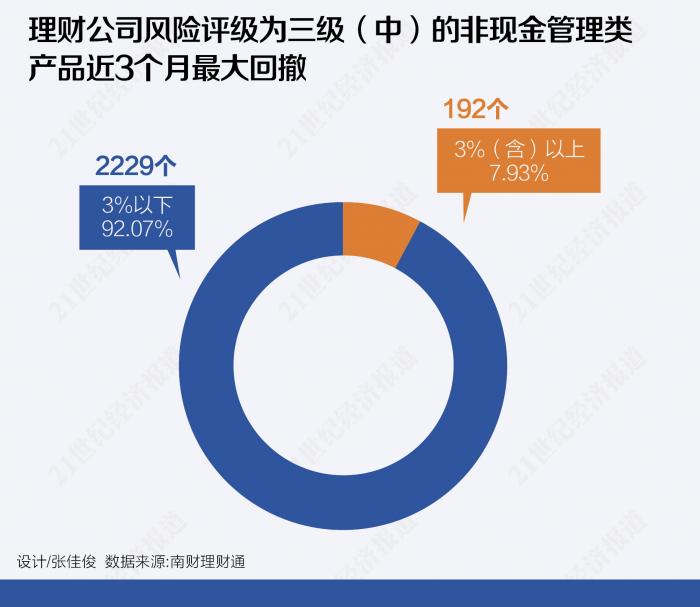

就最大回撤指标而言,在风险评级为二级(中低)的非现金管理类产品中,取有效样本3223个,近3个月最大回撤在3%(含)以上的有38个,占比1.18%;近3个月最大回撤在3%以下的有3185个,占比98.82%。在风险评级为三级(中)的非现金管理类产品中,取有效样本2421个,近3个月最大回撤在3%(含)以上的有192个,占比7.93%;近3个月最大回撤在3%以下的有2229个,占比92.07%。

总结而言,即使是处于同一风险评级的理财产品,波动率和最大回撤也存在较大差异。因此,为加强对理财产品的风险管理,解决理财公司之间、理财公司与代销行之间产品风险评级标准不一致的问题,同时规避代销行的道德风险,课题组建议:除由发行人及代销行自行对“北向通”理财产品进行风险评级外,还需就产品的风险控制增加风险指标评定维度,对“北向通”理财产品的最大回撤、波动率等风险指标进行监测,并对产品风险评级进行动态评估调整,完善“北向通”理财产品的风险监测体系。同时,为使风险指标的计算结果更加公平,还需推动理财产品的净值计量方法从摊余成本法全面转向市价法,避免摊余成本法对风险进行隐藏。

此外,本次《细则》将风险评级在四级和五级的产品排除在外,这意味着大部分权益类产品将无缘“北向通”,而权益类产品的资产端直接对接股权一级市场和二级市场,对扩大企业直接融资规模、促进我国实体经济转型、构建我国多层次资本市场均有重大意义。课题组认为,可考虑将风险控制能力较强的权益类产品纳入“北向通”理财产品体系,通过监测风险指标对权益类产品的风险评级进行动态评估及调整,这不仅能合理扩大港澳投资者的投资范围,还能让优秀的管理人脱颖而出,促进理财公司的竞争与发展。权益类产品规模的提升将助力港澳资金注入内地实体经济,在中长期内支持实体经济发展。

(登录南财理财通,获取完整报告:gym.sfccn.com)

(作者:记者资深研究员,丁尽勉 编辑:汤懿兰)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。