在马上消金被通报背后,是部分消费金融公司在野蛮生长过后的合规转型阵痛,获客成本、资金成本、风险成本难降,导致借款人投诉频发。

6月15日,银保监会官网发布《关于马上消费金融股份有限公司侵害消费者合法权益的通报》(以下简称“通报”),对马上消费金融7项违规行为进行通报。

通报显示,马上消费金融存在的7项侵害消费者合法权益的行为包括:营销宣传夸大误导、产品定价管理不规范、学生贷款管理不规范、合作商管控不严、联合贷款管理不到位、不合规催收、消费者权益保护体制机制不完善等。

马上消费金融回应称已在整改,然而,在其违规被通报背后,是部分消费金融公司在野蛮生长过后的合规转型阵痛,获客成本、资金成本、风险成本难降,导致利率畸高,借款人投诉频发。

流量成本畸高,获客难题待解

据通报,马上消费金融“安逸花”APP宣传存在夸大误导,首页有“超低利率”的宣传表述,实际贷款年化利率为7.2%-36%;“极速放款权益”弹窗显示“免费领取”,点击则将消费者导入联合贷款审贷流程。

事实上,除了通过自有APP获客宣传,马上消费金融一直是通过互联网平台流量获客的“大户”,在此前网贷平台“雷人”广告的争议中,马上消费金融也饱受指责。

2020年12月30日,银保监会消费者权益保护局发布风险提示,提醒广大消费者要树立理性消费观,合理使用借贷产品,选择正规机构、正规渠道获取金融服务,警惕过度借贷营销背后隐藏的风险或陷阱。

一些消费金融公司依托于股东自有流量,得以降低部分获客成本,但对于“银行系+产业系”股东背景的马上消费金融来说并无相关流量优势,其业务快速拓展离不开线上流量分发。公开资料显示,马上消费金融同时与包括三大运营商、支付宝、京东、百度、唯品会、滴滴等180多个消费场景进行深度合作。

根据消费金融公司展业模式的不同,各公司的获客渠道也主要分为线上、线下两个方面。某聚焦线下业务的消金公司内部人员告诉记者,其目前主要通过老客维护、老客拉新等形式获客,出于压降成本的考虑,在考察多家互联网平台后并未与流量平台合作。

究其原因,在于线上获客流量成本居高不下。部分互联网平台垄断线上流量,在不承担任何风险的情况下通过流量分发获得高额收益,带来的是消金公司流量成本畸高,从而体现在利率上,将这部分成本转嫁给消费者。

部分资金方存在监管套利,资金成本难降

马上消费金融在成立6年来业务迅速拓展,对资金的需求也越来越大,其资金成本在业内并不算高,但存在资金方监管套利的情况。

马上消费金融成立于2015年6月,股东包括重庆百货大楼股份有限公司(持股比例33.09%)、北京中关村科金技术有限公司(持股比例31.43%)、物美科技集团有限公司(持股比例17.17%)、重庆银行股份有限公司(持股比例16.54%)、阳光财产保险股份有限公司(持股比例0.96%)、浙江中国小商品城集团股份有限公司(持股比例0.80%),还引入新一轮战略投资者中金公司、中信建投及重庆两江新区等央企与地方国资背景资本。

在多轮融资后,目前马上消费金融的注册资本金已达到40亿元,仅次于曾经的行业老大捷信。

2020年全年,马上消费金融实现营业收入76.04亿元,同比减少15.5%,实现净利润7.12亿元,同比减少16.53%,2020年末总资产为524.42亿元,同比减少4.33%,三个指标在消费金融行业内均位列第三。

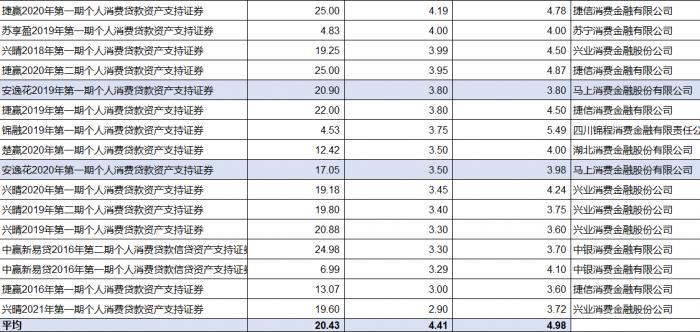

南财全媒体记者统计了2016年-2021年近6年来消费金融公司发行ABS产品的情况,平均优先级利率为4.41%,次优先级利率为4.98%,而马上消费金融两期ABS产品的利率最高不超过4%,在资金成本上已有显著优势。

在资金成本不高的情况下,是什么导致马上消费金融产品综合年化利率高达36%?

通报显示,马上消金与某银行的联合贷款合作协议中,未按照承贷比例共担风险。存在将贷款利息作为服务费支付给合作银行的情况,如与某银行在合作协议中约定,将利息的一部分转化为向该银行支付的金融服务费,年化费率1.5%。在与合作银行开展的联合贷款业务中,马上消金汇集借款人保费并定期划转至合作保险公司,属代收代付保费行为,但自身并无保险中介资质。后在业务环节中加入保险经纪公司,但并未改变代收代付保费的行为性质,存在监管套利。

记者通过黑猫投诉了解到,上述通报所指的联合贷款合作银行或为华通银行,马上消费金融存在同时收取保费和利息的情况。

催收费用占据一半成本,不良率相对较高

银保监会通报显示,马上消费金融对委外催收机构审核不严,未建立委外催收机构评级、考核制度及实施细则。公司催收短信、催收电话、律师函存在向无关第三方催收的内容。电话催收存在向无关第三方透露借款人信息及侮辱、攻击等情况。

但从支出构成来看,2018年、2019年,马上消费金融超一半的业务及管理费支出为代理催收费。

据马上消费金融2021年金融债券(第一期)募集说明书披露,2017、2018、2019年马上消金代理催收费用分别为1.22亿元、7.01亿元、10.36亿元,占业务及管理费用的比例分别为19.72%、52.27%、54.29%。

尽管催收费用逐年增加,马上消费金融的不良率仍未能显著压降。截至2017年末、2018年末、2019年末、2020年9月末,马上消费金融不良贷款率分别为3.18%、3.45%、3.01%、3.07%。仅从2020年9月末的数据来看,高于已披露不良贷款率的其他消金公司。

业内人士向记者指出,部分消费金融公司存在客群过度下沉的问题,在野蛮扩张的同时,未能及时控制风险,导致风险成本体现在利率中,转嫁给部分理性借贷的借款人,造成恶性循环。

在降低消费金融行业利率的过程中,不仅需要消费金融公司自身合规经营,还需要惩戒流量垄断、资金方合规放贷、借款方理性借贷、催收方合理催收,共同维护消金行业良好生态环境。

(作者:李览青 编辑:王芳艳)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。