一线调研丨14家网络平台金融业务整改进展:仍有平台违规推广

21世纪经济报道记者按照流程先后完成了信息提交、风险测评、开户、信息授权等流程,成功向苏宁银行转入了一笔存款资金,且随后成功进行了转出。而该产品的《服务协议》却显示该协议由南京苏宁基金销售有限公司与投...

今年4月29日,“一行两会一局”对腾讯、度小满金融等13家从事金融业务的网络平台企业进行了监管约谈,提出金融业务必须持牌经营,合规审慎开展互联网存贷款等多方面的整改要求。

事实上,在此之前,《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》、《关于进一步规范商业银行互联网贷款业务的通知》、《理财公司理财产品销售管理暂行办法》以及所有贷款产品均应明示贷款年化利率的相关通知先后发布,直接或间接对网络平台相关业务进行了规范。

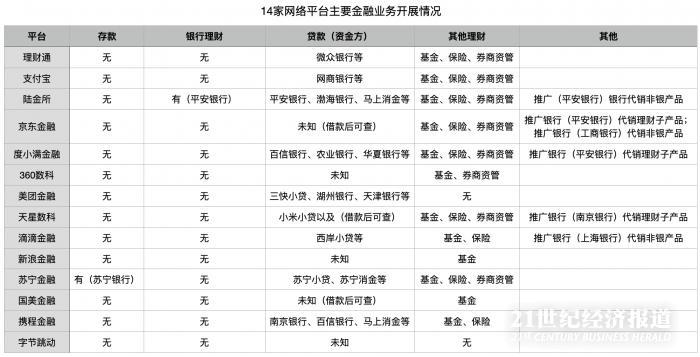

近日,21世纪经济报道记者梳理上述13家、及支付宝在内共14家网络平台发现,大部分平台提供的金融业务较之前有所规范,如明示年化贷款利率、不再推广存款产品、陆续下架银行理财产品等。不过,有多家平台赶在过渡期结束前推广理财子公司的理财产品,甚至有个别平台仍在推广银行存款、银行母行发行的理财产品。

而对于一些监管细节仍不明确的贷款业务,各家网络平台均在发力,这些细节包括贷款主体、逾期清收、咨询投诉渠道和违约责任等信息的披露,后续有待进一步改进。

“鉴于金融科技公司对金融业务的节点式介入,需要根据现有的分工状况,对现有的全牌照进行拆解,构建分级牌照体系,按照实际从事的节点业务类型,颁发相应的业务准入牌照。”日前,中国财富管理50人论坛发布的平台金融科技公司监管研究报告建议。

报告还建议,可推动平台金融业务从公司内部的部门式管理方式向独立的法人公司治理方式转变,从事金融业务的主体要注册为独立法人并持牌经营。

网络存款仍在推广

自去年11月央行金融稳定局局长孙天琦发表《线上平台存款:数字金融和金融监管的一个产品案例》系列文章后,不少银行在网络平台的存款产品就陆续下架。

截至今年1月,银保监会、央行联合发布《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》前,网络平台的银行存款产品基本绝迹,不少银行开始转而通过自营平台以及APP发力推广存款产品。

不过,近日21世纪经济报道记者查看上述14家网络平台发现,苏宁金融APP仍然在推广苏宁银行的存款产品。进入其APP-财富-稳健精选页面的“零钱宝专享-当日起息”产品页面显示,率先推荐了“银行存款0.3%+增2.6%权益”的产品,页面显示该银行存款服务由苏宁银行提供。

21世纪经济报道记者按照流程先后完成了信息提交、风险测评、开户、信息授权等流程,成功向苏宁银行转入了一笔存款资金,且随后成功进行了转出。而该产品的《服务协议》却显示该协议由南京苏宁基金销售有限公司与投资者签订。

实际上,该产品下,还可选择转入“华宝现金E宝”“浦银日日丰D”“华夏沃利A”等12款产品,但首先默认为苏宁银行存款。

上述个人存款业务通知明确规定,商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务,包括但不限于由非自营网络平台提供营销宣传、产品展示、信息传输、购买入口、利息补贴等服务。

何为自营平台?今年3月,孙天琦曾在新金融联盟主办的“互联网存贷款业务的合规发展”研讨会上解释,包括手机银行、直销银行、社交网络公众号、小程序等。

部分机构与平台仍有合作

与存款类似,随着《商业银行理财业务监督管理办法》《理财公司理财产品销售管理暂行办法》的先后发布,网络平台上的银行理财产品也逐渐减少,且随着后一办法将自6月27日起正式施行,新产品将不能在网络平台上出现。

对于存量业务,办法要求理财公司应与代理销售机构应当在办法施行之日起6个月内完成整改。

为此,不少机构仍在抓住最后的期限,在大力推广本行或旗下理财子公司理财产品,平安银行就是一家。

21世纪经济报道记者在京东金融、度小满金融以及陆金所APP看到,这3家网络平台均有平安银行代销平安理财的理财产品,而前2家展示其理财产品的页面曾推广过存款产品。

京东金融APP“京选优品”页面显示,平安银行代销了平安理财的“平安银行数字账户MAX”产品;度小满金融APP银行精选页面显示,平安银行代销了平安理财的“天天成长1号”、“天天成长2号”两款产品;陆金所APP则专门有“平安银行”页面,内页显示有平安理财多款产品,包括“天天成长”、“天天成长1号”、“天天成长2号”、“启航系列理财”等,以及平安银行自身发行的“智享价值180天”理财产品,该产品成立于2020年4月24日。

值得注意的是,《商业银行理财业务监督管理办法》规定,商业银行只能通过本行或者吸收公众存款的银行业金融机构代理销售理财产品,且过渡期为2020年底。

除平安银行外,南京银行也在通过天星数科APP推广旗下南银理财的理财产品。在天星数科APP银行精选页面,可以进入“南京银行理财旗舰店”,该页面有5款产品,均为南京银行代销的南银理财产品。

不过,也有业内人士提醒,显示某某银行代销,并不能说明是某某银行与网络平台直接合作,也可能是理财子公司与网络平台的合作,“不管是哪种形式,从监管规定来说,6月27日之后都是违规的。”

根据理财业务相关办法规定,银行或理财公司暂时只能通过银行、理财公司渠道销售理财产品。

对于何时放开其他尤其是网络平台销售渠道,监管层面曾表示称适时放开。而业内人士已多有呼吁,今年2月中邮理财副总经理刘丽娜在《中国金融》撰文建议,有序拓宽理财产品销售渠道,“建议未来择机统一行业规则,搭建全资管行业平等的竞争机会,进一步拓展销售渠道;在规则明确的前提下,探索互联网新兴机构准入机制,引入互联网平台销售合作,扩大理财产品客源,推动行业发展。”

拓展新业绩来源

在存款、理财背后的“金主”银行逐步退出网络平台后,这些网络平台还有哪些新的业绩来源?

21世纪经济报道记者梳理发现,基金、保险、券商资管机构的理财产品成为了当前网络平台的推广重点。据不完全统计,上述14家网络平台至少有7家均同时在推广基金、保险、券商资管的理财产品,且同一平台背后的同类机构不止一家。

以滴滴金融APP为例,在存款、理财业务规范以前,仅有存款、理财产品展示,而目前有基金、保险的理财产品。其APP金融服务新推出的“安稳赚钱”页面的产品显示,其背后合作机构包括南方基金、弘康人寿。

部分平台还转代销了银行代销的其他非银机构的理财产品,如陆金所、京东金融、滴滴金融等。如,京东金融“工银小白”专区推广了工商银行提供的货币基金等产品。

除丰富代销理财产品外,放贷作为最大利润来源,上述14家平台均逐步推出了相应的贷款产品,或是联合贷款方,或是助贷机构,且其中多家平台是在近两年来才推出。不过,从这些贷款产品来看,不少还存在着不少需要进一步规范的内容。

以蚂蚁集团为例,日前银保监会非银部有关负责人对21世纪经济报道记者表示,蚂蚁消费金融公司从开业起,应严格依规披露贷款主体、贷款条件、实际年利率、年化综合资金成本、还本付息安排、逾期清收、咨询投诉渠道和违约责任等基本信息,保障客户的知情权和自主选择权。

业内人士认为,上述也或将成为其他网络平台提供贷款服务的要求。而事实上,对于实际年利率,网络平台已经全部在明显位置展示。再以贷款主体为例,目前上述较多的网络平台则披露不完整或完全未披露或需要借贷后查看合同,发放贷款前消费者无法了解背后的贷款机构是哪家。

此外,从上述网络平台贷款产品的资金提供方来看,有城商行在其中,如湖州银行、天津银行、南京银行等。《关于进一步规范商业银行互联网贷款业务的通知》规定,地方法人银行不得跨注册地辖区开展互联网贷款业务,自2022年1月1日起执行。

银保监会通稿显示,上述参加约谈的企业表示,将高度重视自查和整改工作,在金融管理部门的指导下,全面对标金融监管要求,制定整改方案,认真落实到位。

(作者:李愿 编辑:李伊琳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。