“从差异化表决、股权激励安排等规定来看,科创板对于股东、股权结构和其他股权安排包容性和灵活性更大,更加具备家族信托持股的空间。”

境内家族信托与资本市场的结合和落地,曙光初现。

6月过半,已传来两单信托公司设立的家族信托间接持股企业顺利注册或者过会的消息,一举打破境内家族信托持股企业上市的空白。

对比发现,两单信托的持股架构多有相似,且均在科创板登陆,以此亦可窥视监管对“三类股东”穿透核查的态度。

“企业上市会给早期投资者带来巨大的财富增值,根据目前的实践,监管层已逐步认可‘三类股东’,这意味着境内家族信托参与投资IPO企业的障碍已经基本排除。”北京市中伦律师事务所合伙人、律师季亨卡认为,只要进行合理安排和规划,做到“间接、少量、合规”,境内家族信托也可以参与IPO的资本盛宴,令家族资产得以进一步增值,相信A股资本市场中也会越来越多地出现境内家族信托的身影。

持股架构:“资金家族信托+SPV”

6月4日,长安信托官方微信公众号发布一则消息称,长安信托设立的股权家族信托持股公司实现境内A股首发上市,拉开了境内上市公司传承家族信托化的序幕。

上述家族信托持股架构采用“资金家族信托+SPV”的方式,由委托人先成立资金家族信托,家族信托入股有限合伙企业,再由有限合伙企业持有委托人的多家公司。而在合伙企业持股的这些公司中,有一家目前已成功在科创板上市。

有业内人士向21世纪经济报道记者猜测称,上述已上市企业或为上海睿昂基因科技股份有限公司(睿昂基因;688217.SH)。

查询招股书发现,睿昂基因已于2020年11月26日成功过会,并于2021年4月6日注册生效。发行前,杭州贝欣股权投资基金合伙企业(有限合伙)(下称“贝欣投资”)持有睿昂基因1.50%的股份,为瑞昂基因的B轮投资方。

启信宝查询可知,长安信托持股99%和一名自然人持股1%共同设立了杭州品恪企业管理咨询合伙企业(有限合伙)(下称“品恪咨询”),品恪咨询全资设立了杭州创纪实业有限公司,而杭州创纪实业有限公司持有贝欣投资8.65%的股权。穿透三层后,长安信托也算是间接持股了睿昂基因。

如此一来,该股权架构较长安信托官方声称的股权架构又多了一层。6月8日,21世纪经济报道记者就该事件向长安信托方面发函,但截至发稿日,对方称还在走内部程序,待流程走完便回函。

无独有偶,6月11日,贵州振华新材料股份有限公司(下称“振华新材”)顺利通过科创板上市委审议,在其提交的招股文件显示,其股东穿透后,亦存在其间接出资人为家族信托和集合信托的情况。

据知情人士向21世纪经济报道记者表示,高净值客户出于财富传承及投资管理的顶层结构设计等目的,会有意要设立家族信托。股权投资是家族信托在大类资产配置中的一个方向,该单家族信托能间接持股上市也算是顺势而为的结果。从结果来看,持股结构能明确披露于招股说明书中,给予了家族信托市场很大的信心。

记者发现,云南信托该单家族信托的持股架构与长安信托官方披露出来的大致相同,亦是由委托人先成立资金家族信托,家族信托入股有限合伙企业,再由有限合伙企业持有上市公司。

长安信托方面提到,基于监管部门对于“三类股东”的限制,在以往的IPO中,信托持股一直都是一个敏感话题。此次长安信托设立的股权家族信托间接持股的公司能够成功上市,得益于监管机构对整个资本市场与金融生态的关注与扶持。

那么,监管在对“三类股东”的限制上,近期是否真的有所不同了呢?

科创板里的股东核查

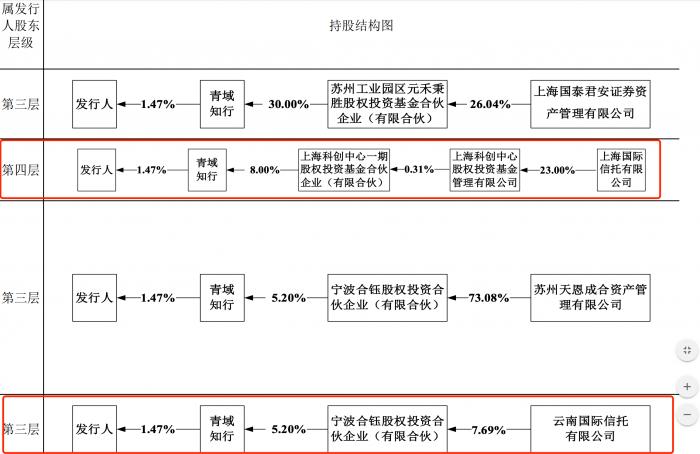

振华新材的招股书显示,其直接股东中不存在契约性基金、信托计划、资产管理计划等“三类股东”的情况,但是有一名小股东存在其间接出资人为“三类股东”的情形。这位小股东为苏州青域知行创业投资合伙企业(有限合伙)(下称“青域知行”),持有振华新材人4879120股股份,持股比例为1.4687%。

穿透后,青域知行的出资人中有12个“三类股东”。其中,“云南信托-合禧世家008号家族信托”间接持有振华新材19516份股份,间接持股0.0059%,属股东层级第三层;“上信-上海科创母基金集合资金信托计划”间接持有振华新材275份股份,间接持股0.0001%,属股东层级第四层。

具体来看,“云南信托-合禧世家008号家族信托”的信托计划管理人为云南信托,产品备案日期为2020年6月10日,存续期无固定期限(原则上不超过99年);“上信-上海科创母基金集合资金信托计划”的信托计划管理人为上海信托,备案时间为2018年6月26日,存续期为2017年6月至2029年6月。

“三类股东”历来是监管关注的重点。在首轮监管问询中,监管便要求核查“三类股东”的资金来源是否合法合规,是否存在股份代持、委托持股等情况;是否符合资管新规规定等。

发行人振华新材及保荐人在回复函中明确提到,振华新材间接股东中的“三类股东”依法设立并有效存续,已纳入国家金融监管部门有效监管,并已按照规定履行审批、备案或报告程序,其管理人也已依法注册登记。

此外,相关出资人承诺,其出资的资金来源均为投资人资本金,资金来源合法合规,不存在股份代持、委托持股等情况;“云南信托-合禧世家008号家族信托”不存在杠杆、分级、嵌套等不符合资管新规规定的情形,不涉及相关过渡期安排。

值得关注的是,振华新材聘请的专项法律顾问在核查中并未取得“上信-上海科创母基金集合资金信托计划”管理人关于资管新规过渡期安排的确认文件。但法律顾问认为,这“三类股东”出资持股的基金系国内知名投资机构旗下的基金,且该等“三类股东”属于发行人第三、四层级的间接股东、间接持有股份比例较低。因此,对发行人持续经营不构成重大不利影响,亦对本次发行上市不构成法律障碍。

谈及家族信托持股企业IPO的审核难点,某信托公司研究员在接受21世纪经济报道记者采访时表示,此类业务恐怕真正的难点是来自市场、客户心理的隐忧。“是否在股东穿透识别过程中被认定为是“三类股东”影响IPO进程以及穿透过程中是否会造成对家族信托隐私保护的破坏。”

从最终的结果来看,担心的事都未发生。证监及交易所对于股东穿透核查是基于“实质重于形式”的原则,对此,在核查过程中,信托公司可以解决这一问题,也即作为受托人积极配合保荐机构的核查,提供了成立/登记等相关凭证,并做好客户信息的敏感性保护处理。

“因政策的差异性,家族信托持股公司在科创板上市具有相对宽松监管环境。”广东法盛律师事务所创始合伙人王冰向21世纪经济报道记者分析到,相较于主板、中小板等板块上市发行条件中要求的“发行人的股权清晰”,科创板上市条件仅针对“发行人的控股股东和受控股股东、实际控制人支配的股东”的权属清晰,对于其他非控股股东并未有强制性要求。

对“三类股东”的现实挑战

其实在上述两单境内家族信托持股企业成功登陆科创板之前,2020年亦有零星几单境外家族信托持股企业在科创板成功上市的案例,比如盛美股份、芯原股份、三生国健。

“这些案例也说明监管在实践当中对于家族信托持股的认可度在逐渐上升。”上海邦信阳中建中汇(杭州)律师事务所律师张博向21世纪经济报道记者表示,从差异化表决、股权激励安排等规定来看,科创板对于股东、股权结构和其他股权安排包容性和灵活性更大,更加具备家族信托持股的空间。

综合以往案例来看,王冰分析称,拟采用家族信托持股架构的公司在科创板上市可适当控制家族信托持股比例,降低监管部门关注度,更易获得认可。

并且,要确保家族信托控制权稳定,主要体现在家族信托权利集中,可设置受托人(多为家族成员)为家族信托控制权人、委托人(或受益人)事前同意机制、投资决策委员会,再以签署一致行动协议或表决权委托协议等方式应对多人决策情形,但避免出现家族信托不真实持股或委托持股等情形。

季亨卡则向21世纪经济报道记者分析称,“间接、少量、合规”是监管层目前对“三类股东”予以接受的前提和必要条件,“三类股东”的出现不能影响发行人股权清晰、稳定,至于具体数量或比例是“少量”,但目前还未有明确的量化标准。

6月15日,上交所、深交所发布了《关于进一步规范股东穿透核查的通知》,细化什么是“实质重于形式”和“重要性原则”,明确对于持股数量少于10万股或0.01%的股东,在合规且不违反利益输送、违法违规造富的大原则下,可以不进行穿透披露。

“上述通知发布时间晚于振华新材的过会时间,但通过‘云南信托-合禧世家008号家族信托’未公开披露其委托人及受益人可以看出,通知的内容及精神已被交易所在实践中予以认可。”季亨卡认为。

“上市后,家族信托能够持续为客户提供风险隔离、定向传承、投资管理等功能。”上述知情人士向记者提到,近年来,频有上市公司及排队上市的企业实控人突遭变故,股权继承及后续投票权管理权等争议不断,家族信托作为传承环节最重要的工具之一,期待未来能成为拟上市公司/上市公司维护其股权稳定的一支中坚力量。

多位信托业人士认为,家族信托持股上市在国内这块需求巨大,尤其是大股东乃至实控人持股上市,以及存续股票置入家族信托。

然而,存续股票置入家族信托必然会涉及纳税问题。张博向记者介绍,家族信托的信托财产独立于委托人和受托人,因此从原理上讲并非普通的交易过户。但是,受限于信托法的规定以及配套规则的不完备,非交易过户方式往往不能成为以股权作为家族信托初始财产的方式,税务部门仍会按照交易项下对家族信托的股权财产交付进行征税,所以目前大多数家族信托采取资金作为初始财产,以资金收购股权来达到将股权“装入”家族信托的目的。未来,对于如何认定家族信托初始财产的权属转移性质,有待监管部门明确。

此外,上述两单境内家族信托均是少量间接持股上市企业,对于实现控股,目前暂时还未能获得监管层的明确认可。季亨卡指出,家族信托在境外是成熟的财富规划的工具,但在国内还处于新兴阶段。家族信托作为“三类股东”能否确保实际控制人持股的稳定及清晰仍面临不少挑战,因此对于实际控制人通过家族信托控股境内上市公司,真正发挥家族信托的财富传承作用还需要一定的时间的检验。

(作者:朱英子 编辑:李伊琳)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。