Baillie Gifford,英国最大的长期投资基金,自1908年成立以来,一直活跃在投资一线,目前它管理着分布在全球各地资本市场超3000亿美元的资金。

在柏基投资看来,“长期投资于最具竞争力、创新性和成长效率的极少数优质企业,并取得超额回报”,“为下一个十年准备的”投资组合才是真正的“Actual Investing”。

它投出过多少知名企业?谷歌、英伟达、亚马逊、特斯拉、Spotify都在早期受到过它的青睐,面对中国企业,它曾是百度、蔚来第二大股东,美团第三大股东,腾讯、网易、字节跳动、阿里等都是它支持的对象。

如今,在将收益投入到更多的未来赛道与企业这件事上,柏基正把中国的重要性再抬上一个台阶。

被明星机构和投资人钟爱的长期投资价值

在长期投资这件事上,柏基给人的第一印象就是巴菲特,他们的投资逻辑有不少相似之处:钟爱超长期持有,换手率极低,一般在跟踪和调研很多年后再选择重仓。不同的是柏基一般选择科技公司作为核心投资标的,因为它们具有更好的成长和获利空间。

另一个长期投资的拥护者则是高瓴资本,它也和柏基一样增持过携程等企业,CEO张磊曾经明确:“价值投资是一个动态的不断创造价值过程的投资”,换句话说,价值投资本身就应该是长期的,“花大量的时间跟企业一起成长”。

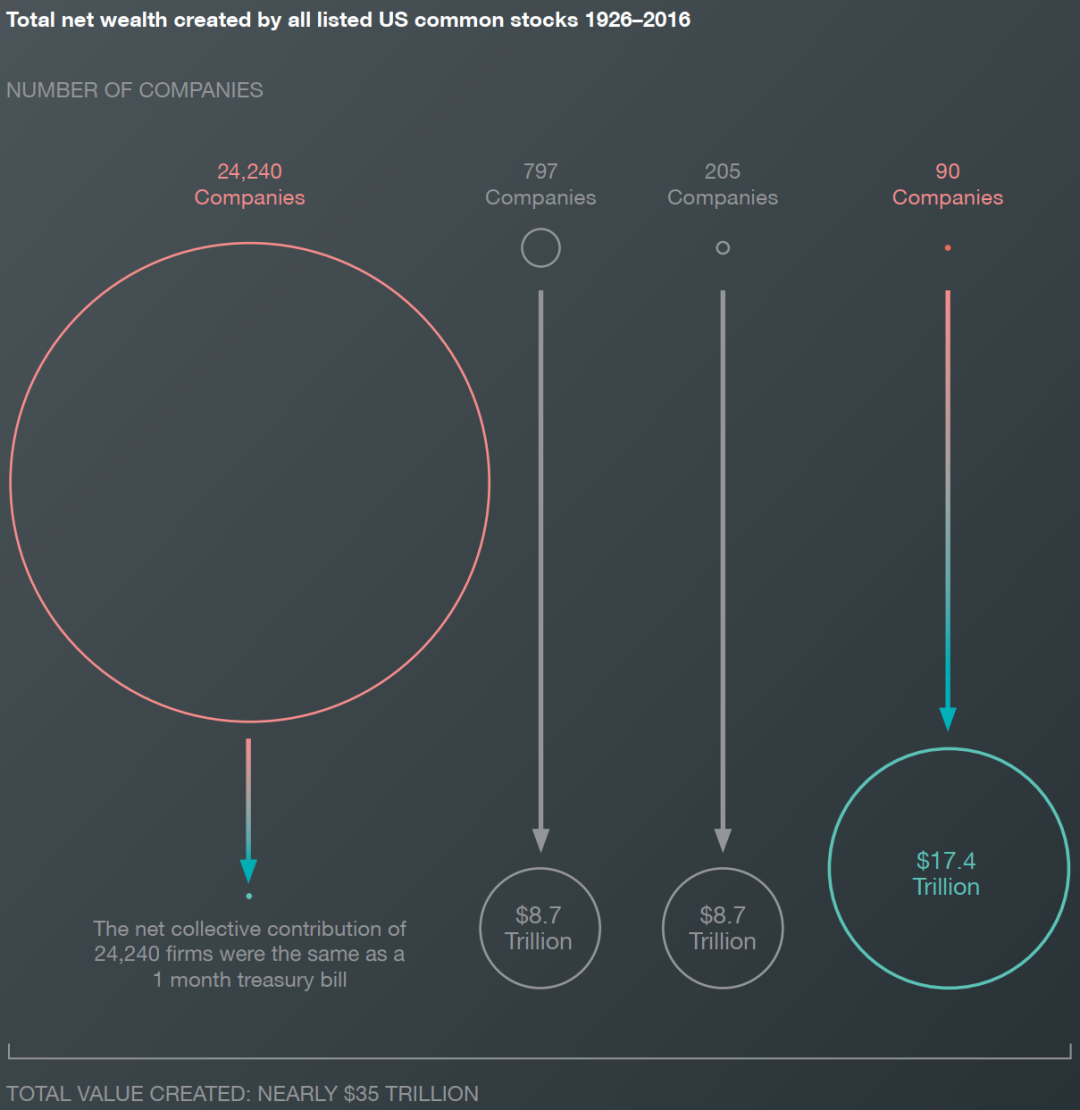

具体到财务关系,长期投资更多还是为了找到获利的核心点。在柏基的支持下,2017年,瑞典学者贝塞姆宾德(Hendrik Bessembinder)分析了1926年至2016年之间、24240家企业附属的25967支普通股票,这些股票总计产生的净收益比同期美国国债高出约35万亿美元。

但是,除了表现最好的1,092家公司外,占比37.8%的9,579家公司创造了约6万亿美元的股票收益,却有占比57.9%的14,661家公司产生了约6万亿美元的股票损失,抵消之后,只有4%的核心企业股票——即那1092家公司推动了近一百年里美国股市的全部净财富创造,其中90家核心公司的贡献超过一半。

随后,这项研究被扩展到1990年至2018年之间参与股市交易的62000多家公司,其结果更为集中——只有1%的企业与股票共同创造了这期间内的净收益,数额高达45万亿美元,其余股票的价值则消失在了企业发展与金融交易的长河中。

因此,包括柏基在内的所有坚持长期价值的投资机构都肯定,从这1%的公司出发寻找共同点,陪跑特定时期内最有持续成长能力的企业,投资就会变成这些杰出企业的故事,最终成为稳定和持久的获利来源。

而从柏基的投资历程来看,它确实坚持了自己的价值观,从早期的亚马逊、特斯拉,到中国的美团等新物种巨头。

从特斯拉出发,柏基投资的逻辑是什么

柏基在2013年初耗资8900万美元建立了230万股的特斯拉头寸,平均持股成本为38.7美元,随后三年,它几乎“无视”特斯拉股价的曲折辗转,持续加仓,直到2017年持有约1400万股的特斯拉股票,稳居特斯拉二股东席位,直到近两年,才有了一些出售动作,浮动盈利早已超过200亿美元。

柏基当初认定特斯拉会实现惊人成长的原因是什么?它自己总结如下:

特斯拉拥有更好的产品和更低的市场占有率,发展空间和动力都很足,而传统车企因为利益相关,在新能源领域踌躇不前;特斯拉的投资机会以汽车为核心,延伸到清洁能源和公共事业;特斯拉用硬科技解决了行业核心痛点;特斯拉有能力引领新能源汽车的风潮。

时间证明柏基的陪跑是值得的,特斯拉不但解决了电动车电池、充电、规模化生产等技术问题和管理问题,还引发了新能源热潮,建立起强大的品牌效应。目前,根据2020财年财报,特斯拉年交付超50万辆主力车型,截至发稿,特斯拉股价经过一季度大幅下跌后仍居679美元高位,市值超过6500亿美元。

柏基相中亚马逊的历史更为久远,早在2004年它就首次投资了亚马逊,并且理由非常直接:看好贝索斯给亚马逊带来的巨大的文化优势:客户至上和长期主义,而电商、云计算和AI的竞争优势则亚马逊可以长期在全球扩张并有望成为一家5万亿美元市值的全球化平台。

现在,亚马逊股价相比当年涨幅已经超6500%,成为全球云计算和电商巨头,而柏基也从中获得超过45倍的收益。

柏基投资长期价值企业有复杂的内在判断标准:营收增速是判断扩张速度和程度的指标;企业能否内生出新的增长曲线是成功的重要因素;高额的研发支出往往代表着难以逾越的护城河;如果一家逻辑优秀的公司经历了长时间的低迷,那未来十年它将有更大可能获得估值修复。

在早先布局的企业上,柏基展示了对这种方法的应用,如今,后疫情时代,他们用同样的逻辑,发现了中国和中国企业蕴藏的价值。

为何顶级机构瞄准下一个投资点是中国?

去年五月,中国证监会核准了柏基对人民币合格境外投资者的申请,柏基在上海成立了柏基投资,设立办公室和研究机构,进一步深入中国投资市场。而在正式进入中国之前,柏基就频频向中概股抛去过橄榄枝。

2015年和2017年,柏基数次增持携程,看好它作为当时唯一盈利的在线旅游企业,在经营效率和利润情况上的成长性;2018年10月,因看好蔚来在中国的定位、销售份额和增长速度,当时位居特斯拉最大的外部投资方的的柏基收购蔚来11.2%的股份,使蔚来股价暴涨22.3%。

作为世界上最大的公路运输市场,中国的大交通赛道受到了柏基的关注。2018年4月柏基投资了满帮集团前身运满满,今年6月22日晚,满帮集团以“YMM”为证券代码在纽交所挂牌上市,发行价19美元,开盘价22.5美元,最终报收21.76美元,较发行价涨14.53%,总市值236亿美元。

如今,满帮集团覆盖了中国数字货运平台GTV总量的64%和重型卡车司机的20%。2021年一季度,满帮货主平均月活为122万,同比增长67%;成交订单数2,210万单,同比增长170%。

年初,柏基还参与了对国内唯一实现车规级人工智能芯片前装量产企业——地平线的C轮融资,继续押注中国的自动驾驶。

除了中国公司和市场拥有的开发价值,柏基原本看好中国的理由并不复杂,比如中国公司市值占全球GDP近20%,但只有不到3%的资金配置中国股票;中国的人口红利虽然在传统型行业上得到了充分释放,新兴机会领域依然有巨大价值。

自疫情之后,柏基与许多顶级机构一道,将中国的重要性再次拔高,首要原因是,相对于全球市场,中国在疫情问题上展现了强劲的经济稳定性和可靠的修复速度,对长期投资而言,这种减轻突发风险影响的能力彰显了令投资者信任的活力与弹性。

全球最大对冲基金桥水基金创始人瑞·达利欧认为,中国在应对危机方面有自己的独特优势,并且人均收入持续增长带来了潜力;黑石集团共同创始人苏世民则在2020年的直播中表示,当下正是重仓中国的最好机会,疫情之后,中国将“在未来的世界蓝图里扮演举足轻重的地位”,目前,黑石集团管理着近6000亿美元资产,进入中国已有十余年。

结语

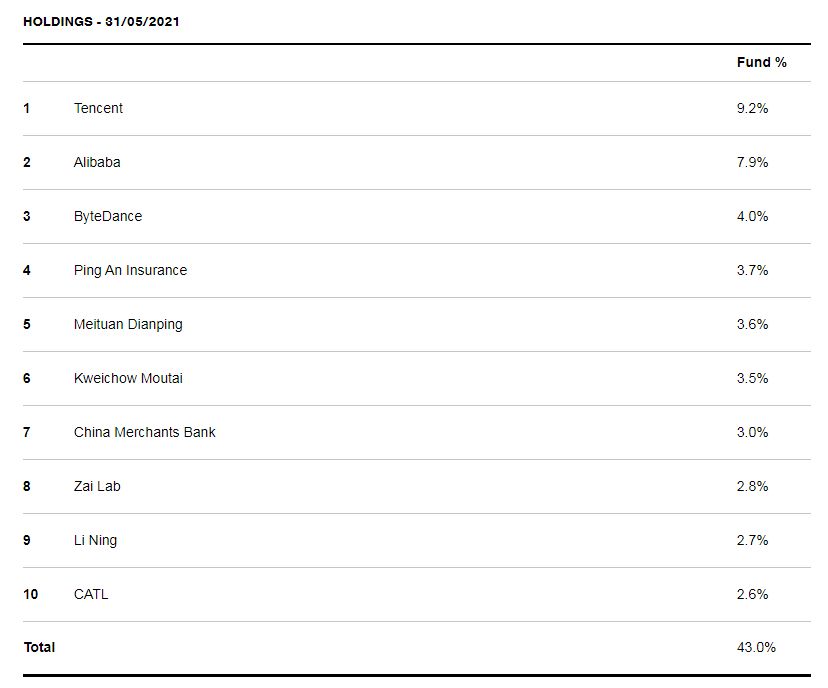

截至今年5月31日,柏基在中国的投资阵容堪称豪华,排行前十的重仓股分别是腾讯、阿里、字节跳动、平安、美团、茅台、招商银行、再鼎医药、李宁、宁德时代。不仅赛道丰富精准,总规模也高达2.63亿英镑(约24亿人民币,规模数据截至3月31日),前十重仓股则占据了柏基在中国投资总仓位的43%。

如果以中国企业的特点、业绩与成长历程、发展逻辑来看,他们正在持续脱离向硅谷学习的范畴,创造新的价值增长点。而从中国的整体情况来看,柏基和其他投资者押注的,正是中国稳定发展的预期,这是基于近年来中国在一系列事件下的表现做出的、最具有长期投资价值的选择。投好公司很重要,投好国家,更重要。

本文来源:美股研究社,转载请注明出处。

(作者:美股研究社 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。