在持续“缺芯”的背景下,全球对于晶圆代工产能的渴望如久旱之望甘霖。芯片制造环节作为半导体产业链上的最具产业带动性的关键一环,被全球多国提至国家战略方向,其重要性可以说是全球瞩目。

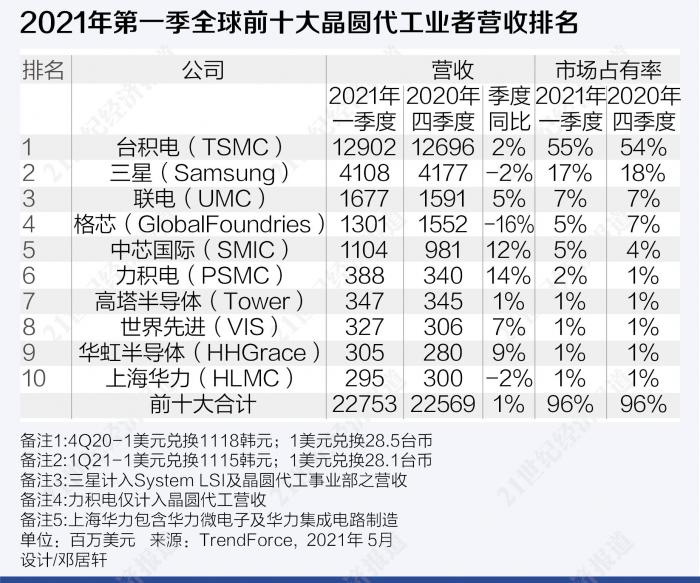

这也让晶圆代工产业在2021年达到了规模新高度。TrendForce集邦咨询研究显示,受惠于多项终端应用需求齐扬,各项零部件备货强劲,晶圆代工产能自2020年起便供不应求,各厂纷纷调涨晶圆售价及调整产品组合以确保获利水平。尽管整体产业历经2020年第四季的高基期、突发性停电意外等外部因素影响,2021年第一季前十大晶圆代工业者总产值仍再次突破单季历史新高,达227.5亿美元,季增1%。

在营收排名方面,台积电第一季营收以129.0亿美元稳居全球第一,市场份额55%;第二名为三星,相关营收为41.08亿美元,市场份额17%;联电排名第三,市场份额7%;格芯和中芯国际位列第四和第五,两者市场份额均在5%左右。值得注意的是,在前十名中,第九名和第十名分别为华虹半导体和上海华力,两者同属华虹集团,若合并计算,则华虹集团第一季总营收达6亿美元,位居第六名,而第十名则由东部高科递补。

尽管强者愈强的“马太效应”明显,但是晶圆代工和产能格局还在变化之中。一方面,从企业端看,场上的玩家一掷千金,同时新入局者还在增加,既有英特尔这样的巨头,也有国内粤芯等创业公司;另一方面,从地域看,全球各国对半导体制造产业的扶持政策频出,未来产能分布也在悄然变迁当中。

一位业内人士向21世纪经济报道记者指出,从各个地区制定的新规来看,都是欲健全半导体产业生态,并且特别重视制造生产环节。中国国内有着庞大的消费市场,尤其是粤港澳大湾区作为中国重要的制造基地,依托巨大的市场空间,正在吸引更多半导体人才和企业的聚集,补齐半导体制造端的短板。

晶圆代工扩产进行时

在全球晶圆产能不足、持续“缺芯”的现实下,各大晶圆厂都在扩产。集邦咨询发布的2021年全球晶圆代工产值预估,2021年部分厂商将陆续扩大产能,预期今年整体晶圆代工产业产值将以945亿美元再次创下历史新高,涨幅达11%。

其中,第一梯队的台积电、三星将加强5nm及以下制程的研发、扩厂及扩产,以支持HPC相关应用的发展;而第二梯队的中芯国际、联电、格芯等主要扩充14~40nm等成熟制程,以支持如5G、WiFi6/6E等通讯技术更迭的庞大需求,以及如OLED DDI、CIS/ISP等多元应用型芯片。目前,中芯在北京建新厂的计划在推进中,并且在8英寸及12英寸现有工厂也都有积极的扩产计划,因此,仍有相关资金可用于非美系设备的采购及新厂建设等。

值得一提的是,由于45/40nm(含)以下制程需使用DUV Immersion设备,资本支出相对较高,以45nm为分界点,65/55nm(含)以上技术节点的扩产对晶圆代工厂来说是较具经济效益的投资。因此,包括力积电、高塔半导体、世界先进、华虹半导体等则以55nm以上或8英寸厂的扩产为主,以满足大尺寸DDI、TDDI、PMIC等需求。

可以看到,台积电和三星两大领头者除成熟制程,在先进制程上投入也较大,并且早有巨额的扩产计划。比如,台积电计划将2021年年度资本开支大幅提升到220亿美元,随后台积电宣布3年投资1000亿美元扩建晶圆厂,并计划投资28.87亿美元扩充南京厂28nm制程工艺产能,每月增加4万片晶圆产量,主要用于生产汽车芯片。按照计划,台积电南京厂的28nm制程产能将于2022年下半年量产,2023年中达到4万片晶圆/月的满载产能目标。

三星更加激进。据报道,2021年起,三星设立了“半导体愿景2030”长期计划,目标是在未来10年里称霸晶圆代工市场,三星想要与台积电一争高下的愿望尽显。目前,台积电在全球晶圆市场上占据了半壁江山,份额超50%;三星为第二名,近年来三星野心勃勃,反超联电,市场份额逐步提升。

此外,英特尔是晶圆代工市场的另一个变数,也影响着全球格局的变化。在半导体体系中,以英特尔为代表的IDM模式曾领风骚。AMD创始人杰里·桑德斯曾在1994年说过:“拥有晶圆厂的才是真男人。”然而,张忠谋创立的台积电诞生,一举开创了第三方代工的新商业模式。从此,芯片设计和制造可以成为单独的业务,这为想跨入芯片界的创业公司们大幅降低了门槛,高通、英伟达、联发科等企业也趁势而起,如今AMD也在和台积电的合作中计划迈入5纳米CPU时代。

现在,英特尔也要升级原有的IDM模式,既加大和第三方代工厂合作,自身也要投入到第三方代工当中。英特尔在新CEO上任后,发布了IDM2.0策略,宣布进入晶圆代工业,并计划投入200亿美元扩建晶圆厂。在财务方面,英特尔预计2021年计划资本支出为190亿-200亿美元。

半导体制造竞速

今年以来,美国、韩国、日本、欧洲密集发布打造半导体产业链的新政。今年5月,美国参议院正式批准拨款520亿美元,在今后5年内大力促进美国半导体芯片的生产和研究。在资金的分配上,390亿美元用于半导体的生产和研发激励,另有105亿美元用于推动包括美国国家半导体技术中心、国家先进封装制造计划和其他研发计划的落地。

早在2020年6月,美国参议院提出两项新法案,分别为《为半导体生产创造有效激励措施法案》(CHIPS for America Act)和《美国晶圆代工业法案》(American Foundries Act),以促进美国半导体产业的现代化进程。《美国晶圆代工业法案》中就提出,美国将向各州芯片制造业、国防芯片制造业投入共计250亿美元的资金。

在美国政府的补贴下,再加上地缘政治因素的影响,科技巨头们也随之而动。在法案提出之前,2020年5月,晶圆代工龙头大厂台积电就宣布将投资120亿美元在美国亚利桑那州建设5nm制程晶圆厂。2020年6月,另一家晶圆代工大厂格芯也宣布获得美国纽约州附近66英亩的土地,将对其Fab 8晶圆厂进行扩建,可制造14nm及12nm制程工艺的芯片。近期有消息称,三星正在考虑在美国得克萨斯州奥斯汀市建设极紫外线(EUV)代工生产线,计划今年第三季度动工,2024年投产,新建的工厂或将导入5纳米工艺。

据报道,韩国制定了一项计划,在未来十年内斥资约4500亿美元建设全球最大的芯片制造基地;日本政府将承诺扩大现有的2000亿日元基金规模,以支持国内芯片制造行业,并帮助提振先进半导体的产出;欧盟委员会表示,目前已经有22个欧盟成员国联合成立了新的半导体联盟,以支持欧洲的半导体研发,减少欧盟对外国供应商的依赖,计划2030年让欧盟在全球半导体生产的占有率从10%提高到20%,欧盟还在着力要求英特尔、台积电、三星赴欧洲建厂。

面对近年大国科技博弈、全球供应链受阻的现状,打造本地产业链,尤其是芯片制造环节,成为国家战略,而晶圆制造厂耗资巨大,在政府的支持下,各地都向有芯片制造能力的厂商抛出橄榄枝,希望吸引核心企业前来入驻。同时,各大芯片代工厂也在积极扩产,因此选择产地也成为了重要的博弈点,未来随着产能推出,全球的半导体行业格局或发生变化。

市场研究公司Counterpoint Research对逻辑(非储存)IC芯片行业进行了分析预计,美国的芯片产能份额预计将从2021年的18%提高至2027年的24%。届时,中国台湾的产能份额将降至40%。

同时,从地域分布来看,Counterpoint预计2027年芯片产能会出现地域性转移。在亚利桑那州工厂实现晶圆月产能2万片之后,台积电可能会追加更多投资,以达到台湾工厂的规模。2027年中国台湾和韩国的芯片产能将占全球总产能的57%。而中国大陆地区因无法采购关键生产设备,仅占全球总产能的6%。

一位业内人士向21世纪经济报道记者指出,从各个地区制定的新规来看,一方面,各方都欲在本地健全半导体产业生态,尤其盯准了台积电占据了半壁江山的制造生产环节,另一方面,各国都希望占据技术制高点,争夺下一个时代的半导体关键技术。对于中国而言,挑战是巨大的,但是孕育着新的机遇,因为中国国内有着庞大的消费市场。

【相关阅读】粤芯成长背后:大湾区半导体产业探寻“第三极”之路

文字记者|倪雨晴

文字编辑|李艳霞

出镜记者|陈炯如

摄像记者|谢茂翰 宋子荣

视频编导|陈炯如 张倩茹

配 音|徐晋

监 制|曹军 杨海涛

统 筹丨于晓娜 张伍生 李锐 杜弘禹

出 品 人|蔡万麟 任天阳

(作者:倪雨晴 编辑:李艳霞)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。