摘要:

上半年出口好在哪里?

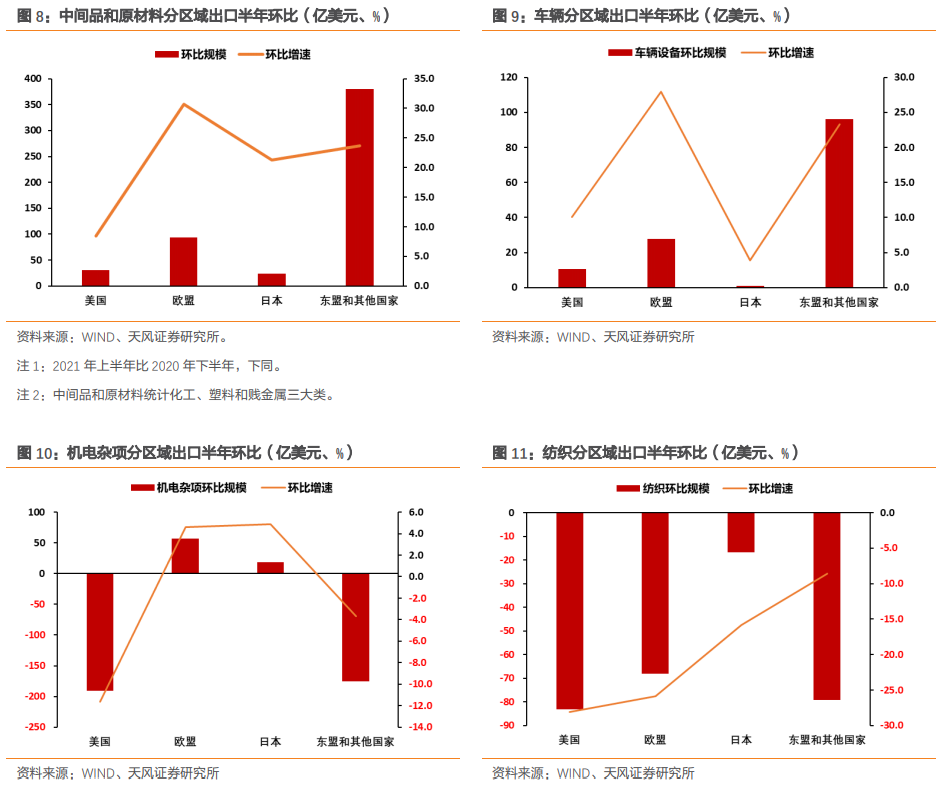

分产品看,好在原材料和中间品、车辆设备出口,机电杂项出口基本保持韧性,纺织出口回落较明显。

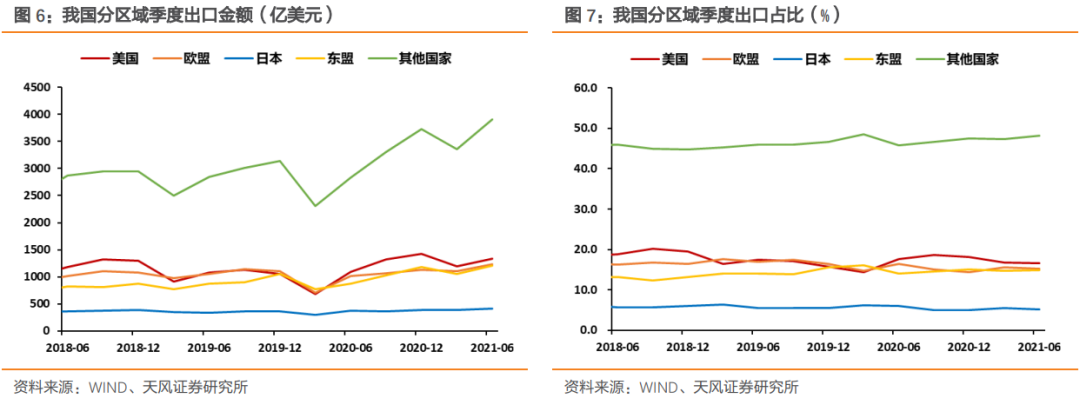

分区域看,主要好在对美欧日东盟以外“其他国家”的出口,对欧盟出口也有好表现,对东盟和日本出口表现不错,对美国出口略有回落。

进一步分析,第一,对各区域的原材料和中间品、车辆设备出口都有明显扩张,但扩张主要还是表现在对东盟和其他国家,其次是对欧盟。第二,对欧日的杂项和机电出口有所扩张,对美国、东盟和其他国家的杂项和机电出口仍有一定韧性。第三,对各区域的纺织出口均有明显回落。

下半年出口还会好吗?

首先,不同商品的出口还会好吗?

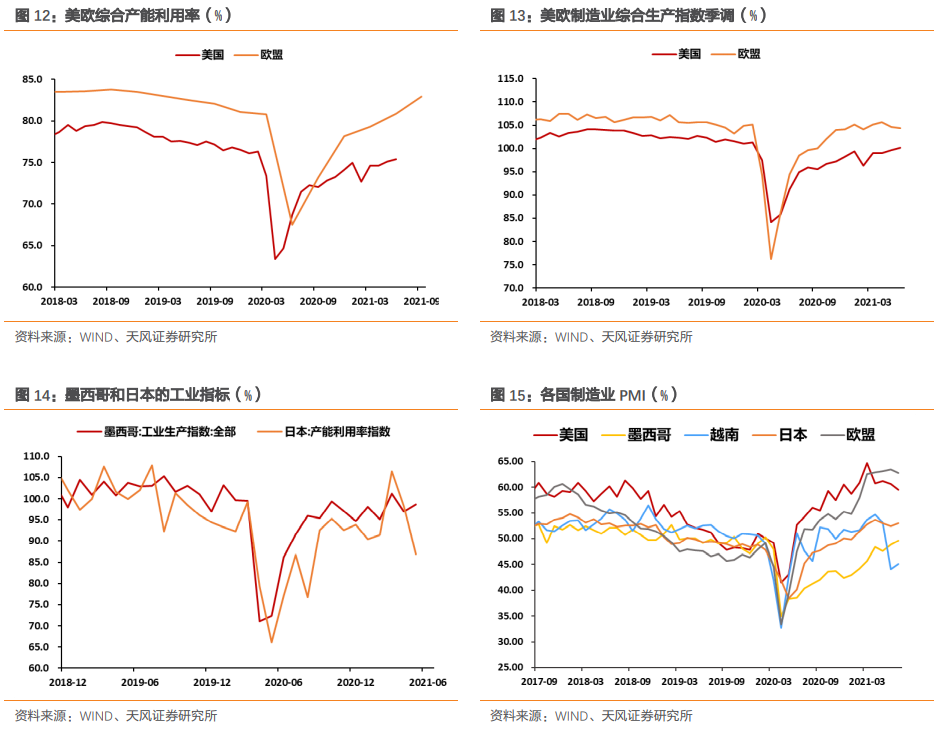

第一,上半年主要是全球产业链的逐步复苏带动了原材料和中间品的出口。当前美欧和墨西哥等国的生产已经基本回到疫情前水平,但日本和越南仍明显受到疫情困扰。后续全球制造业的扩张可能不再是全面性的,因此后续我国原材料和中间品的出口可能已经接近拐点,扩张空间有限,但应该也不至于明显回落。

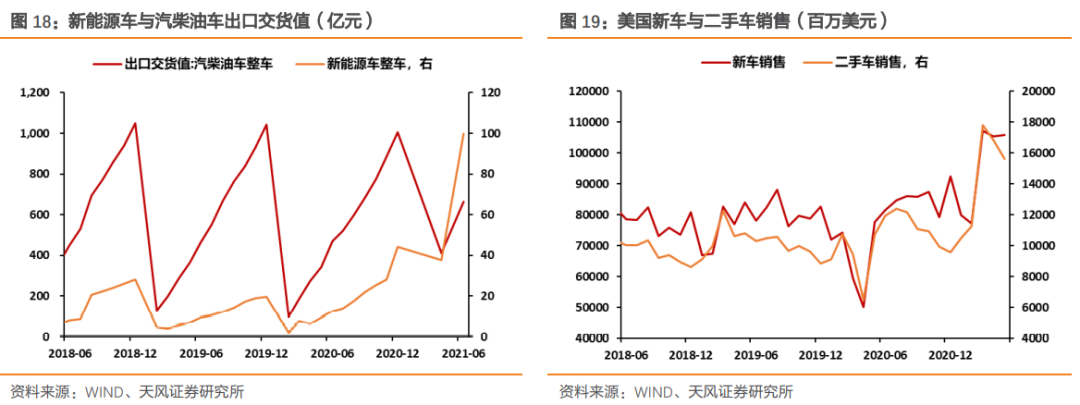

第二,上半年我国车辆出口表现好,主要是新能源汽车的有需求,其次是海外车企受制于芯片短缺的影响。鉴于海外车企仍将持续受到缺芯影响,新能源政策也还在推进当中,预计我国下半年汽车出口仍有上行空间。

第三,上半年机电和杂项出口仍有韧性,主要原因还是全球商品需求没有快速回落。支撑全球商品需求的,一方面是经济复苏(日欧)和政策补贴(美国),另一方面,在疫情反复导致服务业重启滞后的情况下,还有商品消费对服务消费的替代。替代效应贡献了上半年美国商品消费增长的40%,疫情以来的71.4%,最多贡献了日本疫情以来消费增长的14%。

考虑到三季度后美国政策补贴力度可能的减弱,全球居民收入缺少有力的增长点,以及当前欧美国家有放松疫情防控,加速推动服务业重启的明显意图。随着服务消费逐步填补被商品消费替代的部分,下半年全球商品消费可能面临回落,进而对我国的机电和杂项出口形成压力。

其次,对不同区域的出口还会好吗?

第一,上半年我国对东盟和其他国家的出口好,原因主要还是全球贸易扩张带来的原材料和中间品需求,当然,东盟和其他国家本身的需求保持在高水平也很重要。但上半年我国对东盟和其他国家的出口,可能已经受到了海外疫情扩散的影响。如果海外疫情改善,这些国家的需求可能有所恢复,尚不能判断后续对这些国家的出口是否已经停止扩张。

第二,上半年我国对欧盟和日本的出口好,则同时受益于自身需求的扩张与全球贸易与产业链的逐步复苏。如前所述,虽然当前欧盟和日本的需求仍有扩张,但考虑到下半年服务业加速重启的可能,以及制造业进一步扩张的空间有限,下半年我国对欧盟和日本出口扩张的难度较大。

第三,上半年我国对美国出口仍有韧性,主要还是得益于美国需求的持续扩张,当然也有美国生产复苏与全球贸易扩张的贡献。在对美国贸易份额逐步回落的情况下,有此表现实在难能可贵。

鉴于美国下半年大概率收紧对居民直接的补贴力度,以及可能服务业可能的加速重启,下半年美国的需求大概率会呈现回落趋势。考虑到美国在全球贸易复苏和产业链扩张中的关键位置,美国需求的回落还可能会对全球整体的制造业扩张造成压力。因此,下半年我国对美国出口可能面临更高于对欧盟和日本出口的风险和不确定性。

此外,外部环境的变化、国内疫情的扩散、海运价格的快速上涨和美国补库存周期接近尾声,也给我国下半年出口增添了风险和不确定性。

为了交叉验证对于下半年出口的判断,我国进一步分析了韩国与越南的出口情况。

从韩国出口观察,上半年原材料和中间品也是主推力,而半导体和宅经济消费品零部件的出口出现了放缓迹象。但韩国出口的复苏本身整体滞后于我国,并且韩国半导体的出口放缓,本身也有受海外疫情扩散的影响。因此下半年韩国出口能否继续扩张还要继续观察,对我国出口的领先态势也需要继续观察。

从越南观察,上半年原材料和中间品也是主推力,但越南需求和生产的扩张确实明显受到了疫情扩散的影响,这一表现与东盟和其他国家有类似之处。后续如果海外疫情的逐步好转,后续我国对越南和其他国家出口还是存在扩张的可能,需要进一步观察。

综上所述,下半年我国出口的不确定性和风险可能仍在不断累积,但还存在一定的支持因素。不确定性和风险主要表现在后续对美欧出口,但随着海外疫情的逐步好转,我国对东盟和其他国家的出口也还有扩张可能,需要进一步观察。整体而言,我们判断,中长期我国出口整体可能出现回落,但短期内应该还有韧性。

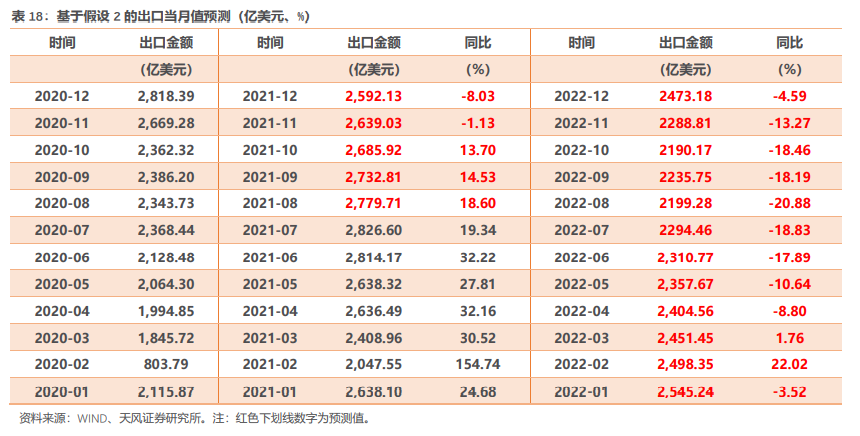

基于数据预测,我国四季度或明年的出口增速可能转负,但整体仍保持着比较高的规模,对我国生产和就业仍能够保持一定的拉动作用。

上半年出口好在哪里?

从多角度观察,上半年我国出口均称得上强劲。

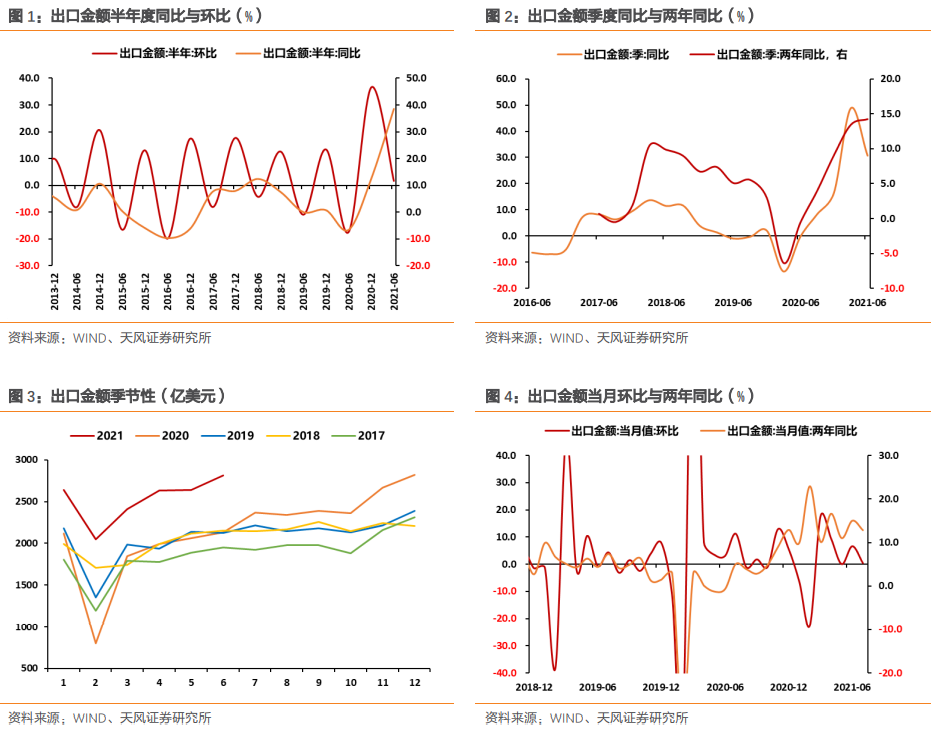

半年维度,上半年我国出口录得1.52万亿美元,同比增速38.6%,环比增长235亿美元,增速1.6%,在去年下半年出口明显超季节性的情况下,实属难得。

当季维度,为剔除基数效应影响,观察两年同比,出口增速从去年三季度转正以后持续走高,二季度录得14.2%的近年来最高水平,也进一步佐证了出口的持续强劲。

当月维度,上半年出口金额的绝对值持续明显高于季节性,环比持续正增长,两年同比虽然从2月23%的高位有所回落,但也基本维持在了两位数以上的增速水平。

那么,上半年出口好在哪?我们分别从分产品、分区域的角度着手分析。

1. 分商品出口好在哪里?

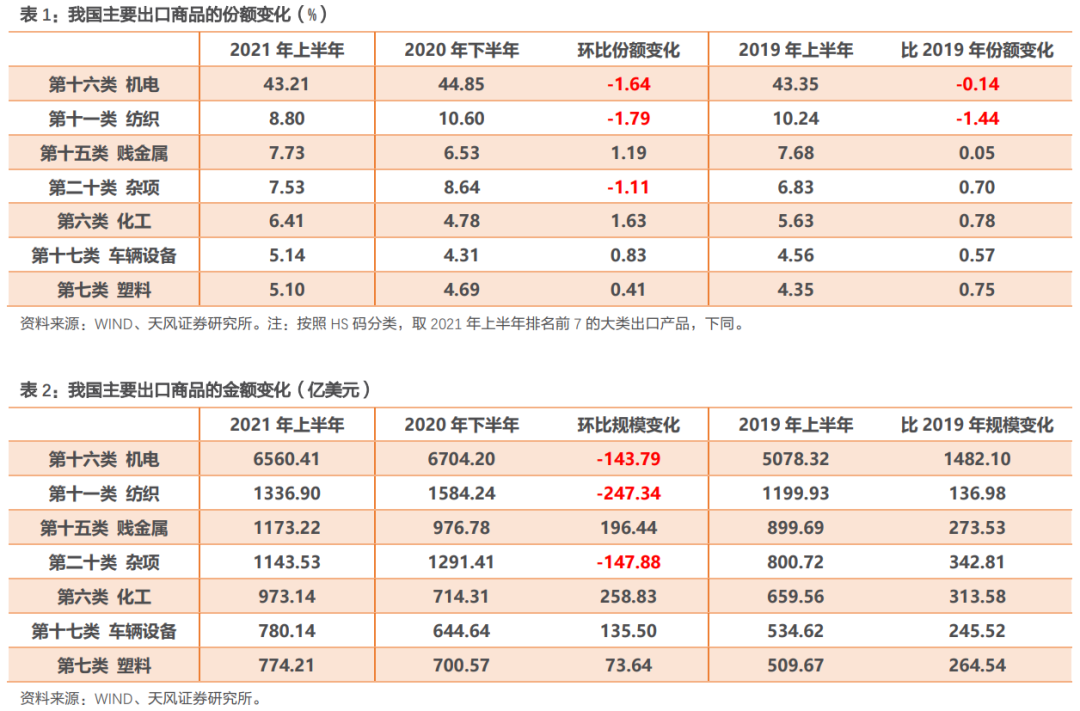

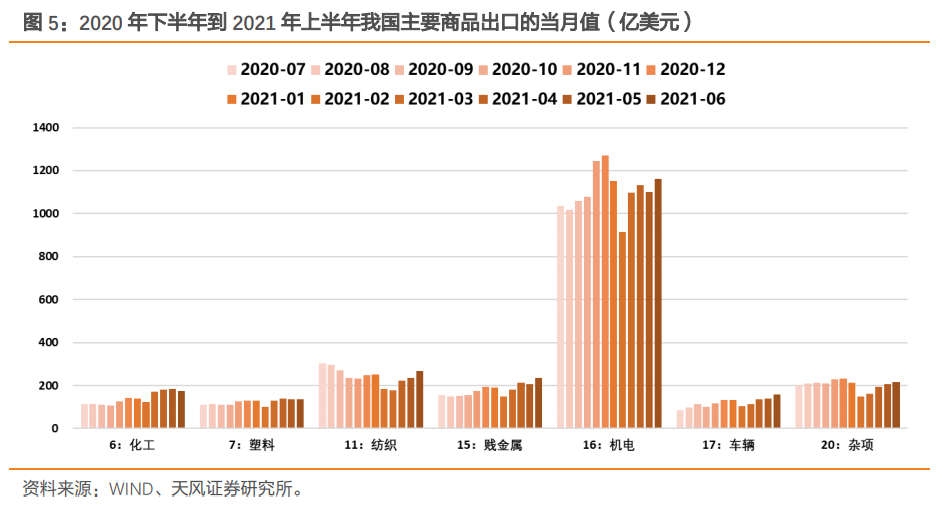

分商品看,首先,好在中间品与原材料。半年观察,结合份额与金额变化,上半年出口表现最好的是贱金属与化工,这两大类商品主要涵盖化学品与钢铁制品或钢铁,是制造业生产的原料或中间品。有相同属性的塑料制品,在上半年的出口表现较好。

其次,好在车辆设备消费。贱金属与化工后,表现最好的当属车辆设备。

再次,机电和杂项商品消费也不差。机电出口占我国总出口的比重超过50%,上半年的出口份额与金额虽然有所下滑,但也要看到,机电与杂项的出口金额还是远高于2019年上半年。2020年下半年表现太好,可能是机电与杂项上半年环比回落的主要原因。

最后,纺织出口还是明显走弱的。

2. 分区域出口好在哪里?

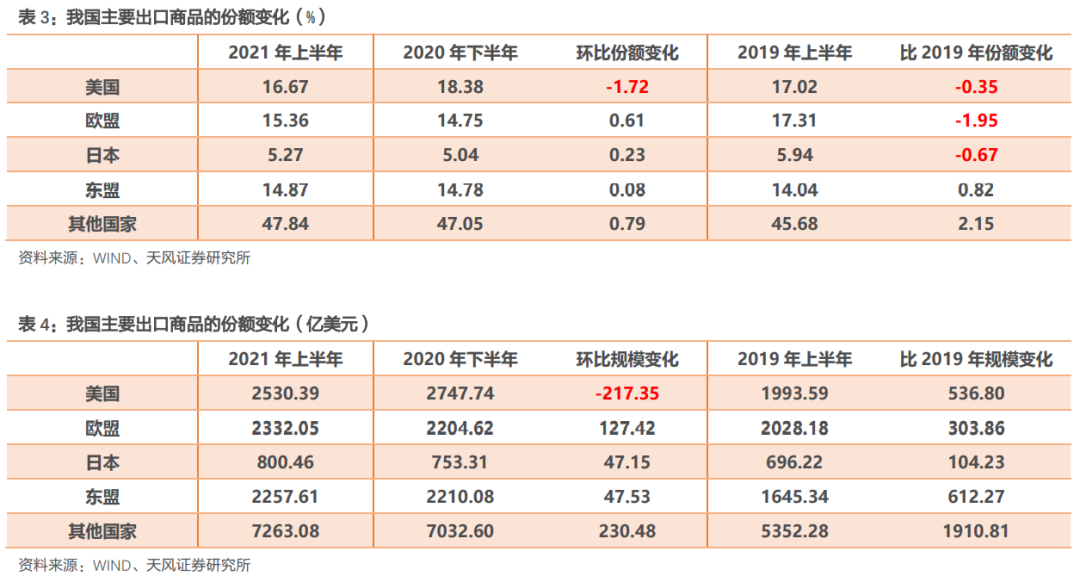

分区域看,首先,好在对美欧日东盟以外,我国非传统出口伙伴“其他国家”的出口。将总出口扣除美欧日东盟后,得到对其他国家的出口。对无论是金额还是份额角度,上半年表现最好的都是对其他国家的出口。

其次,好在对欧盟的出口。无论是金额还是份额角度,上半年对欧盟出口都仅在对其他国家之后。

再次,对日本和东盟的出口也有提升。对日本和东盟出口的表现稍弱,可能与上半年日本和欧盟受到了疫情的冲击影响有关。

最后,对美国出口也表现出了足够的韧性。我们认为,还是要辩证地看待上半年我国对美国出口金额与份额的回落。上半年我国对美国出口金额的小幅回落,有春节因素等季节性因素的影响,份额回落也要考虑对其他区域出口增长的情况。相比2019年上半年,我国对美国的出口增长还是非常明显的,美国也重新超越欧盟,成为我国出口的第一顺位。但无论如何,上半年对美出口的环比回落仍是事实。

3. 不同区域的出口好在哪里?

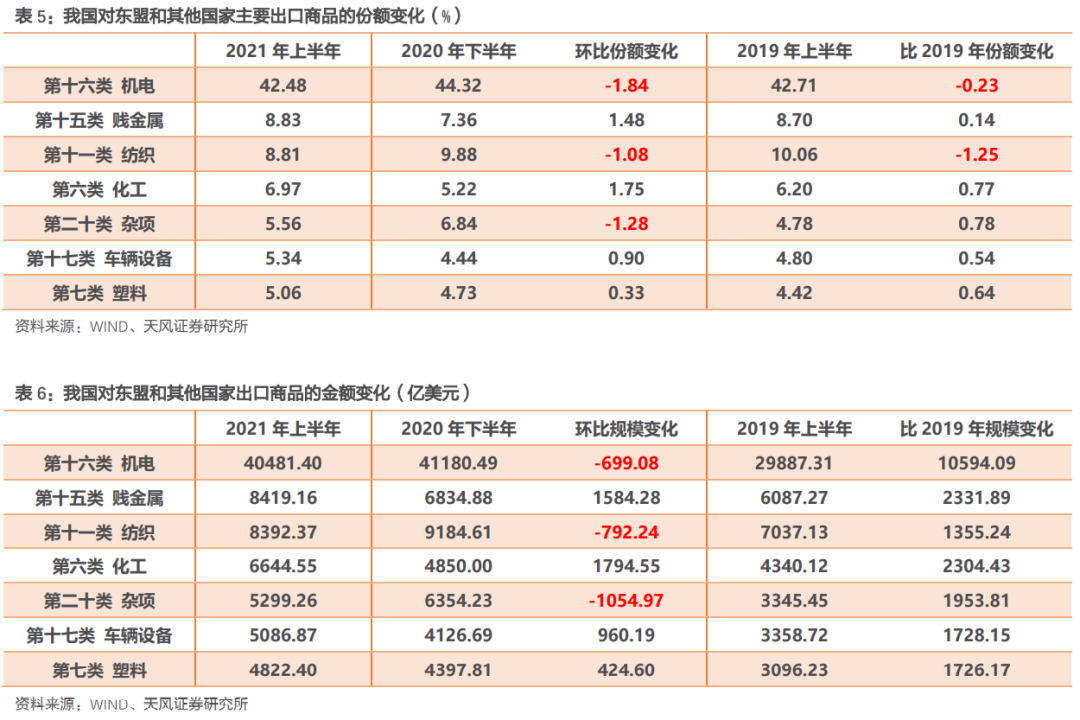

3.1. 对东盟和其他国家出口好在哪里?

由于缺少对东盟出口的HS码分类数据,我们将东盟和“其他国家”一并考虑。

上半年对东盟和其他国家出口的商品结构变化与我国出口的商品结构变化基本一致。

第一,好在中间品和原材料出口。无论是金额还是份额角度,上半年对东盟和其他国家贱金属和化工出口的表现都最好,有类似属性的塑料出口也表现优异。

第二,好在车辆设备出口。

第三,机电出口保持了韧性。同样需要辩证看待对东盟和其他国家的机电出口,虽然份额和金额环比有所回落,但回落的金额相对于总金额的占比非常有限,只有约-1.70%,且明显高于2019年的同期水平,份额回落主要原因其他商品的出口增长。

最后,纺织和杂项出口有较明显回落。纺织和杂项的表现与机电类似,但不同于机电,对东盟和其他国家的纺织和杂项出口金额的回落,相对于总金额的占比明显较高,分别为-8.63%和-16.6%,虽然金额同比仍高于2019年,但回落幅度已经非常明显,难言韧性。

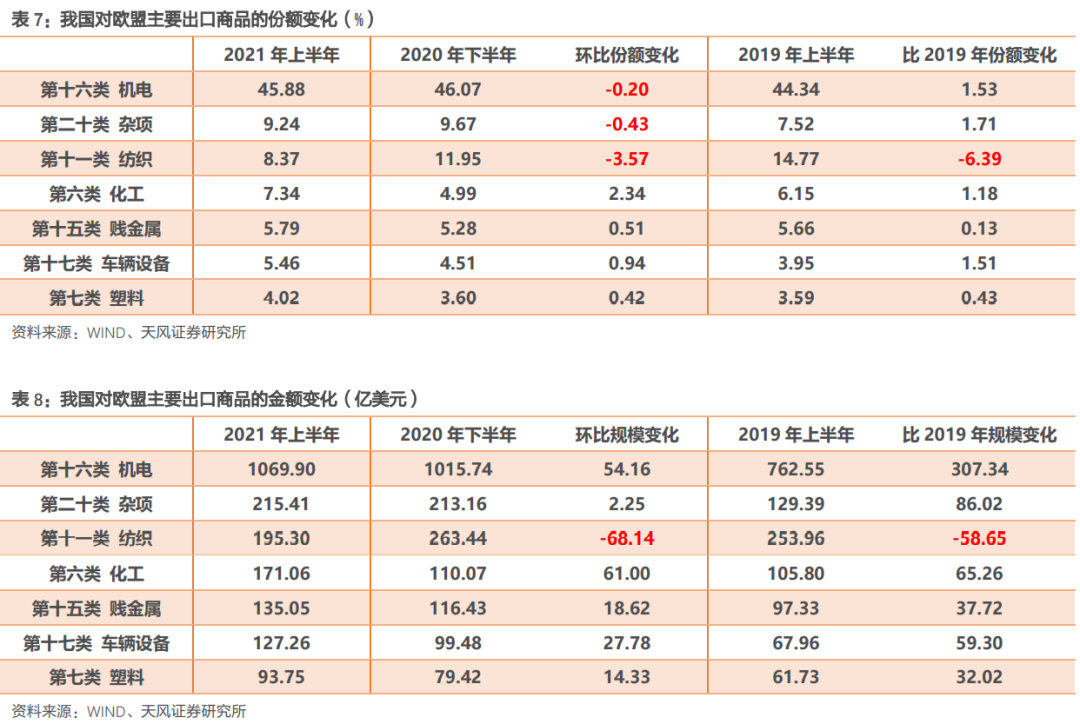

3.2. 对欧盟出口好在哪里?

第一,依旧是好在中间品和原材料出口。

第二,车辆设备出口也有好的表现。

第三,机电和杂项出口也在持续小幅扩张。上半年我国对欧美的机电出口金额还在小幅扩张,份额的环比回落,主要还是其他商品出口增长的结果。杂项与机电的表现类似,只是环比扩张的幅度不及机电。

最后,纺织出口同样明显回落。

3.3. 对日本出口好在哪里?

上半年我国对日本出口的商品结构,与欧盟有较高的相似度。

第一,依旧是好在中间品和原材料出口。上半年我国对日本贱金属、化工和塑料出口的表现均较好,只是排序有所不同。

第二,机电和杂项出口也在持续小幅扩张。与我国对欧美的机电和杂项出口类似,均是金额略有扩张,份额有所下降。

第三,食品饮料出口逐步恢复。无论是金额还是份额角度,上半年对日本的食品饮料出口都在扩张中,只是仍不及2019年同期水平。

最后,纺织出口同样明显回落。

上半年我国对日本出口与欧洲的差异,还体现在车辆设备的出口上,这可能主要与车辆设备本就是日本的优势产业有关,体现了日本与与欧洲产业结构的差异。

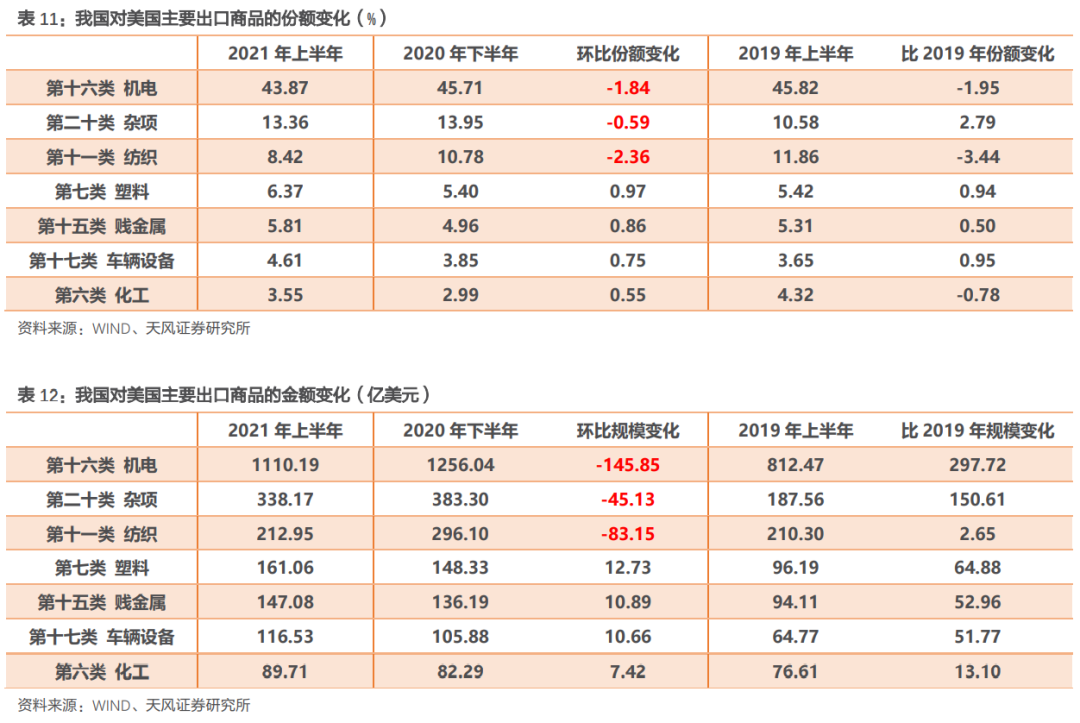

3.4. 对美国出口为何有韧性?

第一,依旧是好在中间品与原材料出口。

第二,车辆设备出口。

第三,机电和杂项出口有一定韧性。与我国对欧日的机电和杂项出口不同,对美国的机电和杂项出口均表现为金额与份额的环比回落,虽然份额与金额的环比回落幅度不大,但还是有别于对欧日的出口,更多的展现了下行迹象。这也是上半年我国对美国出口的商品结构,与对欧日出口的商品结构有所差异的地方。

最后,纺织出口同样明显回落。

综上所述,上半年出口好在哪里?

分产品看,好在原材料和中间品、车辆设备出口,机电杂项出口基本保持韧性,纺织出口回落较明显。

分区域看,主要好在对美欧日东盟以外“其他国家”的出口,对欧盟出口也有好表现,对东盟和日本出口表现不错,对美国出口略有回落,但仍有一定韧性。

进一步分析,将东盟和其他国家合并后:

第一,上半年我国对各国的中间品和原材料出口都有明显扩张,但对东盟和其他国家、对欧盟的中间品和原材料出口还是要明显对美日的出口。

第二,上半年我国对各国的车辆设备出口也都有明显扩张,但对东盟和其他国家的车辆设备出口扩张幅度更大。

第三,上半年我国对美国、东盟和其他国家的机电杂项出口有所回落,但环比增速的回落有限,仍有一定韧性,对日本、欧盟的机电杂项出口略有扩张。

第四,上半年我国对各国的纺织出口均有明显回落,对美国、欧盟回落较快。

下半年出口还会好吗?

1. 不同商品的出口还会好吗?

1.1. 原材料和中间品出口还会好吗?

理清楚上半年为什么好,才能判断下半年的情况。

首先看中间品和原材料出口。我们选取美欧日越南和墨西哥的代表性工业指标,来尽可能的表现全球产业链的恢复情况。

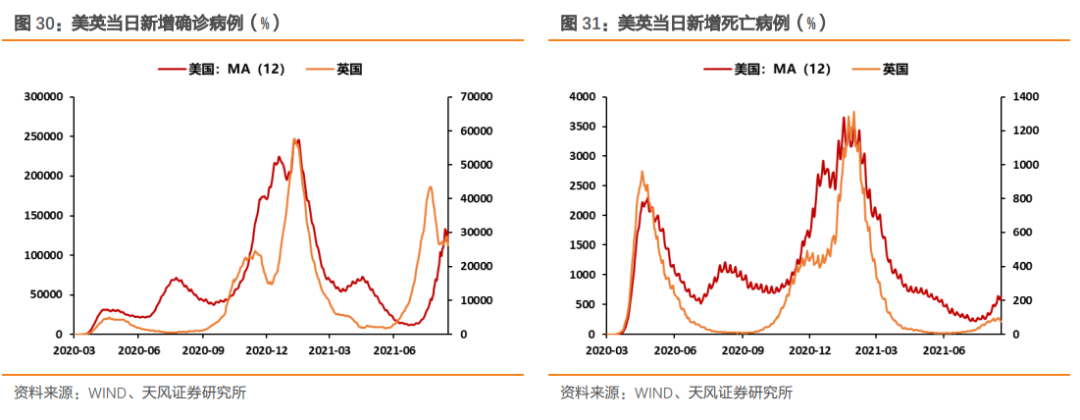

上半年原材料和中间品出口表现好,原因可能主要是全球产业链的快速恢复。从代表性工业指标观察,上半年各区域工业生产基本回到了疫情前水平。当然,受疫情扩散影响,近期日本生产和越南PMI有所回落。

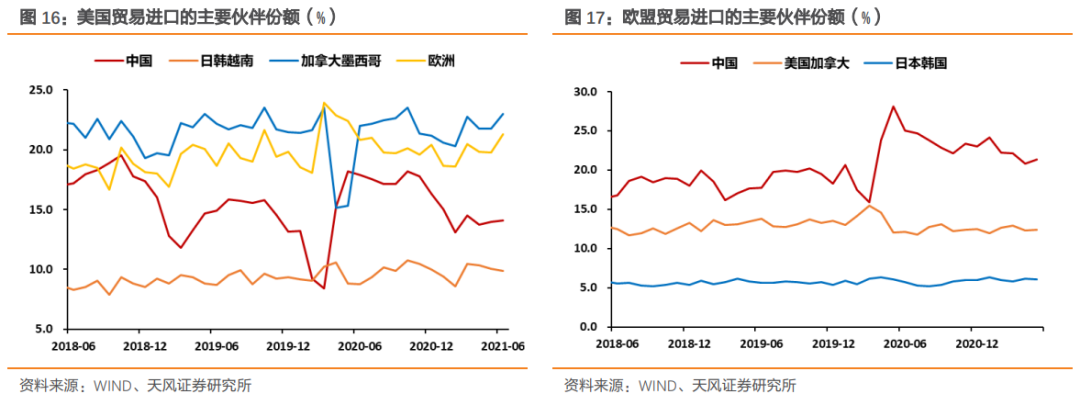

但也要注意到,随着各国制造业的逐步恢复,我国在美国进口中的份额逐步回落。

疫情过后,美国进口中我国的份额一度抬升至贸易战以前高点,挤占的主要是加拿大、墨西哥等美洲国家的份额,当前我国出口占美国份额已经基本回落至疫情前水平。欧盟进口中我国的份额也一度抬升,替代的也主要是加拿大、墨西哥等美洲国家的份额,当前已经回落至略高于疫情前的水平。

上半年我国原材料和中间品出口好,主要原因还是全球制造业的逐步复苏,前期上行的份额替代已经逐步回落。下半年我国的原材料和中间品出口能否持续增长,还要看全球制造业能否进一步扩张。

当前美欧和墨西哥等国的多项制造业指标已经基本回到疫情前水平,不排除个别区域制造业持续上行的可能,只是进一步提升的空间已经比较有限。但受疫情影响的情况下,日本和越南的生产还是受到明显影响的,随着海外疫情的改善,后续日本和越南等国的生产可能会有所改善。

整体而言,后续全球制造业的扩张可能不再是全面性的。在此情况下,后续我国原材料和中间品的出口可能已经接近拐点,扩张空间有限,但应该也不至于明显回落。

1.2. 车辆设备出口还会好吗?

上半年我国车辆出口表现好,原因主要有两方面,一是减碳政策推动了新能源汽车的整体需求,二是海外车企受制于芯片短缺的影响还是要比国内汽车严重一些。

上半年以来陆续有海外车企传出因为芯片短缺停产的消息,新车销售增长乏力,而国内新能源车企凭借自身特色的全产业链模式,实现了芯片生产的自给自足,受影响较小[1]。

鉴于海外车企仍将持续收到缺芯影响,新能源政策也还在推进当中,预计我国下半年汽车出口仍有上行空间。

1.3. 机电杂项出口还会好吗?

上半年机电杂项出口有韧性,直接原因还是全球的宅经济消费需求没有明显回落。回顾年初,市场对上半年的机电出口并不乐观,市场普遍认为,疫情后我国出口的强势来源于对美欧制造业的出口替代,因此随着美欧制造业逐步复苏,我国出口也将明显回落。但鉴于当前美欧制造业已经基本恢复至了疫情前水平,这一推论也就不攻自破了。

那么,为何美欧日商品消费持续保持高位?由于数据受限,我们以美日为例分析。

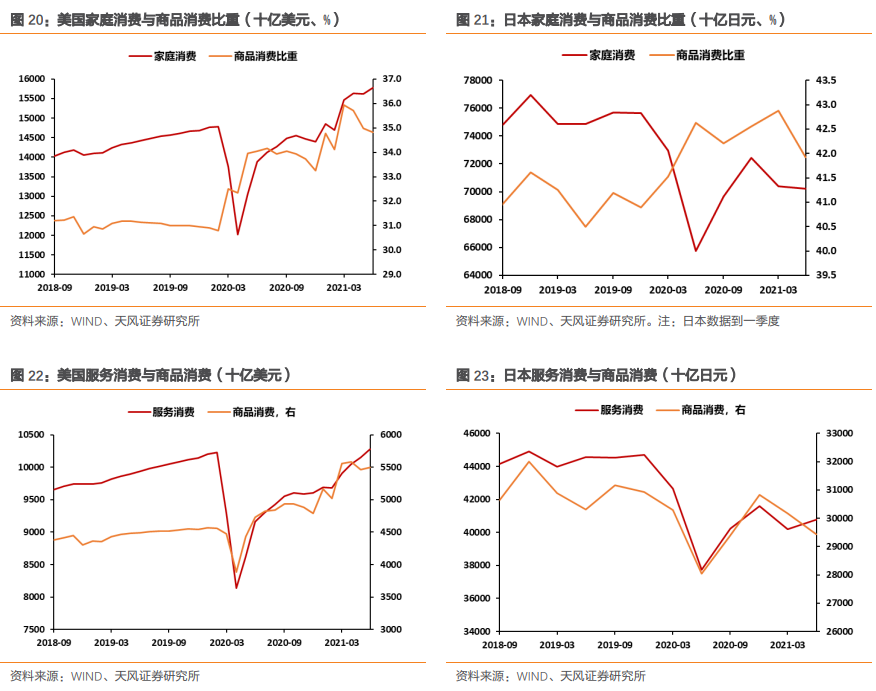

基于疫情前后美日消费结构的对比,我们尝试对美国上半年的商品消费进行分解。

具体分解方式如下,以美国为例,总量上,今年6月与去年3月相比,美国居民的总消费从14.78万亿提升至15.77万亿美元。其中,商品消费从4.55万亿提升至5.49万亿美元,服务消费从10.23万亿提升至10.28万亿美元,商品消费占比从30.8%提升至34.83%。

基于去年2月居民消费中服务消费与商品消费的占比不变,将疫情后的1.05万亿美元的商品消费增长进行分解,来自收入增长效应的商品消费提升为0.3万亿元,来自对服务消费的替代效应的商品消费提升为0.75万亿元。也就是说,疫情后美国商品消费的提升只有28.6%来自于整体消费的增长,其余71.4%则来自于商品消费对服务消费的替代效应。

只对上半年进行分解,美国商品消费的提升也有约40%来自于替代效应。也就是说,上半年美国商品消费的增长中,除了现金补贴对居民收入的提升外,商品消费对服务消费的替代仍是关键因素。

依次类推,对比今年日本一季度与去年二季度的商品消费,在日本居民整体4.27万亿元的消费增长中,有2.1万亿日元的商品消费增长中。结果分解,日本居民商品消费的增长,有86%来自于整体日本居民消费的增长,其余14%则来源于替代效应。但公布二季度数据后,日本居民消费当前已经没有了明显的商品对消费的替代情况。

由此可知,对日本而言,上半年商品消费的扩张,主要是整体经济复苏带动了居民收入的增长,商品消费对服务消费的替代效应贡献并不大。猜测日欧表现类似。

对美国而言,在高基数下,上半年商品消费仍有韧性实属难得。除了慷慨的现金补贴外,商品消费对服务消费的替代效应也较欧日有更大的贡献。

虽然缺少其他国家的数据,但我们猜测其他国家应该也有类似表现。

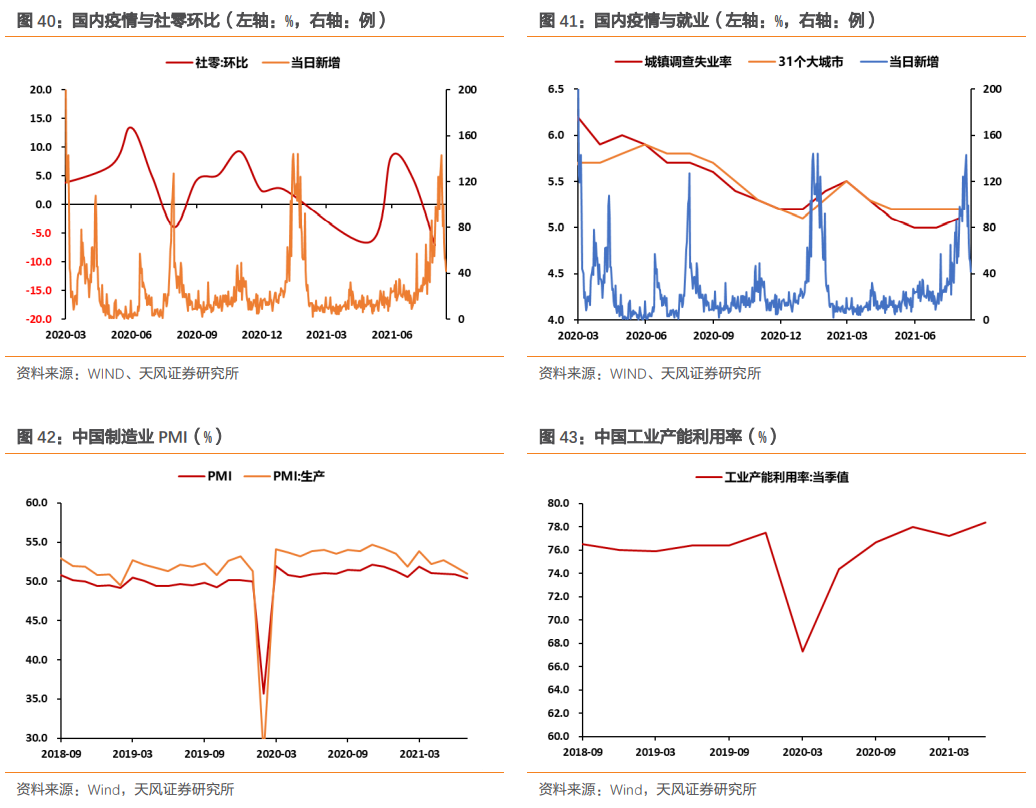

为何美日商品消费会持续替代服务消费?原因可能主要是疫情反复使得服务业重启持续滞后,使得居民更多将收入支出在商品消费上。

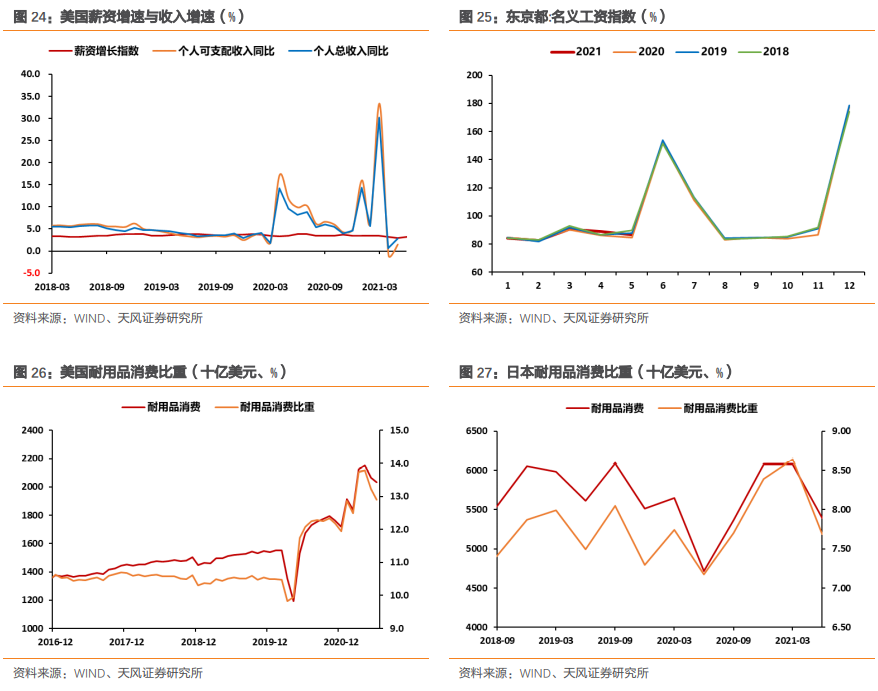

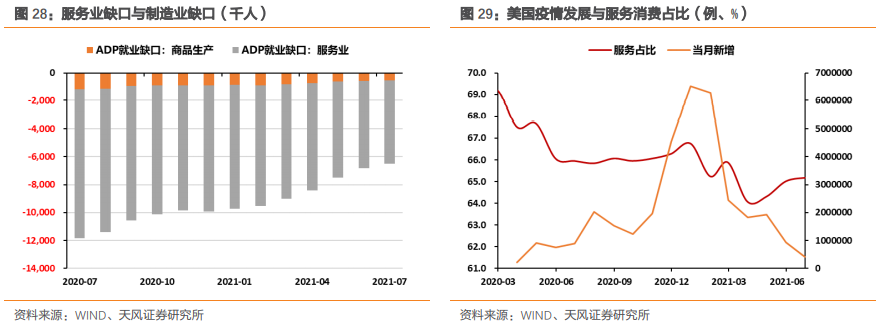

以美国为例,当前美国仍有600万左右的服务业就业缺口,说明美国服务业的修复情况距离疫情前还有明显差距。

而当疫情扩散加速,服务业就业缺口修复缓慢的时候,美国居民消费中服务消费的占比通常是下降的;而当疫情扩散放缓,服务业缺口修复加速的时候,美国居民消费中服务消费的占比通常是提升的。例外是去年四季度,当时市场普遍对疫苗接种高度乐观,因此服务业有加速重启的迹象。

因此,上半年欧日商品消费的扩张,以及美国和其他国家商品消费体现的韧性,除了收入的增长外,在一定程度上、或者很大程度上,都可以归因为疫情反复导致的服务业重启的持续滞后。

那么,下半年的全球商品消费还能够保持韧性吗?

先看收入。美国方面,目前美国第三轮的政策刺激将在三季度末结束,但美国当局与市场已经开始意识到,过分慷慨的现金补贴可能不利于经济重启,因此已经有不少州政府明显收紧了救济金的发放标准。加上美国失业金的申领数据延续了好转趋势,四季度美国即使还有新一轮的现金补贴,力度大概率也有减小。

日本方面,居民收入主要还是取决于薪酬收入,疫情后日本整体的薪酬收入没有出现太多波澜。

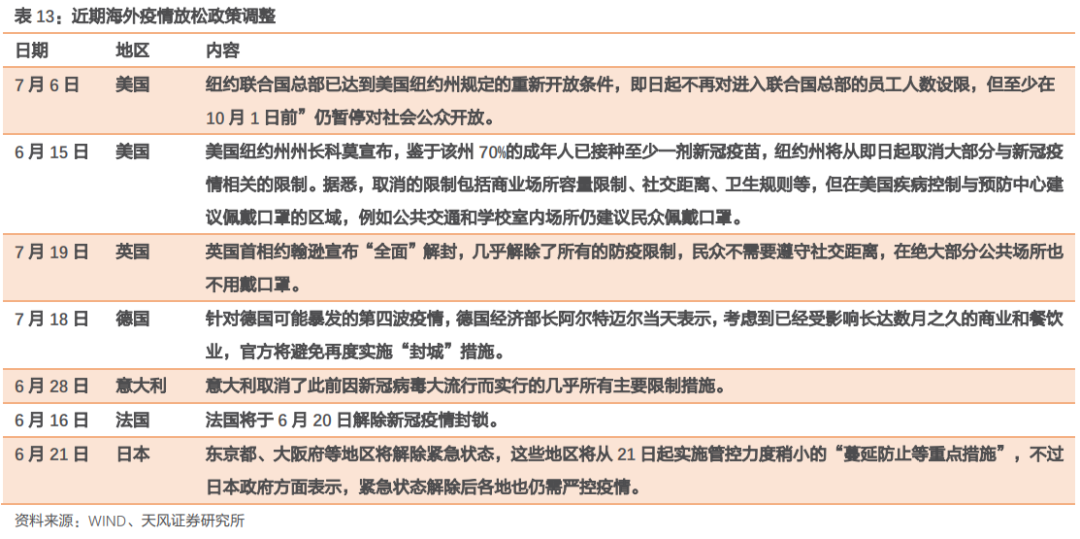

再看服务业重启,同样以美国为例,从服务业就业缺口看,美国服务业重启还有很大的潜力,当前风险主要在疫情扩散。但我们强调,本轮全球疫情扩散的逻辑不同此前,在很大程度上,是美欧当局有意推动的结果。由于迟迟无法有效防止疫情扩散,在德尔塔病毒有流感化趋势,且疫苗能够起到重症率与死亡率保护的情况下,美欧当局为了推动经济复苏,有意识地在减轻疫情防控措施。如此一来,伴随着本轮疫情防控的,可能会是服务业的加速服务。

综合来看,下半年全球服务业可能加速重启,进而填补被商品消费替代的部分,在各国居民收入普遍缺少新增长点的情况下,下半年全球商品消费可能面临回落、甚至是加速回落的局面,进而对我国的机电和杂项出口形成压力。

2. 对不同区域的出口还会好吗?

同样,先回顾,上半年我国对不同区域的出口好在哪里?或者为何能有韧性?

2.1. 对东盟和其他国家的出口还会好吗?

首先,结合我国上半年对东盟和其他国家出口的结构变化观察,上半年我国对东盟和其他国家的出口为什么好?

第一,好在东盟和其他国家本身的需求保持在一个较高的水平。因此我国对其他国家的车辆设备出口在扩张,对其他国家的机电杂项出口仍有韧性。

第二,好在东盟和其他国家生产活动的恢复,出口份额逐步回升,因此提升了对我国的原材料和中间品的进口需求,在欧美进口贸易中的比重也在不断提升。

第三,好在全球产业链的逐步复苏,更进一步推动了东盟和其他国家对我国原材料和中间品的进口需求。因此能够看到,作为全球贸易的金丝雀,上半年韩国出口增速也明显抬升。同时与我国出口产品有明显上下游关系的越南与台湾出口增速,也在上半年明显抬升。

也就是说,上半年我国对东盟和其他国家的出口之所以好,主要还是好在全球贸易扩张带来的原材料和中间品需求,当然,东盟和其他国家本身的需求保持在高水平也很重要。

那么,下半年对东盟和其他国家的出口还会好吗?

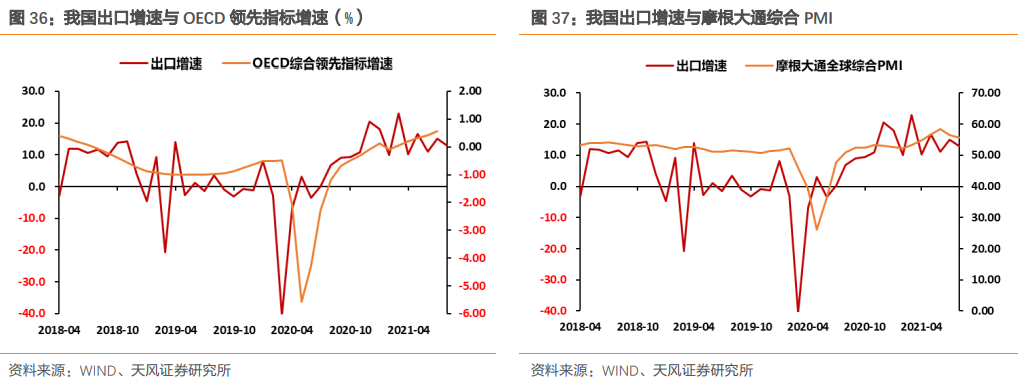

问题可能比较复杂。如前所述,下半年全球制造业的扩张可能不再是全面性的,从全球产业链的角度观察,后续我国对东盟和其他国家的出口可能会面临压力。从数据看,作为我国出口传统的两项领先指标,OECD领先指标与摩根大通全球综合PMI已经有所分歧。

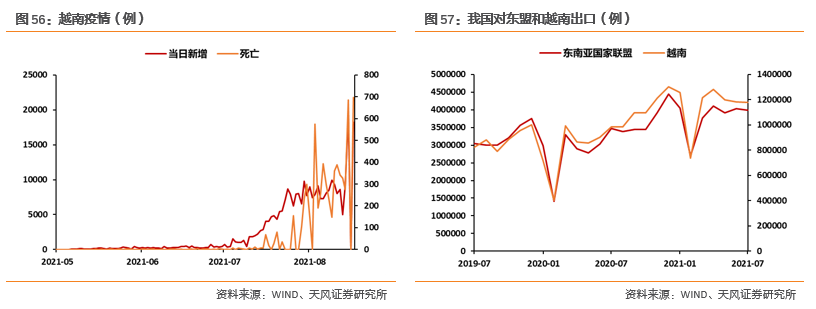

但也要考虑到,上半年我国对东盟和其他国家的出口,可能已经受到了海外疫情扩散的影响。以越南为例,美欧日以外的其他国家疫苗接种的进程仍比较缓慢,受疫情扩散和重症的影响仍比较大。如果后续海外疫情改善,这些国家的需求可能会有所恢复,因此尚不能判断后续对这些国家的出口是否已经停止扩张。

2.2. 对欧盟和日本的出口还会好吗?

上半年我国对欧盟和日本的出口商品结构类似,故放在一起进行分析。

上半年我国对欧盟和日本的出口为什么好?

第一,好在欧盟和日本本身的需求仍在扩张。不同于对其他国家的出口,上半年我国对欧盟和日本的机电、杂项和车辆设备出口均继续扩张。

第二,好在欧盟和日本生产活动的恢复,以及全球贸易和产业链的恢复。这点与对其他国家的出口类似,带动了上半年欧盟和日本对我国原材料和中间品的进口需求。同时,也需要考虑上半年全球贸易和产业链复苏的贡献。有所不同的是,欧盟和日本处在全球产业链比较上游的位置,对全球贸易和产业链的扩张本就有推动作用,因此对欧盟和日本出口的分析,要提高对本身需求的权重。

那么,下半年对欧盟和日本的出口还会好吗?

第一,如前所述,虽然上半年欧盟和日本的需求仍有扩张,但考虑到服务业可能的重启,下半年欧盟和日本的需求难有持续扩张。

第二,在全球贸易与产业链的扩张或后继乏力,以及出口份额逐步恢复的情况下,下半年我国对欧盟和日本原材料和中间品出口的扩张空间可能也有限。

整体而言,下半年我国对欧盟和日本出口扩张的难度较大。

2.3. 对美国的出口还会保持韧性吗?

上半年我国对美国的出口为什么好?

第一,同样好在美国本身商品需求的持续扩张。需要特别考虑,整体而言,美国处在全球贸易和产业链的最顶端位置,从对东盟和其他国家、欧盟和日本的出口结构变化看,对上半年全球贸易和产业链的扩张也起到了最关键的推动作用。在对美国贸易份额逐步回落的情况下,上半年我国对美国车辆设备出口扩张,对美国机电杂项出口仍有韧性,是非常难能可贵的。

第二,同样好在美国生产活动的恢复,以及全球贸易和产业链的恢复。

那么,下半年对美国的出口还会好吗?

如前所述,鉴于美国下半年大概率收紧对居民直接的补贴力度,以及服务业可能的加速重启,下半年美国需求大概率会呈现回落趋势。考虑到美国在全球贸易复苏和产业链扩张中的关键位置,可能会对下半年全球整体的制造业扩张形成压力。

因此,下半年我国对美国出口可能面临更高于对欧盟和日本出口的风险和不确定性。

2.4. 如何看待转单替代效应的影响?

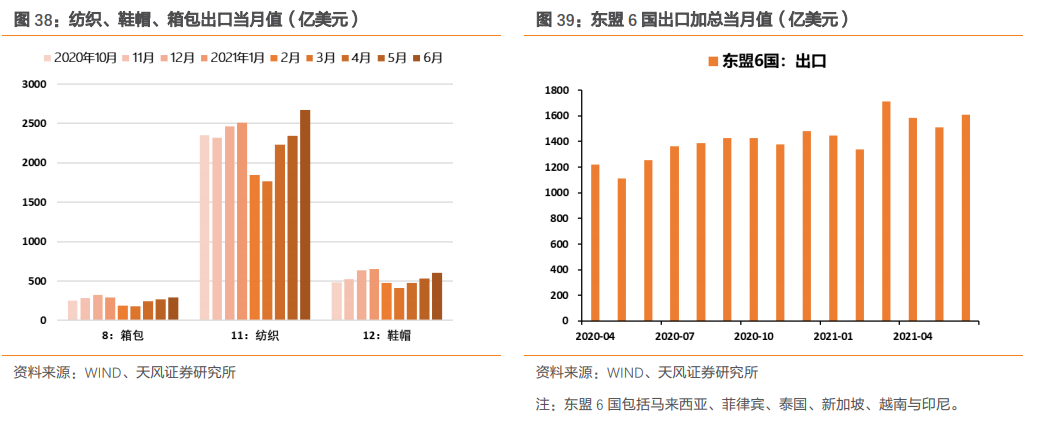

最后,近期我国纺织、鞋帽和箱包出口的回升,可能与亚洲其他地区受影响影响,导致订单转移有关。

纺织鞋帽箱包在东盟的更有成本优势,如果与东盟出口进行比较,在二季度疫情影响东盟生产的情况下,我国纺织鞋帽出口的趋势上行,其实有对东盟订单的替代效应。我国纺织鞋帽箱包出口的增长,其实是伴随着东盟出口整体的回落的。

从结果上看,上述转单替代效应对我国出口的影响不大,因为其伴随着东盟对我国进口需求的整体回落。从数量级上比较,二季度我国纺织鞋帽出口的增长,与我国对东盟出口的趋势性回落基本抵消。

3. 还需关注哪些可能的影响?

3.1. 国内疫情扩散的影响

不同于美欧国家,我国当前仍实施较为严格的疫情防控政策。在南京疫情出现扩散迹象后,各地也已经明显收紧防控措施。

回过头看,年初以来的两轮小规模疫情爆发对我国经济主要体现在消费和就业,对工业生产影响较小。

3.2. 海运价格上涨的影响

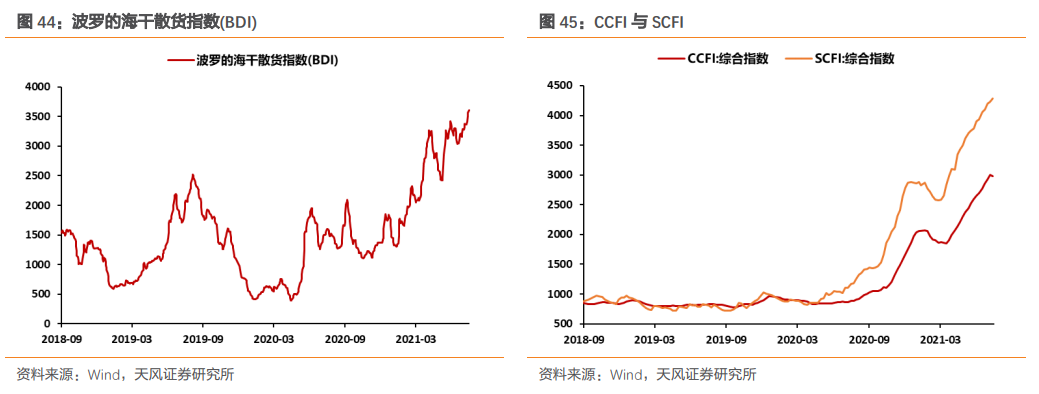

今年以来,全球运力紧张导致集装箱一箱难求,使得海运价格飙升,已经有报道指出,部分航线的海运价格已经同步升至去年的12倍。

在运力紧张的情况下,通常会优先保障本国企业,为了更好地获得集装箱运力,部分厂商会选择由卖方负责运输,把运费和保险费包含在出口金额里。如此一来,即使卖方对商品没有太大的定价权,运费上涨还是推升了出口商品的成本和价格。

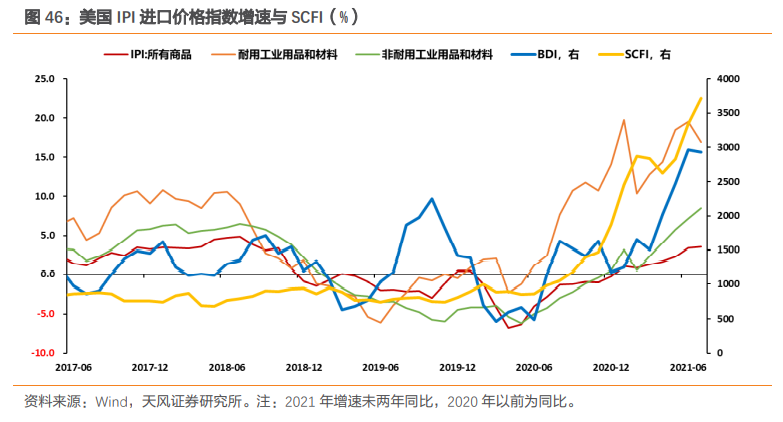

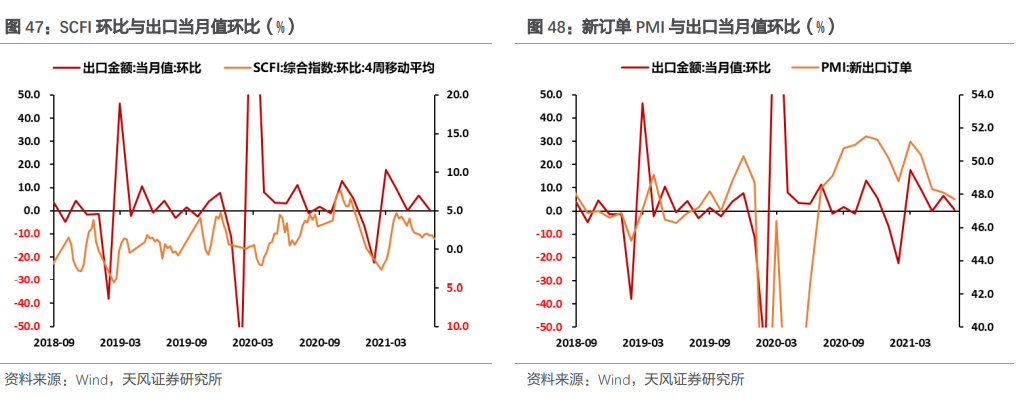

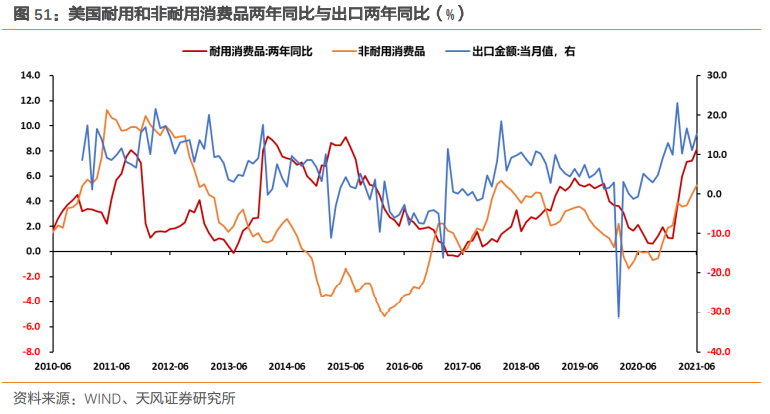

结合美国的IPI进口价格指数,我国能对上述推论进行交叉验证。今年以来,无论是非耐用品还是耐用品,美国进口工业用品和原材料的价格增速明显快速上行,并且与波罗的海运价指数(BDI)和上海出口集装箱运价指数(SCFI)有非常高的相关性。

相比较下,在2017年至2018年美国IPI进口价格指数的上行中,集装箱运价指数与上述两项集装箱运价指数并没有很高的相关性。可以交叉验证,上半年海运价格的飙升确实在一定程度上、或较大程度上抬升了出口商品价格。我们认为,这可能也是近两个月来,我国当月出口金额与新出口订单PMI有所背离的关键原因之一。

3.3. 海外库存周期的影响

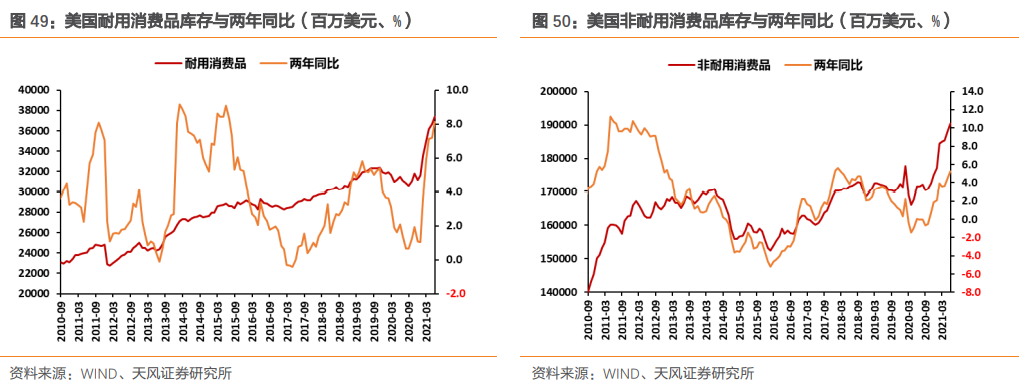

最后,考虑美国库存的影响。

美国当前耐用和非耐用消费品的库存在绝对值上都到了历史峰值的位置,两年同比增速也基本回到了前期高点左右,补库存可能已经接近尾声。

参考美国补库存周期对我国出口的领先作用,我国下半年出口可能也有压力。

[1] https://new.qq.com/omn/20210815/20210815A0423700.html

以邻为鉴:下半年出口再观察

1. 全球经济的金丝雀:韩国

一直以来,韩国被认为是全球经济的晴雨表和金丝雀,因为其出口产品具备早周期特征且在全球贸易中占比较高,能够很好地反映全球工业生产和最终需求的变化。

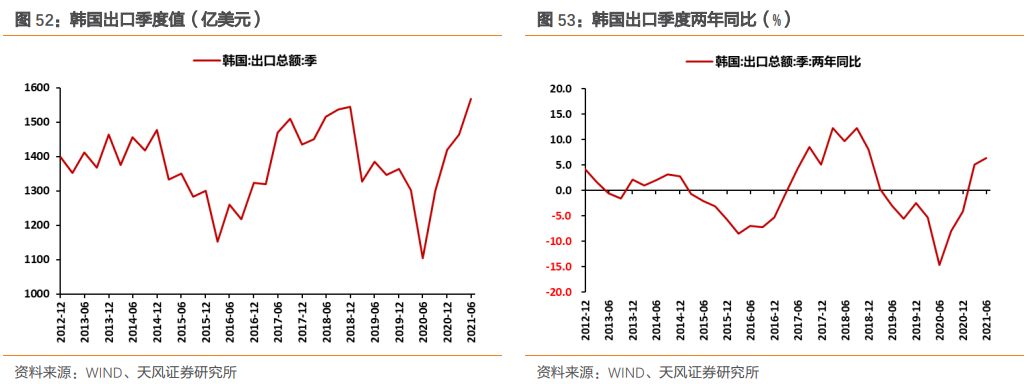

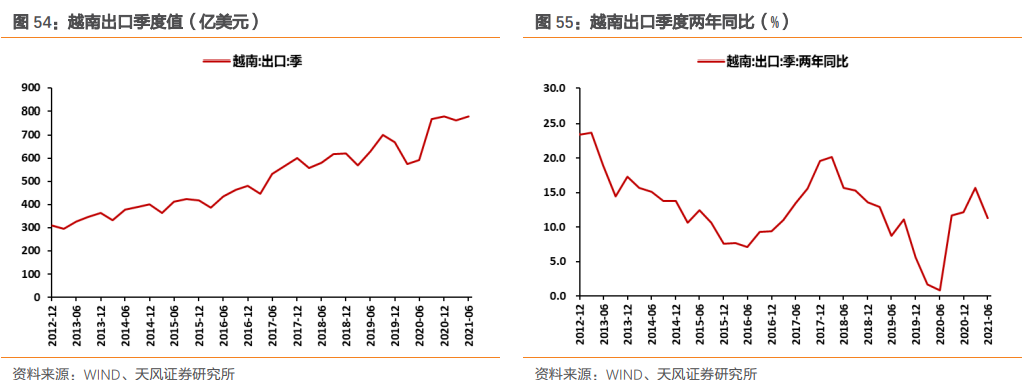

从韩国出口的季度值观察,上半年韩国出口继续上行,从绝对值来看,已经升至超过上一轮周期顶峰的位置,从两年同比增速观察,二季度韩国出口增速的斜率也明显放缓,下半年韩国出口能够持续上行,还需要继续观察。

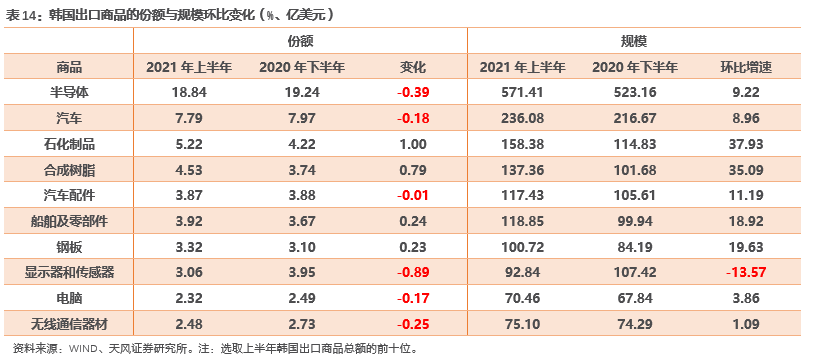

从韩国出口商品的结构观察,推动上半年韩国出口的也主要是石化、树脂、钢板、船舶和车辆零部件之类的原材料和中间品,其占韩国出口的份额进一步提升,规模环比增速也普遍在两位数以上。而整车和宅经济零部件的出口,例如半导体、显示器和传感器、电脑和无线通信器材的出口份额则整体下滑,环比增速基本回落至两位数以内。

韩国上半年整体出口商品结构的变化与我国比较类似,都表现出了原材料和中间品主推动,而宅经济和商品消费推动力减弱的迹象。

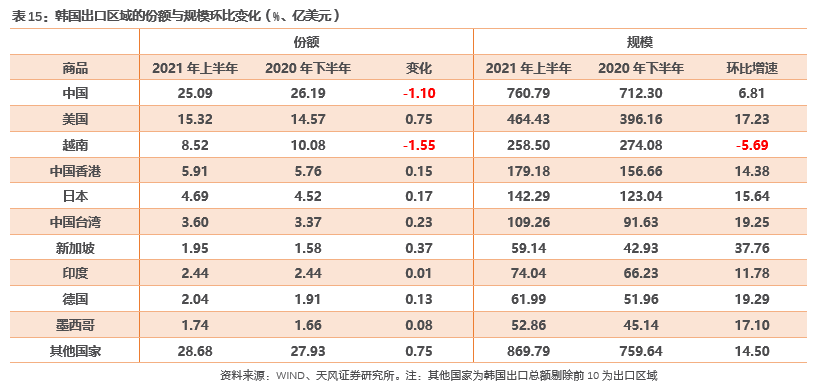

从韩国出口区域的结构观察,推动韩国出口的区域结构,也从前期出口较快恢复的中国和越南转变为了美国和其他国家,表现了上半年全球贸易和产业链较好的共同恢复进程。不过全球贸易和产业链的恢复也意味着,我国出口占全球出口份额有进一步回落的可能,对我国出口的意义还需进一步观察。

整体而言,从韩国出口观察,上半年全球贸易和产业链进一步恢复的迹象明显,出口结构也从宅经济和商品消费向原材料和中间品转移,韩国半导体和宅经济消费品零部件的出口增速整体也出现了放缓迹象。

需要考虑的是,韩国出口的复苏整体滞后于我国,我国出口在去年下半年就已经明显超过了前一周期的顶点位置,而韩国出口在今年上半年才高于前一周期的高点。并且韩国半导体的出口放缓,本身也有受海外疫情扩散的影响。因此下半年韩国出口能否继续扩张还要继续观察,对我国出口的领先态势也需要继续观察。

2. 越南

越南作为我国一衣带水的邻国,在产业结果方面也我国有诸多相似之处。而且得益于疫情后较好的防控措施,越南生产在疫情后快速恢复,在去年下半年就疫情超过了前一轮出口周期的高点水平。因此,可以将越南作为我国出口观察的另一个借鉴对象。

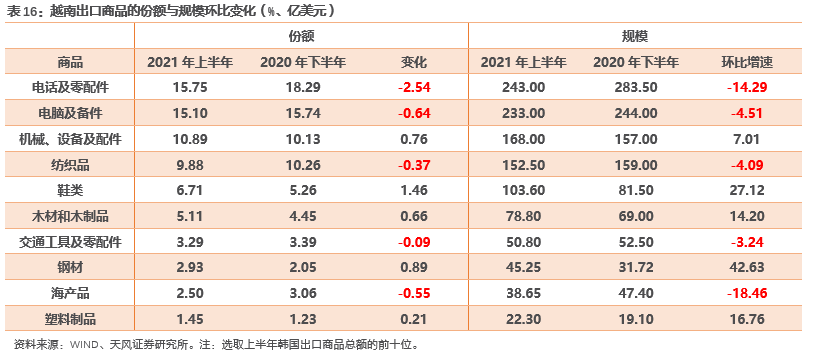

数据受限,我们主要观察上半年越南出口商品结构的变化。推动上半年越南出口的同样主要是机械设备、钢材、木制品和塑料等原材料和中间品出口,上述商品上半年的环比均高增,占越南出口的份额也进一步提升。鞋类是越南的优势产业,随着全球经济复苏,非耐用品消费是有所提升的。而电话及零配件、电脑及备件、电子产品等与宅经济相关的商品出口,在上半年则出现了与我国类似的环比回落和份额减少的情况,对上半年越南出口的推动力明显减弱。

需要提醒的是,今年以来越南明显受疫情扩散的困扰,这可能是越南生产回落的重要原因之一。参考我国对东盟和越南出口,疫情扩散也可能是上半年我国对东盟出口没有进一步扩张的重要原因。后续如果海外疫情的逐步好转,我国对东盟和其他国家的出口仍有恢复的可能。因此从越南数据出发,后续我国对越南和其他国家出口还是存在扩张的可能,需要进一步观察。

小结

上半年出口好在哪里?

分产品看,好在原材料和中间品、车辆设备出口,机电杂项出口基本保持韧性,纺织出口回落较明显。

分区域看,主要好在对美欧日东盟以外“其他国家”的出口,对欧盟出口也有好表现,对东盟和日本出口表现不错,对美国出口略有回落。

进一步分析,第一,对各区域的原材料和中间品、车辆设备出口都有明显扩张,但扩张主要还是表现在对东盟和其他国家,其次是对欧盟。第二,对欧日的杂项和机电出口有所扩张,对美国、东盟和其他国家的杂项和机电出口仍有一定韧性。第三,对各区域的纺织出口均有明显回落。

下半年出口还会好吗?

首先,不同商品的出口还会好吗?

第一,上半年主要是全球产业链的逐步复苏带动了原材料和中间品的出口。当前美欧和墨西哥等国的生产已经基本回到疫情前水平,但日本和越南仍明显受到疫情困扰。后续全球制造业的扩张可能不再是全面性的,因此后续我国原材料和中间品的出口可能已经接近拐点,扩张空间有限,但应该也不至于明显回落。

第二,上半年我国车辆出口表现好,主要是新能源汽车的有需求,其次是海外车企受制于芯片短缺的影响。鉴于海外车企仍将持续受到缺芯影响,新能源政策也还在推进当中,预计我国下半年汽车出口仍有上行空间。

第三,上半年机电和杂项出口仍有韧性,主要原因还是全球商品需求没有快速回落。支撑全球商品需求的,一方面是经济复苏(日欧)和政策补贴(美国),另一方面,在疫情反复导致服务业重启滞后的情况下,还有商品消费对服务消费的替代。替代效应贡献了上半年美国商品消费增长的40%,疫情以来的71.4%,最多贡献了日本疫情以来消费增长的14%。

考虑到三季度后美国政策补贴力度可能的减弱,全球居民收入缺少有力的增长点,以及当前欧美国家有放松疫情防控,加速推动服务业重启的明显意图。随着服务消费逐步填补被商品消费替代的部分,下半年全球商品消费可能面临回落,进而对我国的机电和杂项出口形成压力。

其次,对不同区域的出口还会好吗?

第一,上半年我国对东盟和其他国家的出口好,原因主要还是全球贸易扩张带来的原材料和中间品需求,当然,东盟和其他国家本身的需求保持在高水平也很重要。但上半年我国对东盟和其他国家的出口,可能已经受到了海外疫情扩散的影响。如果海外疫情改善,这些国家的需求可能有所恢复,尚不能判断后续对这些国家的出口是否已经停止扩张。

第二,上半年我国对欧盟和日本的出口好,则同时受益于自身需求的扩张与全球贸易与产业链的逐步复苏。如前所述,虽然当前欧盟和日本的需求仍有扩张,但考虑到下半年服务业加速重启的可能,以及制造业进一步扩张的空间有限,下半年我国对欧盟和日本出口扩张的难度较大。

第三,上半年我国对美国出口仍有韧性,主要还是得益于美国需求的持续扩张,当然也有美国生产复苏与全球贸易扩张的贡献。在对美国贸易份额逐步回落的情况下,有此表现实在难能可贵。

鉴于美国下半年大概率收紧对居民直接的补贴力度,以及可能服务业可能的加速重启,下半年美国的需求大概率会呈现回落趋势。考虑到美国在全球贸易复苏和产业链扩张中的关键位置,美国需求的回落还可能会对全球整体的制造业扩张造成压力。因此,下半年我国对美国出口可能面临更高于对欧盟和日本出口的风险和不确定性。

此外,外部环境的变化、国内疫情的扩散、海运价格的快速上涨和美国补库存周期接近尾声,也给我国下半年出口增添了风险和不确定性。

为了交叉验证对于下半年出口的判断,我国进一步分析了韩国与越南的出口情况。

从韩国出口观察,上半年原材料和中间品也是主推力,而半导体和宅经济消费品零部件的出口出现了放缓迹象。但韩国出口的复苏本身整体滞后于我国,并且韩国半导体的出口放缓,本身也有受海外疫情扩散的影响。因此下半年韩国出口能否继续扩张还要继续观察,对我国出口的领先态势也需要继续观察。

从越南观察,上半年原材料和中间品也是主推力,但越南需求和生产的扩张确实明显受到了疫情扩散的影响,这一表现与东盟和其他国家有类似之处。后续如果海外疫情的逐步好转,后续我国对越南和其他国家出口还是存在扩张的可能,需要进一步观察。

综上所述,下半年我国出口的不确定性和风险可能仍在不断累积,但还存在一定的支持因素。不确定性和风险主要表现在后续对美欧出口,但随着海外疫情的逐步好转,我国对东盟和其他国家的出口也还有扩张可能,需要进一步观察。整体而言,我们判断,中长期我国出口整体可能出现回落,但短期内应该还有韧性。

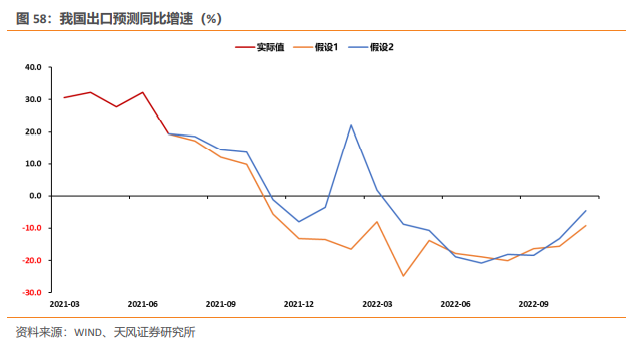

基于以下数据预测,我国四季度或明年的出口增速可能转负,但整体仍保持着比较高的规模,对我国生产和就业仍能够保持一定的拉动作用。

在此基础上,我们根据疫情前出口的平均增速,大致估算一下今年下半年与明年上半年的出口水平。

假设1:我国出口当月值在今年年末完全回到正常水平。以2015-2019年每月同比增速的平均值为基准,基于2019年的出口当月值。例如,2015-2019年12月的同比平均增速为1.2%,2019年12月的出口当月值为2386.38亿美元,则2021年12月正常水平下的出口当月值为2386.38*1.012*1.012=2443.9亿美元。在此基础上,我们取8月出口至12月出口当月值等差回落。

假设2:我国出口当月值在明年二季度末完全回到正常水平。在此基础上,我们取8月出口至明年6月出口当月值等差回落。

风险提示

风险提示:海外疫情发展超预期、疫苗有效性明显不及预期、今年全球贸易恢复超预期、我国出口份额超预期。

(作者:固收彬法 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。