本期作者:邹添杰(S1090615050006)

8月回顾:8月行情分化,上证指数涨4.3%,而深证成指下跌1%,创业板指更是跌幅达到6.6%。同时日成交额均维持在万亿水平之上。从中信三级行业来看,农用化工、特钢、资产管理、煤化工等板块涨幅超过40%,化学原料、稀有金属、煤炭开选、工业金属等板块涨幅超过20%,而半导体、教育、元器件、医药医疗、食品等板块跌幅超过10%。

展望9月:8月中旬以来,高景气的锂电产业链、资源股等涨价主线受益产品价格上涨而表现强势,光伏风电等新能源也延续趋势上行,随着短线交易趋于拥挤,股价波动或会加大,但在核心驱动逻辑如涨价、景气度等改变之前,行情或延续强势震荡表现,如果核心因素表现超预期,股价也有往上拓展空间。同时,低价、低估值的传统周期权重股也得到资金的关注,尤其是有热点概念加持、核心驱动逻辑逐渐强化的建筑工程板块或反复活跃,万亿成交水平也支撑券商板块震荡活跃。

1

PMI连续走弱预示经济增长压力持续显现

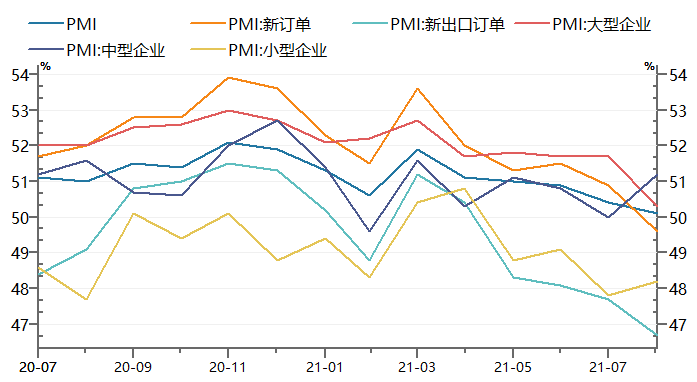

8月PMI继续回落至50.1,大企业PMI回落,中小企业PMI环比改善;新订单、新出口订单持续回落预示经济需求不足,经济增长压力持续上升。

PMI及新订单、新出口订单分项指数回落,中型企业、小型企业PMI指数环比改善

数据来源:Wind,招商证券研究咨询部

2

工业品价格通胀预期仍持续,PPI或刷新本轮上行周期高点,而CPI维持低位显示需求不足,成本压力传导不畅

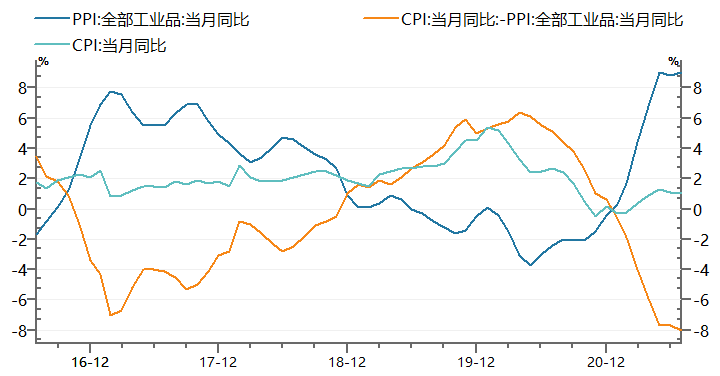

7月PPI同比为9.0%,主要是原油系、煤炭、农产品价格上涨较为明显。而8月以来,煤炭、化工、金属、原油、天然气等商品价格继续上涨,Wind一致预期8月PPI将升至9.1%,再创本轮上行周期的高点。对于CPI,虽然经历了8月的水灾等影响,但猪肉价格等维持低位且同比大幅回落,Wind一致预期CPI环比小幅上升至1.1%,总体上CPI-PPI的缺口预期维持平稳,但缺口仍在峰值,显示下游需求不足,工业品通胀压力传导不畅。

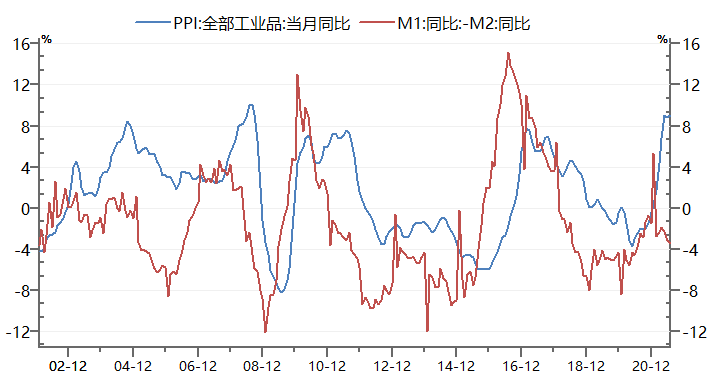

虽然碳中和政策的推进,对资源品、工业品的供给带来一定的扰动,或延迟PPI峰值的出现,对PPI回落的周期带来一定的影响,但从M1-M2对PPI的领先指标来看,今年年初M1-M2见到高点之后持续大幅回落,我们认为PPI下半年见顶仍是较大的概率。

CPI维持低位,PPI或再创新高,CPI-PPI缺口维持峰值显示成本压力传导不畅

数据来源:Wind,招商证券研究咨询部

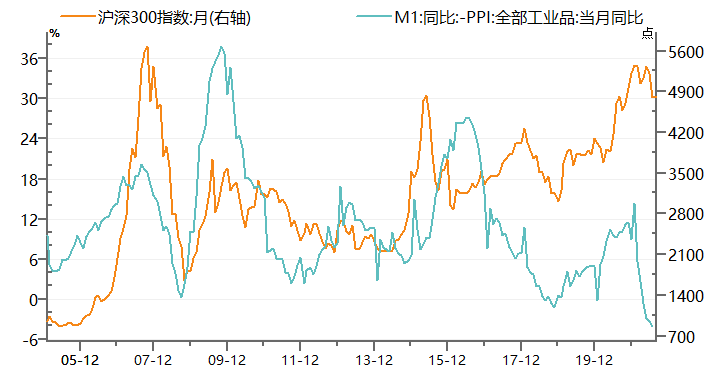

企业流动性变化领先PPI大约半年左右,PPI下半年见顶概率较大

数据来源:Wind,招商证券研究咨询部

3

实体经济继续去杠杆,股市流动性不足,今年高估值龙头白马调整明显

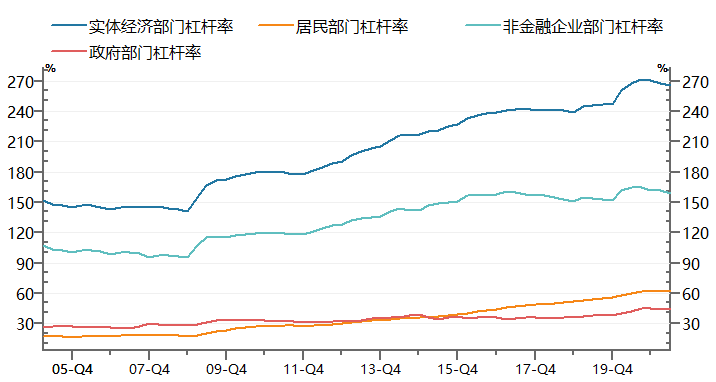

去年受疫情影响,货币政策边际松动,随着疫情控制、经济恢复,实体经济进入去杠杆进程。中国实体经济部门杠杆率在2020年3季度见到271.2%的高点后,已连续回落至2021年2季度的265.4%。体现在其他货币政策指标上,就是M1、M2、社融等增速同步见顶回落。

而M1反映了社会总信用的扩张,PPI代表了实体经济对流动性的分流,因此M1-PPI体现了金融资产所享受的流动性水平。从过去十六年的数据来看,M1-PPI与沪深300指数总体上呈现高度的同步性(剔除2014-2015年的异常情况)。今年M1-PPI见到高点之后,沪深300指数也在春节后见到高点,随着流动性收缩,市场估值持续压缩,各领域龙头白马随着估值回归也经历了较大幅度的股价修正。

那么后市随着PPI见顶回落,以及实体经济下行压力显现,货币政策面临灵活适度修正的逆周期调控,M1-PPI指标有望筑底改善,对应优质白马在经济景气下行、流动性改善的时期有望获得占优的表现。

2020年四季度以来中国宏观经济部门杠杆率持续回落

数据来源:Wind,招商证券研究咨询部

中国经济去杠杆,股市流动性不足,沪深300为代表的市场指数今年以来调整明显

数据来源:Wind,招商证券研究咨询部

4

景气赛道波动加大,

低位低估值防御板块走高

近期媒体、有色协会等纷纷提示景气行业泡沫化风险,叠加大股东减持等多因素冲击,拥挤交易的景气赛道高位人气股波动加大,市场对相关板块的后市行情也分歧较大。

我们认为景气板块逻辑的核心指标是产品价格,5月以来景气板块行情连番上攻,驱动力来自涨价推动业绩预期提升,反映在财务指标就是ROE持续上行甚至加速。复盘历史行情可以发现,景气赛道行情的结束,往往是景气度拐点的出现,即ROE见顶回落,也即意味着盈利能力的下滑。

因此,面对波动加大的景气赛道板块,应对策略是,关注后市碳酸锂、工业品、化工等产品价格走势,这是短期板块调整后行情演绎方向的前瞻指标;趋势投资者短期适当防御,而板块调整期间率先逆势走强的个股有望成为下一轮行情的领涨股。

另一方面,8月以来低位低估值板块反复活跃,行情从弱势调整向强势震荡切换,从单边下跌向震荡回升转换。我们认为,行情预期的约束在于传统经济的ROE想象空间不足,经济去杠杆压制了杠杆率,需求不足制约了利润率和周转率。商业模式的瑕疵如重资产、高负债、缺现金、强监管等或令行情分歧反复。

同时,我们注意到,传统经济板块与高景气成长板块自8月以来行情呈现跷跷板,如部分机械、建材、地产等龙头股走势,还有券商指数等。基于经济数据转弱的基本面压力,对于非单边上涨行情,以低吸关注活跃人气领涨股为主,逢反弹适当降仓。

需要注意的是,建筑指数、中字头建筑股自8月以来连续走强,一方面可能是低估低价叠加热点概念补涨;另一方面,要重点关注逻辑是否基于西亚局势平稳预期改善,一带一路在促进双循环中的作用预期重新升温?

5

配置建议

我们认为:景气赛道高度依赖于高频的产品价格演绎,波动加大;而经济下行压力凸显,低价低位低估值的防御板块关注度上升。

建议关注:1)建筑工程、电力等龙头白马。2)景气赛道如光伏、风电、锂电产业链、化工、资源股等。3)受益行情活跃成交的券商龙头。4)调整较为充分的高端白酒、次高端白酒及创新药。

【免责声明】以上内容意在对市场表现和投资方法进行梳理,不构成任何投资建议。所含信息均来源于公开资料,招商证券对文中所提及的行业不承诺盈利可能性,对使用本观点所引致的任何损失不承担任何责任。投资有风险,入市需谨慎。

(作者:招商证券 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。