最近一段时间,港股和美股互联网公司股票普遍大跌,抄底“腾讯/中概互联网ETF/恒生互联网ETF”成为市场热议话题。尤其是腾讯控股,一贯被价值投资者视作可比肩茅台的优质标的,在股价跌破500港币时,更是引发了一轮抄底潮。

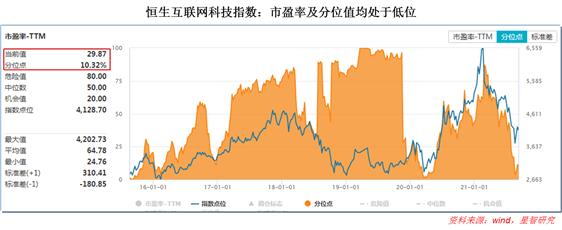

根据低估买入的原则,当前的确是抄底买入的好时机了。以几乎涵盖所有港股上市互联网企业的恒生互联网科技指数(恒生互联网ETF的跟踪指数)为例,当前指数市盈率仅为29.87倍,处于指数发布日(2015年8月17日)以来的10.32%分位。

问题是,投资需面向未来,在抄底互联网公司股票之前,需要先了解互联网产业的未来发展前景。

中国互联网企业的商业模式,核心是围绕流量展开的,具体包括两大环节:流量获取和流量变现。不同类型的互联网企业,获取流量的产品(/抓手)不同,变现流量的侧重点也不同,表现出多样化的互联网业态,但万变不离其宗。

以腾讯为例,早期主要靠QQ,后期叠加微信、内容(新闻、读书、音乐、视频等)等获取流量,并通过会员、广告、游戏、金融及各类股权投资等实现流量的变现;阿里、百度、今日头条、美团等也是如此,先占据一个或高频或刚需的流量入口,然后基于各自的业务模式特点进行多元化变现。

从行业演变的视角看,互联网产业的流量获取和流量变现本身经历了不断迭代进化的过程。早期阶段,互联网的商业模式更多是简单直接的流量变现,以早期的门户网站为代表,以广告为核心变现模式;之后,以腾讯、阿里等为代表,互联网的商业模式和流量变现模式越来越丰富多元。

早在2010年,马化腾就曾做过一个论断,他认为,就互联网产业而言,渠道强势时代迟早要过去,互联网企业需要不断向价值链上游转移。

以游戏变现为例,渠道强势时代的做法,更多地是上线同质化程度较高的棋牌类游戏,靠流量获取后发优势,同时代理第三方研发的大型游戏。而向价值链上移的做法,则更多地需要自行研发大型游戏,从渠道方变成全产业链的深度参与者。同样是通过游戏进行流量变现,内涵和逻辑已然不同。

除了亲自下场之外,股权投资也渐渐成为向产业链上游拓展的重要途径。3Q大战之后,腾讯开始将其开放能力定义为流量和资本,将流量优势转化并放大为战略投资的优势,实现更高意义上的流量变现。

在这个意义上,国内互联网巨头依托流量优势,靠资本投资连接外围业态,不断加宽护城河,成为互联网产业的最大投资者,也是互联网产业繁荣发展的最大受益者。

然而,树不能长到天上,扩张总有尽头。

就流量获取来看,在2018年前后,大的流量入口便基本被瓜分完毕,流量获取基本已经饱和。此时,为保持增长,各大巨头开始相互渗透,相互争抢地盘,有时候还要打一些无谓的消耗战,像囚徒困境一样,不得不打,但打了对谁都没好处。所以,从整个产业层面看,流量获取的基本面已经发生了本质性变化,增长空间日益狭窄。

从流量变现的角度看,主流的流量变现方式(广告、游戏、电商带货、互联网金融、股权投资等)也开始遭遇外环境的制约。

以互联网金融为例,在金融强监管的大背景下,行业已经迎来了深刻的变革;再比如股权投资,在防止资本无序扩张的纲领性要求下,巨头在新兴业态打代理人战争的混战模式基本告一段落;而广告、游戏、电商带货等领域,更多地是切蛋糕的游戏,彼此之间或有输赢胜负,站在产业层面并无大的惊喜。

所以,无论是流量获取,还是流量变现,互联网产业的基本面都已不同往日。在此背景下,市场开始调低互联网公司的增长预期,致使其估值水平不断下移。

此外,互联网企业快速成长为行业巨头之后,其社会性也就愈发凸显,倒逼其战略重心进行转移。

结合目前的行业环境看,未来几年,大型互联网企业将越来越重视履行社会责任,在促进共同富裕中尽一份力;相比之下,借助流量优势获取利润最大化的目标将退居其次。很大程度上,“履行企业的社会责任”不再是一种宣传口号,大概率将成为一种新的行动纲领。

展望未来,互联网产业“扩张即一切”的导向大概率将被纠偏,投资逻辑正在发生重大变化。此时,投资者必须非常谨慎,不妨耐心等待,等局势更加明朗后再做选择;若看到低估便去抄底,属于典型的后视镜投资,大概率是要吃亏的。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由公众号“苏宁金融研究院”原创,作者为苏宁金融研究院副院长薛洪言,封面图来自壹图网。

编辑:孙江永 丁媛

(作者:苏宁金融研究院 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。