今年以来,受到经济复苏、碳中和目标、上游资源品价格上涨影响,电力板块展开了一轮凌厉的上涨攻势,今年的涨幅远超大盘指数。在总计66个板块中,电力板块涨幅排名第3,季涨幅达19.01%。

9月15日,电力板块在前几天小幅回调后,再次上行,强势反包前日跌幅,市场信心可见一斑。

具体来看,在Wind电工电网行业主题的485只基金中,165只近三月回报超20%,占34.02%,这些基金大多持有宁德时代、汇川技术、阳光电源、中科电气等强势个股。若将范围缩小到纯电力行业的10只基金。近一周回报6只为正,其中回报最高的是前海开源沪港深创新A(002666.OF),达到了5.48%,其重仓主营水电、火电的桂冠电力。

本期硬核选基将从电力行业里的三个方向——火电、水电、新能源来探讨电力基金后市的空间如何。

1、火电

图片/图虫

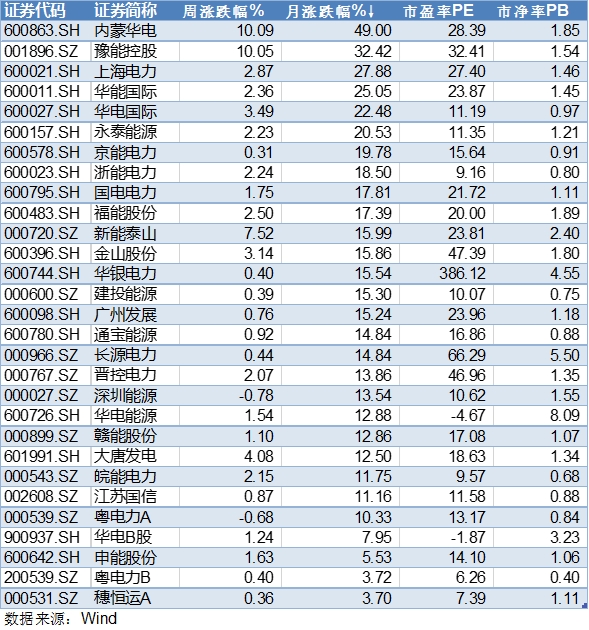

从近期股市表现来看,火电企业表现可谓不俗,内蒙华电(主营火电)9月涨幅近50%,豫能控股(火电收入占66%)9月13、14、15日完成三连涨停。其他相关火电企业股价普遍上涨,月涨幅超10%的多达25家。

有意思的是,火电企业的股价上涨并非来自业绩的增长,而是行业想象空间被打开。

2021年以来,煤价大幅上扬并维持高位运行,煤电企业燃料成本大幅上涨,高企的燃料成本使煤电企业产销成本严重倒挂,企业发电意愿受到压制。同时,后疫情时代我国用电需求高速增长,1-7月全国全社会用电量同比增长15.6%,两年平均增长7.93%,创多年新高,供需矛盾日益尖锐。

进入夏季,高温天气使多地用电负荷屡创历史新高,电力供需紧张致多省出现限电现象,进一步推高电力市场交易价格。

云南2021年1-8月市场化交易成交价格为每千瓦时0.20988元,同比上涨7.97%;广东2021年月度竞价价差屡创新低,9月竟出现0价差,这意味着市场电价已没有盈利空间,引起业内的高度关注。

日前,大唐国际等11家燃煤发电企业联名上书请求重签北京地区电力直接交易2021年10-12月年度长协合同,表示京津唐电网燃煤电厂成本已超过盈亏平衡点,与基准电价严重倒挂,燃煤电厂亏损面达到100%。

在这样的背景下,电价有望打破“只降不涨”的惯性,涨电价的呼声越来越高。

事实上7、8月,蒙西、宁夏已相继调整煤电电力交易市场价格,允许煤电交易价格在基准价的基础上可上浮不超过10%。这说明煤电价上涨的政策路径已被打开,当前电力供需紧张叠加高煤价的形势有望推动电价机制改革提速,还原电力商品属性。

市场化交易电价10%上浮空间的打开,虽然对火电企业今年业绩影响有限,但是对2021的年度长协(交易电量主要部分)和中长期完善煤电盈利模式有重大意义。

值得一提的是,豫能控股三连板涨停的主要原因是一则与华为合作的消息。9月12日晚,豫能控股发布公告称其9月10日与华为围绕碳达峰、碳中和及乡村振兴,在新能源项目开发、数字能源建设及能源产业合作方面进行全方位战略合作。

不过,在上半年看来,机构对火电企业并不看重,仅有少量基金从稳定收益的角度选择了火电企业:

汇丰晋信中小盘低波动策略A(009658)今年一季度以来重仓了上海电力,成为其重仓股中“最靓的仔”。

追求本金长期安全的东方红睿逸(001309)在二季度进行了调仓操作,华电国际成为第十大重仓股。

银华巨潮小盘价值ETF(159990)在二季度大笔买入永泰能源,一举成为其第二大重仓股。

2、水电

近年来,我国十三大水电基地开发格局稳定,全国水电装机容量和发电量趋于平稳,行业进入成熟期。主要水电基地涉及的控股、参股上市公司包括长江电力、华能水电、国投电力、川投能源、桂冠电力和黔源电力等。

“十四五”期间,我国水电将迎来投产高峰,大型水电项目预计都将在今明两年完成投产。我国水能资源分布具有区域性,主要集中在西南地区,以四川、贵州、云南为重心,占全国水力发电量的58%,相关领域的企业的行业垄断格局有望进一步增强。

前海开源沪港深创新A(002666.OF)作为一只典型的电力主题基金,主要重仓了桂冠电力、华能水电、川投能源、远兴能源、江海股份、国投电力等股票,电力行业占股票市值达到了35.74%。受近期电力股上涨拉升,近3月回报达到了60.37%;资金规模从6个月前的1.5亿元增加到了2.1亿元。

3、新能源

在碳中和的背景下,我国将对高耗能产业进行强力控制,实质促成新一轮供给侧结构性改革。8 月 10 日,国家发改委、国家能源局联合发布了《关于鼓励可再生能源发电企业自建或购买调峰能力增加并网规模的通知》。

《通知》明确了可再生能源消纳的责任主体,并设立了相应的惩罚机制,进一步鼓励和推动可再生能源企业的发电端储能应用推广,并将相应成本明确在发电成本中,预计后续将出台电化学储能电价和发电侧电价市场化的相关政策,这将进一步推动储能推广需求从政策导向转向盈利导向。

在新能源领域,当前最受市场关注的是光伏行业的发展。

9月14日,国家能源局正式印发整县(市、区)屋顶分布式光伏开发试点名单的通知。根据通知,本次全国共有31个省、市、自治区(含新疆兵团)的676个县进行了报送。

随着整县开发逐步落实,浙江证券预计平均单县规模200-300MW,则整县推进总量在150-200GW左右,将有力带动分布式光伏装机增量。预计2021-2025年,分布式光伏装机至少新增150GW,平均每年新增30GW,成长空间广阔。

建信新能源(009147)认为,光伏行业进入平价时代,补贴周期消退,未来只有技术周期和产能周期,行业的商业模型显著改善;全球经济复苏背景下,2021年海外需求较为确定,国内需求也将受益于“碳中和”相关政策。产能周期较长的硅料将是行业最紧缺的细分环节,HIT、TOPCON等新技术也将取得显著进展;“碳中和”成为全球重要趋势、中国光伏产业全球竞争力强、龙头公司具备较强的自适应和进化能力。当前硅料价格博弈进入尾声,产业链整体价格有望实现再平衡,有助于下半年需求的正常释放,行业需求的拐点渐行渐近。

长江新能源产业A(011446)认为,光伏方面,虽然由于上游原料供应的阶段性紧缺以及价格上涨而影响了需求的释放,行业基本面暂时的低于预期,但是各项积极的扶持政策持续出台、地方政府发展光伏风电的主动性大幅提升、电力央企国企等市场主体积极性很高。另一方面供应链最大的瓶颈多晶硅方面已经有大量低成本产能在建即将投产,市场认可了中长期发展逻辑而包容了短期的困难,光伏板块二季度表现也非常良好

投基有风险,入市须谨慎。以上基金品种均不成投资建议。

(作者:21资本研究院/吴霜 编辑:冯展鹏)

该频道为南财特色专栏,频道刊载的内容知识产权均属广东南方财经控股有限公司所有,任何未经书面单独授权,任何人不得以任何方式使用。