从二季度运作报告来看,“诚鑫2020年第7期”的投资均是通过委外完成,将所有资产投向资管产品,进一步对资管产品穿透后,产品投资了61.92%(占全部产品总资产的比例,下同)的债券,24.15%的权益类...

据南财理财通最新数据,截至9月22日,全市场共发行理财产品数量163,627支,产品风险等级主要集中在中低风险(二级)。其中,其中,一级(低风险)的产品占比16.48%,二级(中低风险)的产品占比67.74%,三级(中风险)的产品占比14.60%,四级(中高风险)的产品占比0.65%,五级(高风险)的产品占比0.54%。

就投资性质来看,固收类产品占比77.87 %,固收类产品仍是主流;混合类产品占比21.44% ;权益类产品占比0.68%;商品及金融衍生品类产品占比0.003%。

本期《机警理财日报》将聚焦银行理财子公司的混合类产品进行分析。

所有榜单来自南财理财通机器人全自动化24小时实时排名,如对数据有疑问,欢迎联系研究助理。

联系研究助理:19521241569(微信同号),申请南财理财通试用账号,查看最全银行理财数据。

一、南财理财通【理财风云榜】理财子公司混合类产品近6月净值增长率榜单

本次榜单中,有4家理财公司上榜,分别是招银理财、兴银理财、中银理财、建信理财,分别上榜1只、1只、6只和2只产品。从收益来看,位列榜首的是招银理财发行的“招越量化对冲FOF一号”,其近6月净值增长率为10.83%,近6月年化波动率为4.70%。从最大回撤来看,榜单中回撤最大的是兴银理财发行的“兴睿优选进取9H910001”,其近6月最大回撤为4.36%。

建信理财“诚鑫2020年第7期”提取80%超额业绩报酬

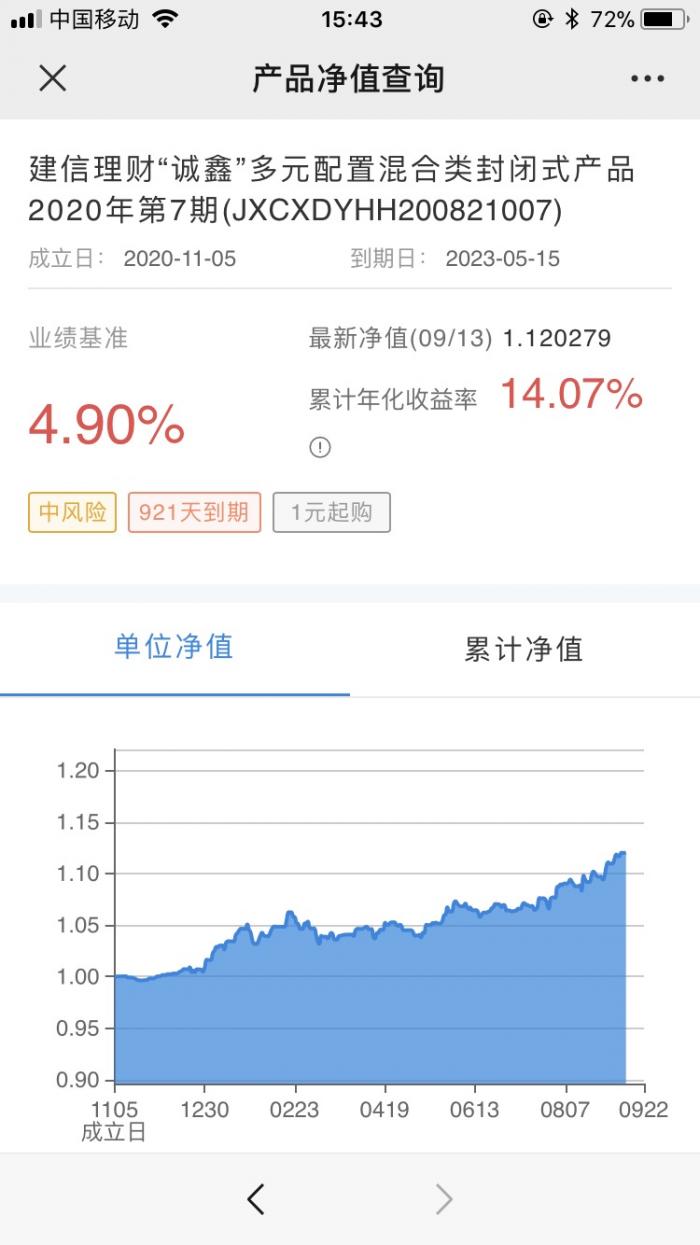

“诚鑫2020年第7期”成立于2020年11月5日,投资性质为混合类,运作模式为封闭式净值型,内部风险评级为三级(中等风险),业绩比较基准为4.90%(年化),投资期限为921天。

第一部分:高浮动管理费率,提取比例达80%

该产品面向个人投资者销售,起购金额为1元。在费用方面,该产品收取0.20%/年的销售费率,0.10%/年的固定管理费率,0.02%/年的托管费率。同时,该产品收取80%的浮动管理费,即管理人按照累计年化收益率超过业绩比较基准部分的80%提取超额业绩报酬。

据南财理财通数据,截至最新估值日9月13日,该产品自成立以来的累计年化收益率为14.07%,但在计提超额业绩报酬(浮动管理费)后,投资者可能实际获得的年化收益仅为6.734%,当然最后到期收益仍有波动。

在建信理财微信公众号上,显示的累计年化收益率14.07%为产品未提取浮动管理费前的收益。在产品到期日或提前终止日,管理人将就产品累计收益提取超额业绩报酬,投资者实际所获收益可能不及宣传业绩的一半。

据课题组调查,理财产品的超额业绩报酬提取比例过高是当前行业普遍存在的问题。在“资管新规”出台前,银行预期收益型理财产品的超额业绩报酬比例高达100%,即理财产品累计收益超出预期收益的部分全部归银行所有。彼时,由于银行信息披露不充分,超额业绩报酬提取比例仅记载于产品说明书中,且理财经理通常不履行主动告知义务,加之当时是类刚兑,银行收取100%的超高浮动管理费长达近十五年。直至“资管新规”出台,要求金融机构应当向投资者主动、真实、准确、完整、及时披露资产管理产品募集信息、资金投向、杠杆水平、收益分配、托管安排、投资账户信息和主要投资风险等内容,在信息披露更加公开透明的情况下,超额业绩报酬提取比例才有所下降。

超额业绩报酬(浮动管理费)是对管理人主动管理能力的奖励。数位银行业资深人士向课题组表示,是否提取超额业绩报酬是根据产品收益预期来设定的,如果管理人预期产品收益超过业绩比较基准的概率较大,则提取超额业绩报酬。就提取比例而言,如果底层资产投资了非标资产,收益易于测算,提取比例就高一些,或者当销售费率及固定管理费率特意调低时,管理人也可能就超额业绩报酬设定较高的提取比例。

目前,业界尚未就超额业绩报酬提取比例形成统一标准,有的理财产品实行零提取,有的提取20%,有的甚至提取100%。

理财子收取超高比例的超额业绩报酬是否合理?

要回答这个问题,需要解决2个疑问:业绩比较基准是否公允,以及管理人主动管理能力对产品业绩的贡献比例。

(一)业绩比较基准是否公允

目前,业绩比较基准有3种形式,分别为固定数值型、区间数值型、挂钩型。业绩比较基准采用何种形式,与产品底层资产配置以及运作模式有关。例如,当底层资产以配置债券及债权类资产为主且采用封闭式运作时,由于业绩比较基准易于测算,此时管理人通常采用固定数值型的业绩比较基准。

就固定数值型和区间数值型的业绩比较基准,其数值的设定主要源于管理人对该类产品历史业绩的测算以及对未来行情走势的评估。

就挂钩型的业绩比较基准,其挂钩指数须为市场主流指数且须反映产品的底层持仓分布。

由于业绩比较基准是管理人计算浮动管理费的依据,因此其数值区间及挂钩指数是否公允至关重要。

(1)业绩基准下限出现低于定期存款利率

就固定数值型和区间数值型的业绩比较基准,课题组多次发现“业绩基准下限低于定期存款利率”的情况。虽然业绩比较基准不代表管理人的业绩承诺和产品预期收益,但该基准是对管理人投资管理能力的衡量。

以下方产品为例,该产品为招银理财发行的“季季开1号”,其业绩比较基准为1.0%-4.5%。据央行网站显示,目前3个月的整存整取定期存款基准利率为年化1.10%,即该“季季开”产品的业绩基准下限尚不足3个月的定期存款存基准利率。

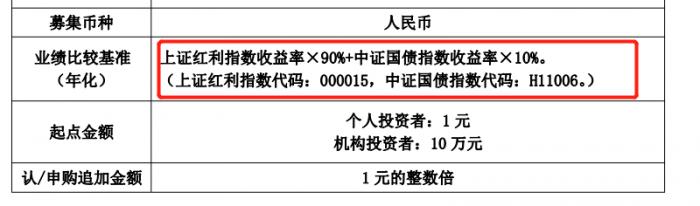

(2)业绩基准挂钩指数不准

就挂钩型的业绩比较基准而言,课题组多次发现“业绩基准挂钩指数不准”的问题。以光大理财发行的“阳光红300红利增强”为例。该产品跟踪沪深300指数,投资策略为Smart Beta,其业绩比较基准为“上证红利指数收益率×90%+中证国债指数收益率×10%”,即该产品的业绩比较基准并未挂钩沪深300指数,而是挂钩上证红利指数。

虽然该产品以红利为主因子构建股票因子评价体系,但其主要投资于沪深300成分股。课题组根据当前最新的沪深300指数成分股和上证红利指数的成分股进行分析发现,上证红利指数仅有20只成分股被包含在沪深300指数的成分股中。

(二)管理人主动管理能力对产品业绩的贡献比例

就当前理财子混合类产品,权益投资部分多以委外为主,委外形式包括FOF、MOM等,管理运作方式以双重主动管理型和主动管理被动型为主。

双重主动管理型,即投资经理基于择时、择基或择管理人投资于主动管理型的FOF或者MOM。

主动管理被动型,即投资经理对大类资产进行主动配置,并就不同类别资产构建指数基金组合或按照指数编制方案进行投资。

如果是双重主动管理型产品,就权益投资部分,理财子尚且能体现一定的主动管理能力。如果是主动管理被动型,则产品业绩主要来源于底层的被动投资。

超额业绩报酬(浮动管理费)是投资者对管理人主动管理能力的奖励,在收取超额业绩报酬之前,理财子是否应先对产品业绩做一次业绩归因。

理财产品以追求绝对收益为主,以同样追求绝对收益的私募基金为参考,私募基金浮动管理费的提取比例通常在20%左右。

此外,无论采用何种管理运作模式,委外类理财产品均有可能存在重复收取固定管理费的问题。尤其是封闭式产品,产品一旦成立,固定管理费即锁定。

第二部分:产品投资100%委外

在投资策略上,“诚鑫2020年第7期”股债搭配,策略多元。从投资范围来看,该产品对固定收益类资产的投资比例为 0-80%,对权益类资产的投资比例为0%-40%,其他类资产的投资比例为0-10%。

产品投资完全依靠委外。从二季度运作报告来看,“诚鑫2020年第7期”的投资均通过委外完成,将所有资产投向资管产品。在对资管产品穿透后,产品投资了61.92%(占全部产品总资产的比例,下同)的债券,24.15%的权益类投资,11.44%的公募基金,2.50%的现金及银行存款。

根据运作报告,该产品为封闭式混合类理财产品,在产品封闭期内,所配各类资产均不存在期限错配的情况。产品投资的债券类资产,且均为中高评级资产,流动性较好;理财产品投资的权益类资产组合具备极高的行业和个股分散度,且所投标的本身市值、日均换手均处于较好水平,整体上,该产品流动性风险可控。

债券配置5年期证券公司次级债。除权益资产外,前十大持仓资产还包括2.29%的“21银河Y1”,该次级债期限为5+N,剩余期限超4年,票面利息为4.57%,采用每年付息的方式,联合资信2021年5月28日给出该债券AAA级的长期信用评级。此外,前十大持仓资产中包括四只中期票据,分别是“21中煤集团MTN001”、“20 中电国际MTN002”、“20川交投MTN002”、“21中建八局MTN001”。

权益资产持仓板块分散,集中度分散。从十大持仓资产情况来看,“诚鑫2020年第7期”前十大资产中包括不少权益类资产,分别为中芯国际、中国太保、同花顺、银泰黄金、万科A,资产占比分别为3.15%、1.99%、1.89%、1.28%、1.28%。

从“诚鑫2020年第7期”前十大资产中持有的权益类资产来看,该产品投向的行业非常分散,持仓集中度也比较低。投向的行业包括电子元件、保险、软件服务、贵金属、房地产。

持有中国太保、同花顺、万科A今年股价表现不如人意。截至6月末,除银泰黄金外,其余持有的股票的股价整体来看表现平平,其中保险板块的中国太保、同花顺和房地产板块的万科A今年股价表现可以说是不如人意。

今年3月中下旬至6月末,在美债利率停止上行,国内政策“不急转弯”,人民币升值等背景下,外资持续流入,表现在权益市场为景气度越高的行业涨幅越大,创业板大幅领涨市场,但部分存在景气度瑕疵的传统行业表现较弱。

以万科A为例。从该公司业绩来看,2021年上半年该公司实现营业收入1671亿元,同比增长14.2%,实现归母净利润110.5亿元,同比下降 11.7%。国盛证券指出,该公司出现增收不增利的现象主要因为毛利率出现大幅下滑,上半年公司综合毛利率为22.9%,同比降低8.9pct;扣除土增税后的房地产开发及相关资产经营业务毛利率18.8%,同比降低6.2pct。但因所得税占利润总额比重同比降低至26.8%,少数股东损益占净利润比重同比降低至31.7%,归母净利润下降幅度慢于毛利率,上半年规模净利率为6.6%,同比下降1.9pct。

持有1.28%银泰黄金,今年有色金属板块表现亮眼。伴随全球流动性宽松,有色金属板块今年表现良好。据Choice数据显示,截至昨日,有色金属(申万)今年以来的涨幅为55.97%。

此外,据运作报告显示,该产品所投固收类资产整体配置较为稳健,组合久期与产品3年期的资金期限匹配。其中,ABS资产配置以短久期为主,旨在赚取确定的静态收益,防御性较强。产品中所投的权益类资产,紧密跟踪所投标的的行业景气度、盈利情况,保持组合整体估值相对合理,个股集中度较低,规避高估值抱团股,重点布局港股中的新兴行业及景气度高的成长行业,在品种选择上着重配置中盘股。

据南财理财通数据,截至最新估值日9月13日,该产品自成立以来的累计年化收益率为14.07%,但如果将累计年化收益率超出业绩比较基准4.90%的部分将按照80%的比例计提超额业绩报酬(浮动管理费),则投资者获得的年化收益仅为6.734%。

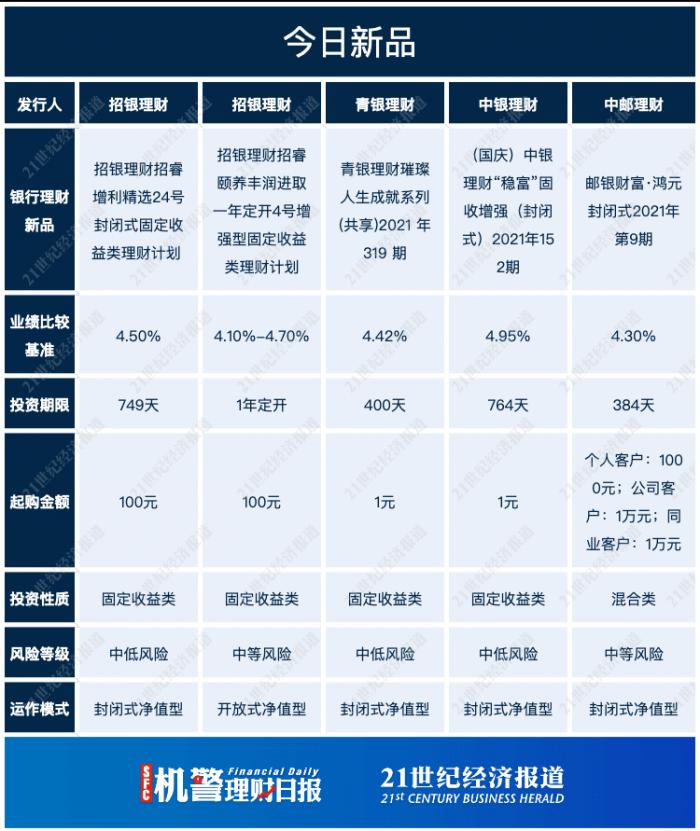

本期,理财公司发行的理财产品以固定收益类为主,课题组从中选取5只理财新品供参考。

据南财理财通数据显示,近期,多家理财公司发售的新品中,中银理财推出的“(国庆)中银理财“稳富”固收增强(封闭式)2021年152期”值得关注。

该理财产品为固定收益类,内部风险评级为中低风险,业绩比较基准为4.95%。该产品募集的资金主要用于投资多样化的金融工具,主要为固定收益类资产,同时配置以风险对冲为目的的国债期货等,在保障收益的同时控制风险。该产品认购起点金额为1元,募集期为9月23日至10月11日。

联系研究助理:19521241569(微信同号),登陆南财理财通数据库查看最全银行理财每日货架新品信息。

《机警理财日报》是南财理财通、《21世纪经济报道》旗下投资理财专栏,旨在帮投资者守好“钱袋子”。课题报道组长期关注银行理财,并搭建独有理财数据库,欢迎申请试用。本专栏每日内容各有侧重,周一聚焦固收+产品、周二纯固收产品、周三现金管理类产品、周四混合类产品、周五权益类产品,每周一至周五更新,移动端内容尽在21财经APP,平面内容尽在《21世纪经济报道》报纸【南财理财通】专栏,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。该专栏系列文章来自南财理财通独家原创,抄袭必究,转载请联系课题组。)

数据分析师:周睿

实习研究员:韦霞霞、万之怡、方成

栏目主编:汤懿兰

(作者:胡琳,丁尽勉 编辑:王芳艳)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。