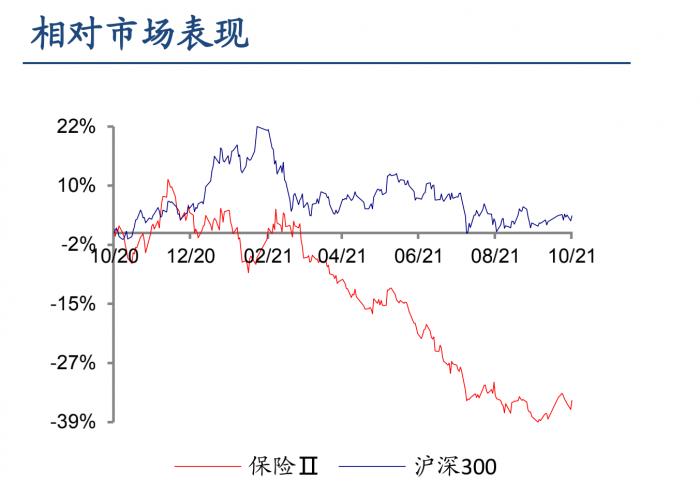

南方财经全媒体 资讯通研究员邢瑞涵 综合报道 A股上市的保险股,今年以来全线下跌。不过监管层表态安抚房地产市场,对地产有风险敞口的保险公司股价受到提振。

按照历史经验,往年四季度强势板块中,多会出现金融股的身影,前三季度保险板块下跌严重,估值和持仓均处于近一年多以来低位。有机构认为,保险板块估值处于历史底部,预计行业最差的时点即将过去,中长期配置价值可被看好。

今日保险板块强势反弹,截至10月21日收盘,保险板块上涨5.05%,位于沪深板块第一位。中国平安周四A/H股均上扬,其中港股大涨7.5%,至9月以来新高,A股涨逾5.6%。中国人寿 A股涨4.7%,中国太保涨幅超3.66%,新华保险涨2.47%。

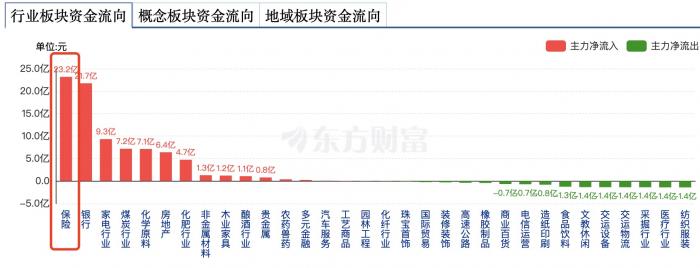

资金流向方面,截至10月21日收盘,保险板块主力资金流入23.2亿人民币,位居所有板块中第一位。

资产端改善利好估值修复

地产行业边际改善推动资产端风险缓释。广发证券认为,利率上行带来修复估值,二季度流动性超预期宽松引发10年期国债收益率由3.2%下滑至季末的3.08%,而三季度全面降准再次推动收益率下滑至2.82%,叠加负债端低迷导致保险股PEV估值跌至历史底部水平。而十一节后因国内降准预期的降温、原材料价格上涨导致的通胀担忧和美国Taper临近的综合因素导致利率快速上行。

复盘得知,利率的上行是保险股实现超额收益的主要驱动因素之一,尤其3%处于关键节点,主要因为行业投资收益率高于10年期国债收益率200BP左右的规律,因此10年期国债收益率处于3%以上,则行业投资收益率有望达到内含价值的假设水平5%。

地产投资风险缓释修复估值。10月1日华夏幸福公告债务重组初步方案,以不逃废债为原则有序的清偿债务,好于市场预期,随后三季度货币政策委员会罕见提出“维护房地产市场健康发展”,地产行业的边际改善均有望缓解保险资产端的风险,推动估值朝均值回归。

央行副行长潘功胜周三表示,在金融管理部门的预期引导下,金融机构和金融市场风险偏好过度收缩的行为逐步得以矫正,融资行为和金融市场价格正逐步恢复正常。

负债端短期改善

近日,A股五大上市险企相继披露了前9月保费收入情况。2021年前三季度,A股五大上市险企合计揽入保费收入20353.62亿元,同比下降0.97个百分点。

总体看来,前三季度,中国人保原保费收入4543.82亿元,略增0.17%;中国太保原保费收入2996.78亿元,略增0.75%。以寿险为上市主体的两家公司保费收入领跑五大上市险企。中国人寿前3季度实现保费收入5534亿元,同比增长1.8%,保费规模与增幅均排在行业首位;新华保险也实现保费上行,同比增长1.64%,达到1365.62亿元。

保险2022年“开门红”下滑处于市场预期之内,人力队伍环比下滑幅度放缓有利于负债端拐点的到来。2021年四季度受益去年同期开门红预售导致的低基数和2022年开门红预售的推迟等双重利好,新单和价值降幅有望收窄,全年价值增速优于三季度。

广发证券认为,展望2022年负债端有望呈现出前低后高的趋势,开门红低增长已在市场预期之内。部分保险公司2022年开门红已经启动,短储产品较2021年变化主要在于保险期间的缩短,而因预售时间推迟、高基数和队伍规模的同比下滑,预计开门红难以实现正增长,不过也已经在市场预期之内。

进入二季度后,广发证券认为新单和价值的拐点有望出现,基于:基数大幅下滑;人力的同比下滑幅度收敛,且人力降幅有望被平均产能的提升所抹平(低产能代理人持续淘汰);居民的消费意愿随着疫情的常态化和储蓄的逐步到位后而有所修复,利好保障型产品的销售。

投资逻辑

广发证券认为,2021年在资产负债双杀的背景下,保险股估值和持仓均处于历史最低水平,而目前资产端出现利率上行和投资标的的改善,而负债端底部已现有望在明年进入上行通道,结合当前估值水平,建议关注中国人寿(A/H)、中国太保(A/H)、中国平安(A/H)、友邦保险(H)。

(报告来源:广发证券)

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

(作者:邢瑞涵 编辑:辛继召)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。