21世纪经济报道记者胡天姣 北京报道 各国碳减排承诺越来越密集,企业净零路线图越来越详细,在投资视角里,是则好消息。

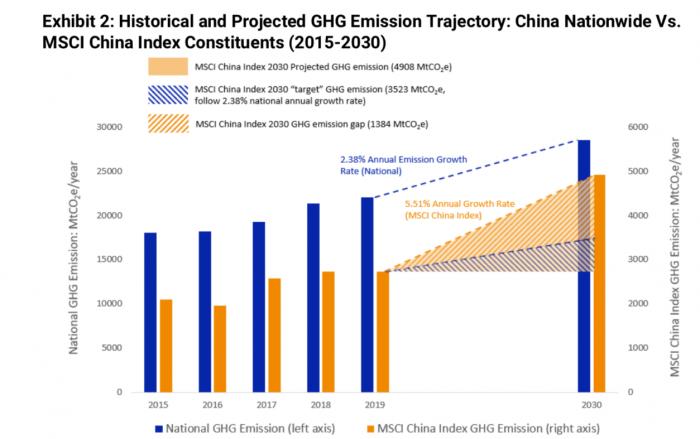

MSCI 近期发布报告《中国2060碳中和目标》 (China’s 2060 Carbon-Neutrality Target)显示,如果企业按照目前轨迹保持不变,到2030年,MSCI中国指数中企业的预计温室气体排放水平与目标温室气体排放水平之间将存在13.84亿吨二氧化碳当量(MtCO2e)的差距。

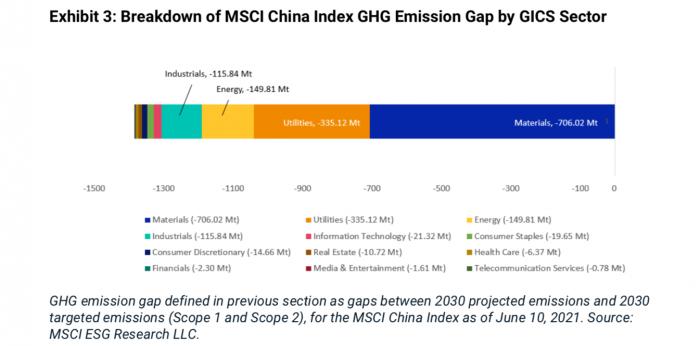

在表明材料和公用事业等传统碳密集型行业仍是减排热点后,报告同时指出,从积极的一面来看,风险最大的行业,也是在低碳技术的增长机会资本化方面显示出最大潜力的行业。“与MSCI新兴市场指数(EM)相比,MSCI中国指数的材料、公用事业、工业和非必需消费品板块具有更大的冷却潜力,因为这些板块未来可能采用和发展低碳技术和产品。”

“对投资者而言,风险之处恰恰蕴藏着机遇。”MSCI ESG研究部,ESG高级分析师郭思平在北京时间10月19日的MSCI 线上媒体会中称,单纯撤资碳密集行业或无法完全规避中国的减排政策为全行业带来的全方位减排压力,甚至会错失前者绿色转型所带来的潜力。“无论怎样,资本都应发挥非常重要且不可替代的作用。”

13.84亿吨二氧化碳当量的排放缺口

报告采用的是截至2021年6月10日的MSCI中国指数的假设组合,检验其与中国国家温室气体减排目标的一致性水平。

“中国在减少温室气体排放方面将变得越来越积极,这可能会给中国企业带来新的监管压力,并显著改变它们以往的风险回报格局。” 报告称,进一步的行业细分显示,材料和公用事业行业(根据全球行业分类标准,GICS®)是中国碳密集程度最高的行业,因此承受着最高的减排监管压力。

通过MSCI ESG 气候相关指标与前瞻性测算,MSCI指出,按照MSCI中国指数成分股当前排放轨迹,排除公司的减排目标覆盖范围或可行性的影响,该指数涵盖的公司到2030年的预期和目标温室气体排放水平之间,将会有13.84亿吨二氧化碳当量的差距(MtCO2e),即近约14亿吨二氧化碳当量的超量排放。

MSCI ESG研究部气候变化分析师何思瑶表示,若按照平均经济增速6.5%,以及相较2005年65%的碳强减量下,到2030年,在总排放量上,国家层面维持的是2.38%的年均增长率。

她进一步指出,如果想要这样的假设投资组合,能够维持和“30·60目标”相同的每年2.38%的增长,可能需要额外减少投资组合里28%的温室气体排放。

“第二个情景分析是一个更为严格的排放。” 何思瑶说,“它是限制了GDP的增速,假设中国GDP年均增速为4.5%,同时叠加每年的通货膨胀指数,国家层面的碳排放速率进一步被限制在1.1%。”

在这种情形下,对假设的投资组合来说,需要减少更多的排放来达成目标,排放差距也将会进一步扩大,共计有37%的温室气体排放需要从当前的组合中移除。

何思瑶解释称,MSCI在第一个情景假设里面发现,若投资组合维持2019年水平的排放强度,到2030年有5.51%年均排放增速,而“30·60目标”的分析后的数值是2.23%。“这两个对MSCI中国指数成分股来说,在总排放量到2030年分别对应了将近49亿吨和超过35亿吨温室气体的排放,二者之间会存在将近14亿吨的超量排放,这一部分会被我们定义成温室气体排放差距,即碳缺口。”

“基于MSCI中国假设投资组合,如若不采取重大措施降低排放强度,中国国内企业部门的温室气体排放可能仍将显著高于2030年的峰值排放水平和2060年的碳中和目标,材料和公用事业等传统碳密集型行业仍是减排热点。”报告表示。

历史与预期碳排放路径与行业碳排放数据/数据来源:MSCI

最落后者最有潜力

然而,事物是在动态变化。从积极的一面看,风险最大的行业,恰恰也是在低碳技术的增长机会资本化方面显示出最大潜力的行业。

“从机遇的角度来看,通过对低碳专利的分析会发现,恰恰也是材料、公用事业和能源等碳排放较高的行业展现出了最佳的减排潜力和绿色机遇。” 何思遥指出,风险之处恰恰蕴藏着机遇。如果充分利用已有和未来潜在的技术,温室气体排放最大的行业同时也会发挥最大的作用。“当然这些信号其实也是号召加强企业参与。一方面迫使传统企业进行低碳转型,另一方面激励新的企业利用低碳技术。”

“无论怎样,资本都应发挥非常重要的不可替代的作用。”她说。

对于国内企业是否减排压力过大,MSCI ESG研究部门亚太团队的主管王晓书表示,中国力争从达峰到中和是30年,而欧盟等其他国家在1990年就已经有了碳达峰的意向,从而有超过60-70年的时间实现从达峰到中和的减排。“中国设定的路线更为严格,体现出来中国在气候承诺上的决心和在减排上做出的努力。对企业来说,一方面可能会有对应的减排压力,但压力和机遇是并存的。”

而在企业在低碳或净零转型中,内化短期成本对其短期盈利表现的影响,郭思平认为,行业之中也会有很多的差异。“如埃克森美孚与壳牌石油都是全球数一数二的碳排放大户,也拥有巨量的化石能源的储量。但由于壳牌石油承诺到2050年要实现范所有排放的碳中和,埃克森美孚目前为止却未有任何明确的碳减排目标。”

由此,在郭思平看来,同样都是一个碳密集型的行业,由于他们减排的决心和力度的不同,最终结果表明,他们为企业或投资人所带来的未来面对低碳转型风险的水平其实是完全不同的。

“碳排放强度比较低的行业也有越来越多的减排决心,在全球经济都在承诺零碳排、碳中和的目标下,没有任何一个行业可以脱离于低碳转型或零碳排的目标设置。” 郭思平补充,特别要关注的是,碳排放相对较低的行业,如科技硬件行业、电子行业,其为下游客户提供了如智能电网低碳产品,由此可以帮助下游客户提升能效或可再生能源整个体系的稳定程度。“所以碳排放强度低的行业对于整个低碳转型的贡献,更多体现在其产品服务所带来的低碳转型的效应。”

王晓书认为,净零转型并不仅仅是某一个行业的转型,对于有些公司而言,是要求他们战略性地选择进入某些行业、退出某些行业,或大幅度增加科技投资以实现转变。

“我会觉得现在是净零排放革命的开端。” 王晓书说,据估算,在MSCI全球可投资市场指数中,靠清洁能源或者低碳技术获得大部分收入的公司占比现在不足3%。投资者期待值得投资的新公司和新业务,后者需要代表未来的科技趋势,能够引导净零排放的一个创新。“归根到底,这不仅仅是以可再生能源替代传统的化石燃料能源的简单替换,它如同当下科技行业的一个革命,已经影响到经济的方方面面,改变着人们的生活方式。”

此外,王晓书表示,还是希望能有更多的企业披露出现,包括企业自身低碳转型目标、目标覆盖的范围,以及具体减排的年度进度追踪的详细披露,从而能更精确的指导投资者的投资组合的碳排,提升其精确性。

气候相关财务信息披露工作组(TCFD)近期发布TCFD《2021进展报告》(2021 Status Report,下称报告)显示,符合TCFD建议的披露在过去一年里加速,从2018年至2019年的4个百分点增长到2019年至2020年的9个百分点,首次有超过50%的受审公司披露了他们与气候相关的风险和机会。材料和建筑公司的信息披露显示出了最快的增长速度,自2018年以来,信息披露增加了17个百分点。

(作者:胡天姣 )

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。