近日,沉寂许久的银行/房地产等低估值板块接连发力,并带动家电、建材等产业链公司股价集体回暖。让人不得联想,临近年末,这些低估值板块要实现“逆袭”吗?

低估值的背后意味着什么?

投资中也存在不可能三角:好公司、高景气和低估值,背后的解释也很简单。如果公司很好,所处行业景气度也很高,那么估值必然不会低。而一个公司如果估值低,要么行业景气度低,要么公司本身有问题。低估值策略最早来自于格雷厄姆—“用低于清算价值的价格购买股票”,这种策略在大萧条后遍地是“烟蒂股”的大环境中大放异彩。

而随着全球经济进入由债务驱动的发展模式,同时技术上也相继迎来了通信、互联网、消费电子等行业的爆发,高成长企业的优越性在资本市场上受到了极大的推崇,高估值也成为了“理所应当”的事。与此同时,由于技术迭代快,一些依赖于传统模式发展的行业则被市场“抛弃”,不愿意给予“高估值”。因此,低估值策略一定程度上是放弃了对行业景气度的追逐,更类似于一个钟摆:在行业景气度极低的时候配置,等待景气的均值回归。前提是,要确定极低的行业景气度终究是会回归的,否则就踏入了低估值陷阱。

低估值板块在年底的表现具有一定的日历效应

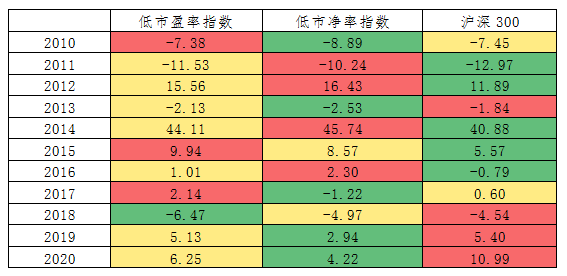

据wind数据统计,在2010年到2020年的是11年间,低市盈率或者是低市净率板块在临近年末的最后2个月表现里,有7年跑赢沪深300,胜率达到64%。这也是为什么在不少投资者印象中,每年年底低估值板块容易实现“逆袭”的原因所在。究其背后的原因主要在于两点:一是基本面预期发生拐点,在年底年初时刻,市场往往开始形成经济上行的预期。例如2017年底到2018年1月的低估值板块行情(银行、地产),主要逻辑是市场当时对“新周期”和“再通胀”的讨论;二是交易行为导致的行情特征。资金倾向在年末买入银行等波动性相对较小的资产,从而锁定全年的收益。

表1:年末最后两个月,一般低估值策略跑赢

数据来源:wind,截至2020-12-31

今年年末有望迎来低估值板块的收获季吗?

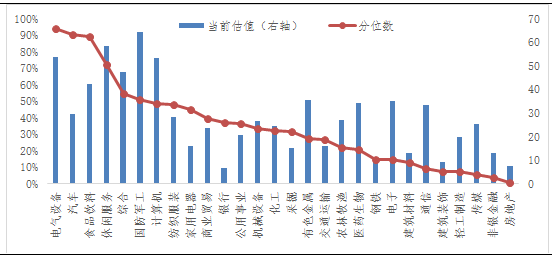

回到当下,“增长放缓+通胀上升”的“滞胀”环境,叠加美联储Taper后的外部制约,货币政策进一步宽松的期待不可过高。A股市场内部估值分化明显, 一些高景气高估值行业板块短期受限于上游原材料价格的上升,基本面收到一定压制。而对于一些低估值细分板块而言,近期也释放了一些边际改善的信号,短期有一定的修复动力。如从一些银行发布的3季报来看,盈利能力和资产质量均保持在不错的水平。而且,从政策表态看,净息差收窄压力有望得到缓解。对于地产链而言,若地产融资及销售端的政策边际回暖,也有望带动相关地产链条实现估值修复。

当然,正如前面所说,低估值不是关注的理由,只有基本面有边际改善并有望带来景气均值回归的才是,一些业绩改善确定性相对较高的低估值细分领域可以加以关注。

图2:A股市场内部估值分化明显

(作者:富国基金 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。