南方财经全媒体 资讯通研究员崔海花 综合报道 A股市场股利投资逐渐成熟。

一方面,随着市场投资者结构变化,价值投资理念深入人心;另一方面,A股分红相关政策陆续出台并稳步推进,上市公司现金分红的稳定性、持续性也得到了较大改善,为红利投资奠定了基础。

从投资者角度看,获取股票投资收益主要来源于两个部分:

股价涨跌带来的资本利得:利用低买高卖赚钱

上市公司派发股利(包括股息和分红):长期持有,通过股票分红赚钱

股利作为是公司内在价值和公司行为的一个较为综合性的基本面指标,股利用于投资由来已久,最早可以追溯到经典的“狗股理论”,即每年年底从道琼斯工业平均指数成分股中挑选出股息率最高的10只股票,下一年年初买入。据相关统计,“狗股理论”从1975年至1999年的平均年化回报达到18%远超市场3%的基准,投资收益显著。

在全球通胀环境下,资本市场抑或是主流投资者对于未来市场表现开始产生分化。此时具备“高股息、低估值”的公司,由于现金流稳定、盈利能力较强,反而整体表现更为稳健,防御属性更强,更容易赢得投资者青睐。

当前A股股利分配现状如何?

政策提供股利投资土壤。为了引导和推动上市公司建立持续、稳定、科学的分红机制,促进资本市场理性投资、长期投资和价值投资,监管机构从督促上市公司分红到改革红利收入个税标准等维度推出了多项政策。

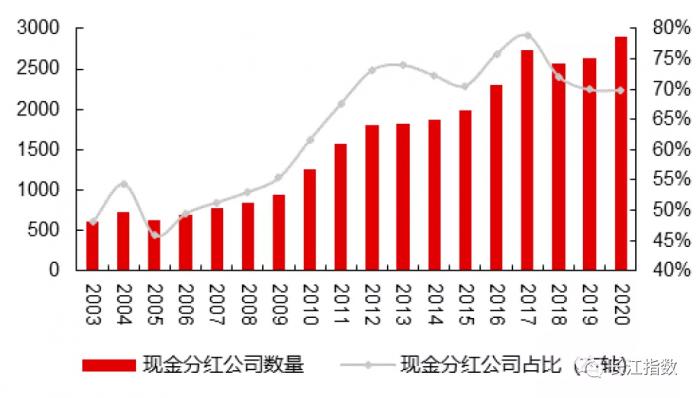

分红政策推出促进了A股公司分红普及率。过去十几年来看,A股分红公司数量及在全市场的占比具有逐年提升的趋势,且近三年来分红公司占比稳定在70%左右。

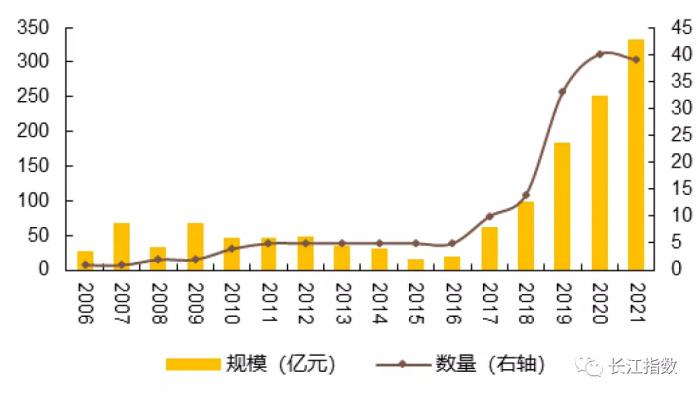

红利投资越来越受到基金的偏爱。A股市场中红利主题指数基金数量与规模呈现出高速增长的态势。

长江证券统计,2016年以前,A股市场中的红利主题指数基金数量和规模都处于较低水平。但2016年以后,指数型红利主题基金出现了快速的增长,相关基金数量从5只增长到2021年的39只,规模也得到了较大的爆发从早期18亿增长到超过330亿。

股利投资,价值几何?

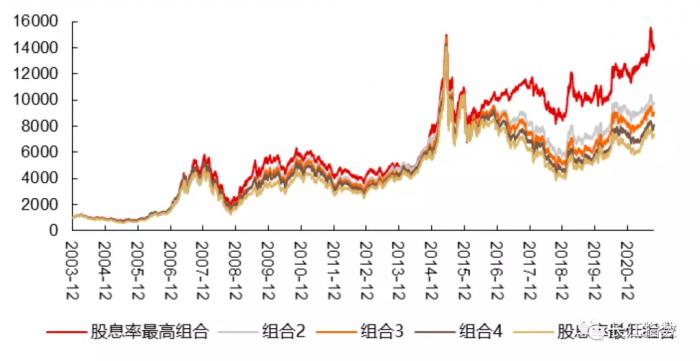

高分红企业具备长期投资的价值。长江证券通过量化手段应用股息率指标验证,股利投资在A股市场中也有较强的有效性:

股息率越高的组合,全区间年化收益更佳,长期投资回报优势明显;

股息率高的组合具有低年化波动率、低回撤的优秀特征,表现更加稳健;

综合风险和收益来看,高股息组合拥有更高的夏普比率,收益性价比优势显著。

分红稳定性逐步提升,目前较好的抗通胀策略。开源证券认为,当前,高股息投资正迎来两大历史拐点。一方面,伴随行业出清,高股息公司经营大幅改善,其分红稳定性大幅提升;另一方面,通胀中枢上移背景下,由于周期、金融行业盈利天然抗通胀,成为比较好的通胀抵抗的“类固收”产品。

A股盈利复苏动能依然强劲,高ROE、股息率大盘价值风格趋势已经形成。申港证券认为,目前周期股超额收益将随着PPI同比增速回落而下行(预计10月PPI环比大幅下行),市场风格转向高ROE高股息率大盘价值风格趋势已经全面形成。

高股利的行业、个股有哪些?

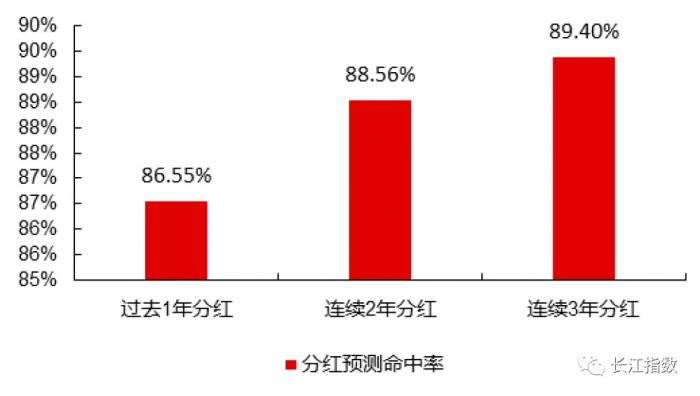

历史持续分红年份越长在未来一年继续分红的概率越高。长江证券通过量化技术手段分析出:历史持续分红年份越长在未来一年继续分红的概率越高。在历史分红记录方面,连续分红年份越长的公司越是稀缺,能够满足连续3年分红的上市公司占比仅为44.50%不及半数。但是连续3年分红的公司在未来一年继续进行分红的概率接近90%,展现出了较强的预测性。

大金融行业、周期行业股息率较高。截至10月15日,股息率最高的行业为银行、房地产、非银金融等大金融行业,及煤炭、钢铁、石油石化、建材、电力等周期行业,预测股息率超过2%,相对收益视角下具有较高的配置价值。

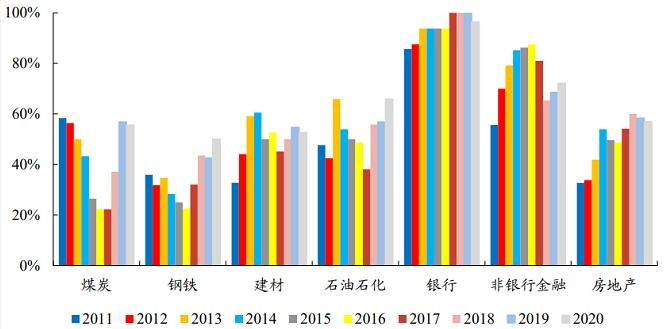

高股息行业分红稳定性提高。近年来高股息行业股息派发的安全边际也随着分红稳定性的提升而得到增强。其中,银行和非银金融分红连续性较强,连续三年分红股票占比持续处于高位;周期行业和房地产企业分红稳定性不断修复,钢铁、建材、有色、煤炭、房地产分红连续三年分红股票占比处于2016年以来的高位。

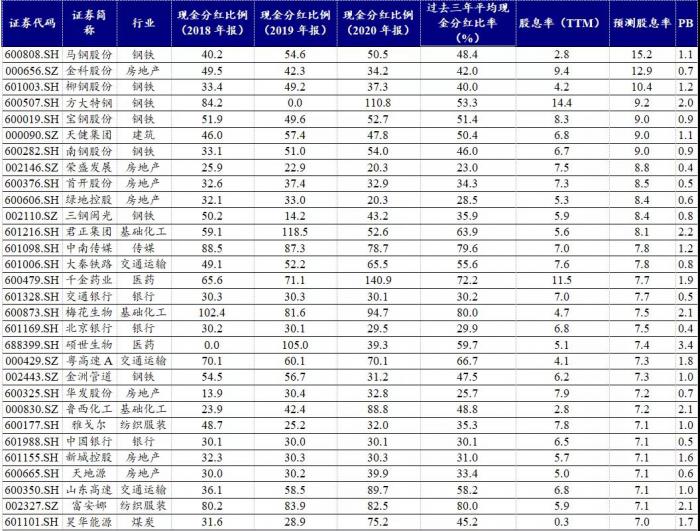

开源证券筛选统计,截至10月15日的预测股息率最高的30只股票组合,组合的股息率(TTM)平均值为6.4%,预测股息率平均值为8.3%,过去三年平均现金分红比例的平均值为47.5%,PB平均值1.2,具有高分红、低估值的特点。

(报告来源:长江证券、开源证券、申港证券)

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

(作者:崔海花 编辑:辛继召)