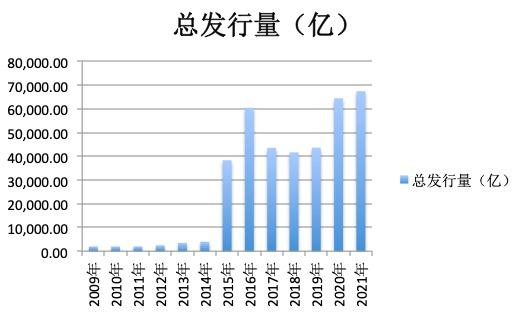

今年地方债发行规模将超7万亿创新高,2022年额度有望提前下达

21世纪经济报道记者杨志锦 上海报道 今年地方债发行规模已创出历史新高。记者根据Wind数据统计发现,截至11月21日,今年地方债合计发行6.75万亿,创出历史新高。考虑到尚有数千亿新增专项债额度未发行,今年地方债发行规模将超过7万亿。

(备注,2021年数据截至11月21日,数据来源:wind)

此前的历史高点为2020年的6.44万亿,主要因为对冲疫情影响,当年财政政策大幅发力——赤字率突破3%、新增专项债规模大幅增加,导致地方政府债券发行量明显高于往年。今年发行量创新高主要由再融资债券放量所致。

据记者梳理,今年地方债发行呈现出三大特点:新增专项债发行后置、再融资债券用途悄然生变、债务期限缩短。

地方债自2009年发行,经过13年的扩张后,目前其存量达到约30万亿,债务率达到100%的警戒线,未来需在稳增长与防风险之间平衡。考虑到宏观经济面临新的下行压力,2022年新增地方债额度有望提前下达。

期限缩短

Wind数据显示,截至11月21日,今年地方债合计发行6.75万亿,相比去年全年增长4.8%。其中新增债券发行规模3.84万亿,相比去年全年下降15%;再融资债券发行2.9万亿,相比去年同期增长53%。显然,今年地方债发行增加主要由再融资债券放量所致。

再融资债券发行放量一是因为地方政府债券到期规模大,需要发行再融资债券接续的规模增加,二是因为特殊再融资债券的大量发行。

再融资债券是地方政府债券的一种类型,此前主要用于偿还到期地方政府债券本金。与以往用于偿还债券本金并标注偿还哪一只地方政府债券不同,今年6000多亿元再融资债券用途只是模糊表述为“用于偿还存量债务”。

这类特殊再融资债券分为两类,一类用于建制县区隐性债务风险化解试点。9月13日,贵州33亿元特殊再融资债发行完毕后,用于建制县区隐性债务风险化解试点的特殊再融资债券发行完毕。

另一类用于全域无隐性债务试点。10月、11月广东合计发行960亿特殊再融资债券,专项用于偿还存量债务。市场分析认为,该批特殊再融资债券与广东省提出的“全域无隐性债务试点工作正式启动”有关,将助力广东省隐性债务清零。

国盛证券首席固收分析师杨业伟称,需关注广东省行为对其它具有再融资置换债发债空间省份的示范效应,例如上海、北京、河南、江苏、河北、云南等地的跟进可能。但对于不具有进一步发债空间的重债地区,通过再融资债来缓解化债压力,则需要增加更多的债务限额。

新增债券方面,今年发行后置明显。Wind数据显示,上半年新增专项债发行规模约一万亿(扣除中小银行专项债,因该额度是上年结转),完成全年额度的27.4%,远低于去年同期的61%。

21世纪经济报道记者采访了解到,其原因在于今年稳增长压力不大,因此提前批额度下得相对较晚,专项债也不必急于发行。此外,由于前两年专项债大规模发行带来资金闲置等问题,今年对专项债项目审核更加严格。

不过,7月以后,新增专项债发行提速。截至11月21日下半年新增专项债发行规模约2万亿,高出去年同期约8000亿。

从期限结构来看,今年地方政府债券平均发行期限11.28 年,比2020年同期减少3.72年。此外,10年期以上债券发行额占比60%,相比去年同期减少16个百分点。 这意味着今年地方债发行期限明显缩短,有助于规避偿债责任后移的风险。

期限缩短与财政部2020年11月发布的《关于进一步做好地方政府债券发行工作的意见》有关。该意见提出,新增专项债券期限与项目期限相匹配,年度新增一般债券平均发行期限应当控制在10年以下(含10年),再融资一般债券期限应当控制在10年以下(含10年)。

债务率达100%

地方债于2009年首度由中央政府代发。当年政府报告提出,国务院同意地方发行2000亿元债券,由财政部代理发行,列入省级预算管理。此后的2010年-2014年发行规模在2000亿-4000亿之间,均由财政部代理发行。

2015年新《预算法》实施后,省级地方政府开始独立发行地方政府债券进行举债,地方债发行规模开始大幅增加,当年发行3.8万亿。此后几年均保持着4-6万亿的规模,今年发行规模预计达到7万亿,创出历史新高。

经过13年的扩张后,地方债已成为债市第二大品种。Wind数据显示,截至11月21日,地方债余额约30万亿,占比23.1%,仅次于金融债(23.5%)。

地方债额度大幅增长后,地方政府债务率已落入警戒区间。如根据2021年预算报告预计的相关财力数据计算,2021年综合才为29.7万亿,对应的地方政府债务率已达100%,触及预警线。在此背景下,地方债发力稳增长需做好防风险的平衡。

11月18日召开的经济形势专家和企业家座谈会指出,当前经济总体稳步恢复,可以实现今年主要目标,就业提前完成全年任务。当前国内外形势依然复杂严峻,我国经济出现新的下行压力,要在高基数上继续保持平稳运行面临很多挑战。

财政部则表示,下一步,财政部将指导地方加快债券资金发行使用进度,在今年底明年初形成实物工作量,发挥债券资金对地方经济社会发展的积极作用。同时,结合宏观经济运行情况,研究做好2022年地方政府新增债务限额提前下达工作。

21世纪经济报道记者从多位地方财政人士处获悉,近期地方正在紧锣密鼓上报2022年专项债项目,将相关材料报送国家发改委、财政部。为提高项目质量,此次申报2022年新增专项债券需求时,须在系统中一同上传立项批复文件、项目实施方案、事前绩效评估等材料。

中泰证券首席固收分析师周岳表示,“提前批”的提法并不意外,但“提前批”如何安排存在较大不确定性。一是提前批下达时间可能较晚。截至11月21日,今年还有超过7000亿元新增专项债限额未发行。由于专项债资金下达使用存在时滞,因此在明年3月份“两会”前不会出现“无债可用”的情况,2022年提前批额度下达时间可能较晚。

二是提前批发行节奏可能并不快。一方面,在确定提前批额度时,需要考虑再融资债券发行节奏,统筹发行计划安排,避免造成较大的供给冲击;另一方面,今年新增专项债发行速度持续低于预期,可能跟前期审批较严导致项目储备不足、部分专项债项目资金用途调整等因素有关,提前批发行节奏可能也会受影响。

(作者:杨志锦 编辑:曾芳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。