目前5G采取的Sub6GHz主流频段,采用的是技术难度较低的LTCC/IPD滤波器,因此5G模组难度相比4G有所下滑,给国内厂商带来弯道超车的机会。

作为通讯行业的核心元器件之一,随着国内5G大潮的持续发展,相关射频芯片产业链企业也陆续走在了上市加速度的进程中。

近期,好达电子首发申请获上交所上市委员会通过,此前有飞骧科技、唯捷创芯,后续还有慧智微电子等正走在奔赴资本市场的进程中。

左蓝微电子销售负责人Bruce Zheng向21世纪经济报道记者表示,纵观国内产业生态在射频前端环节的布局,滤波器是其中最大短板,国产化率较射频开关、低噪放(LNA)和功率放大器(PA)等低很多。随着近几年国内知名手机品牌厂商和ODM厂商的大力支持,滤波器产业陆续取得一定突破。

“5G智能终端对于滤波器的需求朝着小型化和高度集成的模组化方向发展。目前在射频前端模组中,国产化能力较弱的部分就是滤波器、双工器和多工器,尤其是中高频模组中用到的多工器,亟待国产厂商能力补足。”他补充道。

招商证券在研报中分析,无线通信模块主要包含天线、射频前端、主芯片三部分,射频前端对信号传输质量至关重要。而射频前端主要由滤波器(Filter)、功率放大器(PA)、开关(Switch/Tuner)、低噪声放大器(LNA)四种器件构成,按照技术难度也是如此排序,2020年这四者的市场规模占比分别为47%、32%、13%、8%。

该机构认为,2020-2025年全球手机射频前端将从185亿增长到258亿美元,5G是最主要驱动力。5G加速射频前端模块化,但在成本与性能的权衡下,未来几年中低端机依然会采用大量分立器件,模组与分立器件市场规模皆有增长。另外,由于目前5G采取的Sub 6GHz主流频段,采用的是技术难度较低的LTCC/IPD滤波器,因此5G模组难度相比4G有所下滑,给国内厂商带来弯道超车的机会。

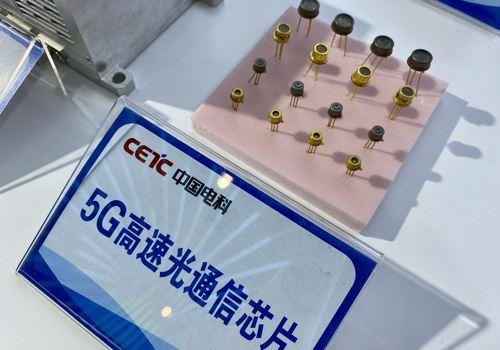

从整个产业链实力来看,国内的射频前端产业生态目前主要处在加强自身技术和产业化实力的阶段。视觉中国

国内高端市场尚待突破

从整个产业链实力来看,国内的射频前端产业生态目前主要处在加强自身技术和产业化实力的阶段,尚没有出现交叉竞争的发展环境。

Bruce分析道,待5G发展成熟,射频前端市场将达到400亿美元,手机单机射频器件价值超过30美元,其中滤波器市场将是射频前端市场的最大部分,占比将达到60%左右,需求增速也最快。

而4G和5G时代的滤波器对功率和器件的品质要求有所不同。4G需要30多个频段,5G则有70-80频段,对滤波器的数量需求大幅增加,同时由于5G的射频构架更加复杂,射频链路基本翻倍,滤波器的市场需求也跟着翻倍。

据左蓝预计,再过2-3年,或许将看到国内相关行业公司从交叉竞争走向整合阶段的趋势。从海外头部大厂的路径可见一斑,如Qrovo走的是以滤波器和PA为主的整合路线。

由于海外射频大厂多重视高毛利率的重点产品线,因此国内厂商主要以替代海外中低端产品为早期发展路径,随着国产化能力的进一步提升,在高端市场的突破也就指日可待。

从目前全球的整体环境来看,招商证券指出,目前全球射频前端市场主要被美国四大巨头Skyworks、Broadcom、Qorvo、Qualcomm和日本厂商村田所垄断,这五大龙头通过并购合作形成完整产品线,占近80%市场份额。

该机构按照不同通信制式下的技术路线分析,若仅以3G/4G/5G(3GHz以下)频段来看,中高端模组需集成高端滤波器,技术壁垒高。该频段内主要采用SAW和BAW滤波器,其中SAW滤波器主要被日本IDM龙头垄断,三大头部厂商集中度高达82%,主要为日本村田、TDK、太阳诱电;BAW滤波器主要被IDM厂商Broadcom和Qorvo垄断,其中Broadcom的份额超过80%。SAW滤波器和BAW滤波器采用特殊工艺,代工厂缺乏研发产线的动力,自建产线、或者采取虚拟IDM模式是目前生产高端滤波器的必经之路。

对此,Bruce表示,“我们认为多种技术路线会共存。”他进一步指出,由于SAW更符合中低频市场的应用诉求,因此整体市场格局将主要是SAW器件为主,份额大约在70%-80%;常规SAW能覆盖Rx(接收端)的全频段和Tx(发射端)的部分频段;TC-SAW可以覆盖Tx的高中低频段;在部分高频段中,为了弥补SAW的性能不足,TF-SAW产品的性能可与BAW媲美。

但具备相对高价值的BAW器件会主要应用在高频市场,适合部分SUB 6GHz的频段。而随着5G对滤波器为代表的射频前端器件需求成倍增长,以及未来毫米波技术的继续演进,不排除未来有更多新的滤波器技术及技术创新融合的涌现。

“我们目前在TC-SAW取得了一定突破并在大批量产中,这些都是国产化重要的突破口。”他指出,不论是常规SAW技术、中高端的TC-SAW和前沿技术研究,还是集成化的模组,左蓝公司都有长远布局。

按照模组化的发展方向,不同厂商的定义会有所不同。但总体趋势是,5G中低端智能终端部署的频段不会大而全,因为这将导致成本过高。Bruce表示,左蓝正在推出分集模组的系列产品;另外,通过产品的多样化和系列化也可以增强整体市场竞争力。比如SAW器件的头部厂商日本村田,现在就有200-300款滤波器系列产品。随着左蓝微电子的技术积累和业务发展,也将会突破百款滤波器系列产品。

产业生态加速凝聚

“今后,掌握越多技术,就越有可能提出更契合市场需求的解决方案。毕竟不是单个技术就能够满足所有通信频段,多个技术叠加的方式也可能出现。”Bruce表示。

因此针对目前市场需求迫切的,尤其是高端滤波器市场,他指出,这是一个需要稳扎稳打的过程,随着在设计和工艺方面共同的突破,形成产业化优势之后才能逐步扩增市场占有率。

“国内的产业链都在重视国产化口碑,随着产业生态的逐渐成熟,预计未来3-5年内会逐步形成整合后的头部效应,并与海外巨头有一定竞争。这是我们希望看到的,也是产业界都在努力的目标。”Bruce表示,在滤波器行业,中国的生态还处在追赶的路途中,因此产业间需要以开放的心态形成合力、共同成长,才能最终实现这个希冀,假若产业间只考虑短期在低端价格战的恶性竞争只会南辕北辙。

这些年间,仅终端手机大厂就已经在逐步加大对射频前端领域国内公司的投资布局。21世纪经济报道记者粗略统计发现,除了在半导体领域投资积极的华为旗下哈勃投资之外,其他产业间角色的投资协作也呈现积极态势。

记者查询启信宝数据发现,以OPPO广东移动通信有限公司作为主体查询,其相继入股射频芯片相关企业包括:锐石创芯(深圳)科技有限公司7.17%股份、唯捷创芯(天津)电子技术股份有限公司3.39%股份等。

维沃(vivo)移动通信有限公司也有入股唯捷创芯(天津)电子技术股份有限公司2.61%股份。

湖北小米长江产业基金合伙企业(有限合伙)作为主体,启信宝显示其分别入股射频芯片类企业包括:无锡市好达电子股份有限公司5.3%股份、北京昂瑞微电子技术股份有限公司4.82%股份、广西芯百特微电子有限公司3.3%股份、唯捷创芯(天津)电子技术股份有限公司1.74%股份等。

“国内的产业环境在转变。现在整个产业生态之间都在主动参与投资、培养能力,一些终端大厂也会给滤波器厂商带来一些品控的建议,产业投资人还会派驻工程师帮助部分创业公司提高能力。”Bruce认为,随着这种正向的产业合力逐渐形成,将加速整个产业进入良性循环,并不断进行技术迭代。如此将很快可以与海外大厂的能力有一拼。“目前国内产业生态都在部署中高端滤波器市场,技术本身也在不断演进。在技术方面获得突破后,再推动制造产能等的落地,就能够更好完善IDM布局环节。”他续称,同时,相比海外射频大厂对部分终端厂商的诉求响应慢等问题,在国内并不会存在,这也是国内产业链的优势所在。

(作者:骆轶琪 编辑:李清宇)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。