各位投资者、各位领导:

关于适时降准,对后续行业配置的影响,我们理解:

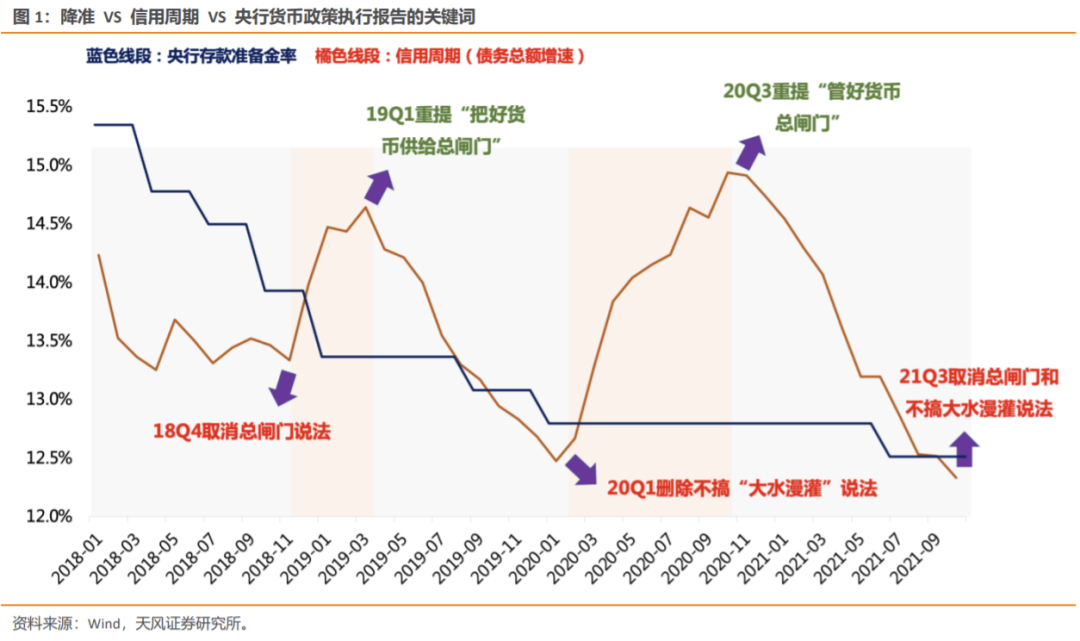

1. Q3央行货币政策执行报告,删除总闸门和不搞大水漫灌,未来至少会看到信用企稳

上次去掉总闸门或者大水漫灌这两个词是20Q1-Q2,再上次是18Q4,随后都有不同程度的宽信用。因此,未来一年我们至少看到的是信用的企稳和结构化信用扩张。(比如新基建、新能源大基地、碳减排、高端制造、专精特新、地方三保等)。

另外,全面信用扩张需要老基建和地产同时发力,能不能来还需考虑其它因素,但是在最近几年政策不断加强预调微调的背景下,全面宽信用(放地产)也就最多1-2个季度。

2. 降准更类似于信号弹,对市场没有实质影响,关键看是否有全面信用扩张

上图(1)我们可以看到一个逻辑:

① 蓝色线段是存款准备金率——降准类似于【信号弹】

② 橘色线段是信用周期——全面宽信用类似于【大部队】

③【信号弹】来了,但【大部队】不一定能来,比如18年3次降准,但随后没有宽信用;19年9月降准,但随后没有宽信用;21年7月降准,但随后没有宽信用;

因此,没有宽信用的降准,就像没有【大部队】的【信号弹】,对A股市场,不管是指数还是结构,几乎没有影响。

3. 全面信用扩张的大部队能不能来,什么时候来,会影响市场的结构

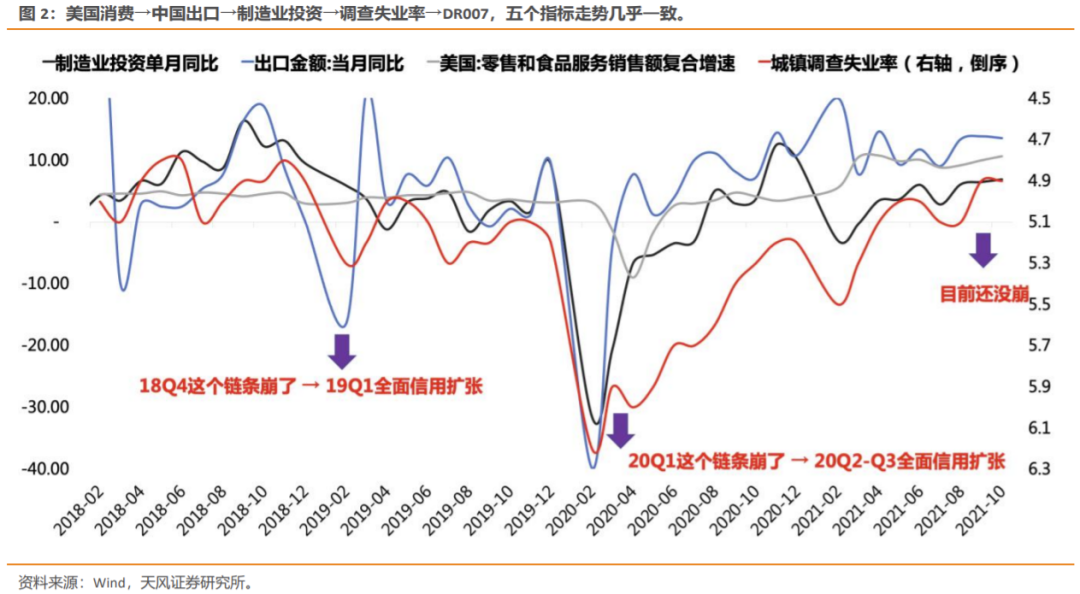

如图(2),【信号弹】来了之后,【大部队】会不会来,主要看美国消费→中国出口→制造业→就业这个链条什么时候崩盘。就业等大局稳定是政策底线。

18年Q4美国消费快速下滑,对应中国出口和制造业、就业大幅回落,19Q1一波全面信用扩张。

20年Q1全球疫情,美国消费快速下滑,对应中国出口和制造业、就业大幅回落,20Q2-Q3一波全面信用扩张。

如果信用出现全面扩张,那么金融地产包括地产链,可能会出现一波交易性机会。

以地产链中的典型代表白电为例,从历史数据和逻辑关系来看,信用周期决定了地产销售,地产销售又对白电产生影响。18年、21年,两次白电板块的大熊市,都来自于信用收缩以及对应的地产销售同比大幅回落。相反,19Q1和20Q2-Q3的全面信用扩张,地产链也都相应跑赢。

4. 整体市场格局判断:指数震荡,结构性机会为主

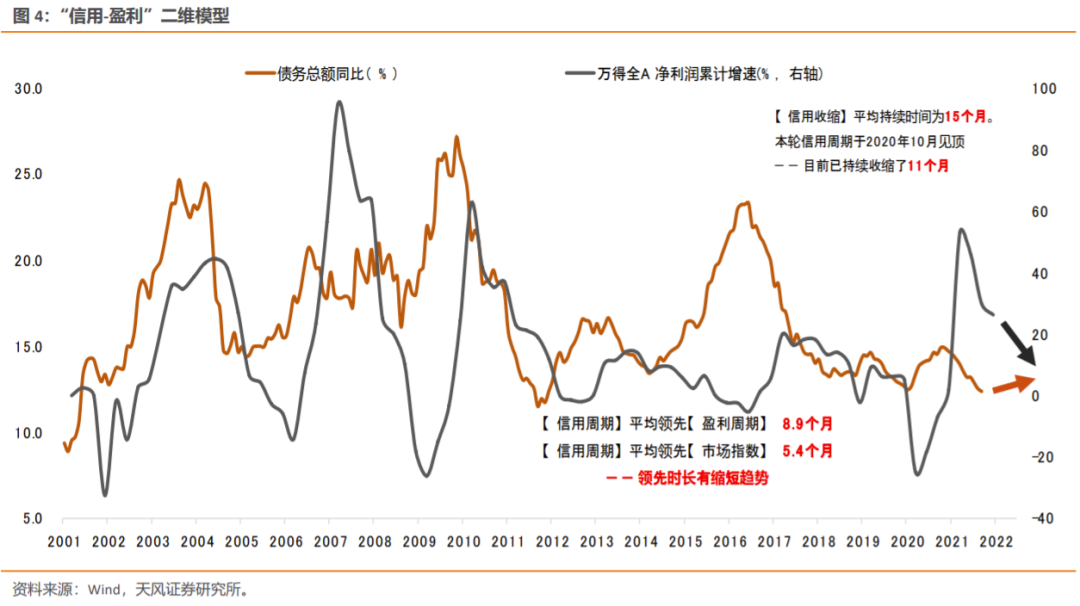

根据当前的情况(盈利增速下行、信用逐步见到底部,但还没有扩张,且即便扩张,力度可能暂时不确定),我们可能正处于【信用收缩后期】向【信用扩张前期】过渡的阶段。对应市场可能没有太大指数机会,更多是结构性机会为主。

19Q1、20Q2-Q3是最近几年为数不多的指数级别大幅上涨的机会,即仓位远重于结构的阶段,具备的特点包括:

1)天时:信用周期全面扩张,如图4;(目前结构性宽信用的可能性更大,除非出口链马上大幅回落)

2)地利:盈利触底反弹,如图4;(目前盈利继续向下,预计在22年Q2触底)

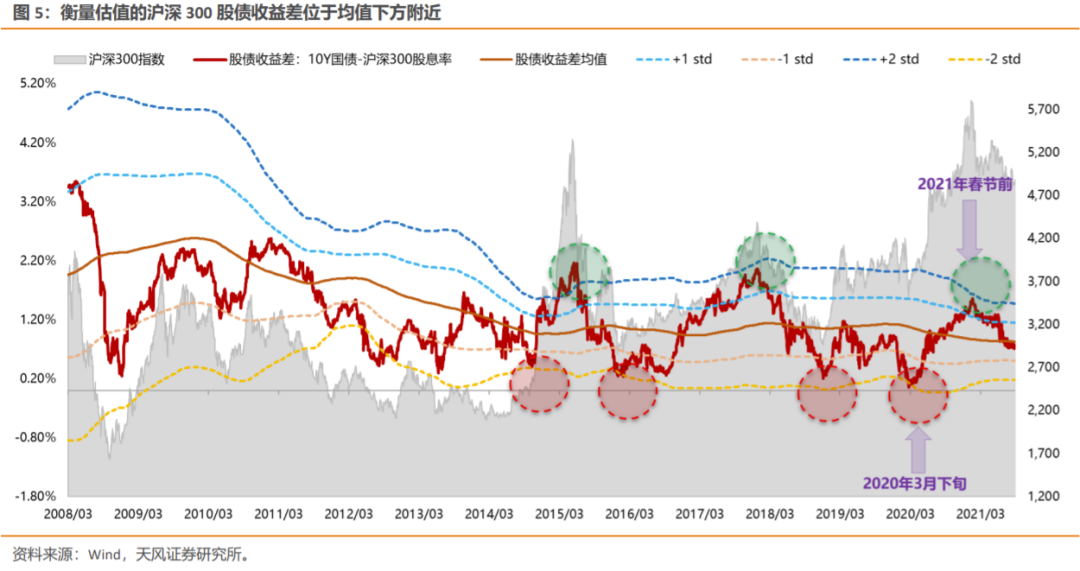

3)人和:沪深300股债收益差处于-2X标准差,即指数最有吸引力的位置,如图5;(目前处于均值附近震荡)

5. 市场结构判断:结构宽信用的方向,是22年的主旋律

降准不是关键,关键看信用。如果未来某个阶段,出口到就业的链条大幅恶化,那么可以期待【大部队】,即一波全面信用扩张(但可能也就一个季度),届时金融地产链可能有交易性机会。

但是不论【大部队】来不来,22年的主旋律都是结构性信用扩张,结构性信用扩张对应的方向也是最主要的机会(比如新基建、新能源大基地、碳减排、高端制造、专精特新、地方三保)。

风险提示:宏观经济风险,国内外疫情风险,业绩不达预期风险等。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告 《降准是“信号弹”,关键要看“大部队”来不来》

对外发布时间 2021年12月05日

报告发布机构 天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

刘晨明 SAC 执业证书编号:S1110516090006

李如娟 SAC 执业证书编号:S1110518030001

许向真 SAC 执业证书编号:S1110518070006

赵 阳 SAC 执业证书编号:S1110519090002

吴黎艳 SAC 执业证书编号:S1110520090003

(作者:分析师徐彪 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。