硅片、电池片价格均有所下降,产业链中下游的成本压力将继续改善,有利于推动光伏行业整体开工率提升。

南方财经全媒体 资讯通研究员彭卓 综合报道 截至12月17日,申万电力设备行业上周下跌1.38%,跑赢沪深300指数0.61个百分点,申万电力设备板块年初至今上涨54.39%,跑赢沪深300指数59.31个百分点,在申万31个行业中排名第1名。

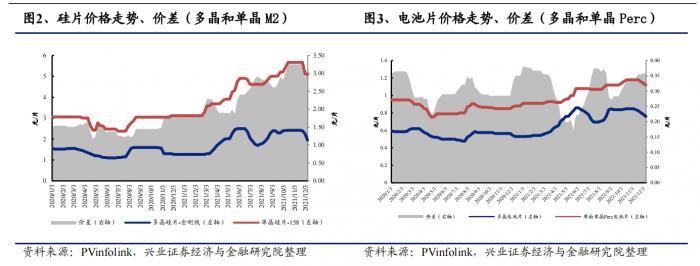

近一周,多晶硅价格继续下降,硅片、电池片价格均有所下降,产业链中下游的成本压力将继续改善,有利于推动光伏行业整体开工率提升。

组件降价开启

近一周,多晶硅价格继续下降,硅片、电池片价格均有所下降。隆基股份率先宣布硅片降价,或预示原料价格战正式打响。隆基股份于11月30日刚刚更新报价,仅仅半个月后,12月16日,隆基股份公布单晶硅片全线产品再降逾5%。

兴业证券统计,本周硅料价格普遍下降。本周国内单晶复投料价格区间在25.6—26.9万元/吨,成交均价在26.2万元/吨,环比下跌3.75%;单晶致密料价格区间在253—26.7万元/吨,成交均价在26万元/吨,周环比下跌3.6%。市场分析认为,频繁调价背后,或意味着硅片价格战愈来愈近。预计明年上游硅料价格的下跌也是非常确定的事。

近半年,组件厂商在多重压力下,已开始价格上涨,且由于签订长单缘故,随着未来成本的降低,终端需求的好转,组件企业的出货量将有所提升。组件厂商明年有望迎来业绩的大爆发。在今年上半年的业绩低基数效应下,明年的业绩增速会十分亮眼。

装机规模再上新台阶

12月15日,中国光伏行业协会名誉理事长王勃华预测,今年光伏装机量由原来的55-65GW下调至45-55GW,发展不及预期的原因为指标下发滞后、价格上涨等所致。预测装机量为60-75GW,而且有很大的概率会超过75GW。相比于2021年的装机量,该预测意味着明年国内光伏新增装机量将增长36%-66%。今年难以实现的装机量,或在明年实现更加猛烈的抢装潮。

根据中国光伏行业协会的预测,预计“十四五”期间,我国光伏年均新增装机或在70-90GW,其中2021年装机55-65GW;按照2020年光伏新增装机量来看,中国新增装机量约占全球的37%。

德邦证券预计,“十四五”期间,全球平均每年新增光伏装机约210-260GW,其中2021年装机约150-170GW,相较于“十三五”,装机量再上一台阶,将推动整个行业快速发展。

明年光伏有望保持高景气度

粤开证券认为,在今年整体新增装机规模低于预期的情况下,明年有望放量并保持高景气度。展望2022年,在上游原材料价格下行之下,看好下游的组件以及电池片等环节,盈利有望出现明显改善。

阳光电源(300274.SZ):①海外及户用业务占比提升,整体盈利能力持续向好;②积极布局海外市场,逆变器龙头地位显著。

锦浪科技(300763.SZ):①受益于光伏需求向好与组串式渗透率提升,储能业务有望快速增长。

隆基股份(601012.SH):①11.58亿片硅片长单落地,光伏龙头凸显实力;②2022年硅片环节新产能释放较多,公司提前保障硅片销售。

晶澳科技(002459.SZ):①业绩超预期,出货持续增长;②与东方雨虹达成战略合作,全面推动BAPV/BIPV业务发展;

福斯特(603806.SH):①公司光伏胶膜出货高增,龙头地位稳固;②毛利率仍维持行业较高水平;③感光干膜销量逐季提升,多个新产品储备。

中信博(688408.SH):①持续降本,市占率有望加速提升;②多市场、多领域取得突破;③制约因素渐消。

通威股份(600438.SH):①多晶硅新建项目稳定释放,持续推动硅料降本增效;②加速电池片大尺寸转型,积极推动N型技术布局。

(报告来源:粤开证券、银河证券、兴业证券、德邦证券;本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

(作者:彭卓 编辑:辛继召)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。