南方财经全媒体记者 吴霜 上海报道 记者近期注意到,不少银行APP在更新版本后细化了客户等级。会员等级的细化反映出了银行零售策略的精细化趋势。

不难发现,在科技赋能与无接触金融的叠加因素下,我国零售金融市场覆盖度趋于饱和,在场景、支付、信贷等方面已经完成跑马圈地,今后重点在于存量客群的精细化管理。

招行将客户细分为9个级别

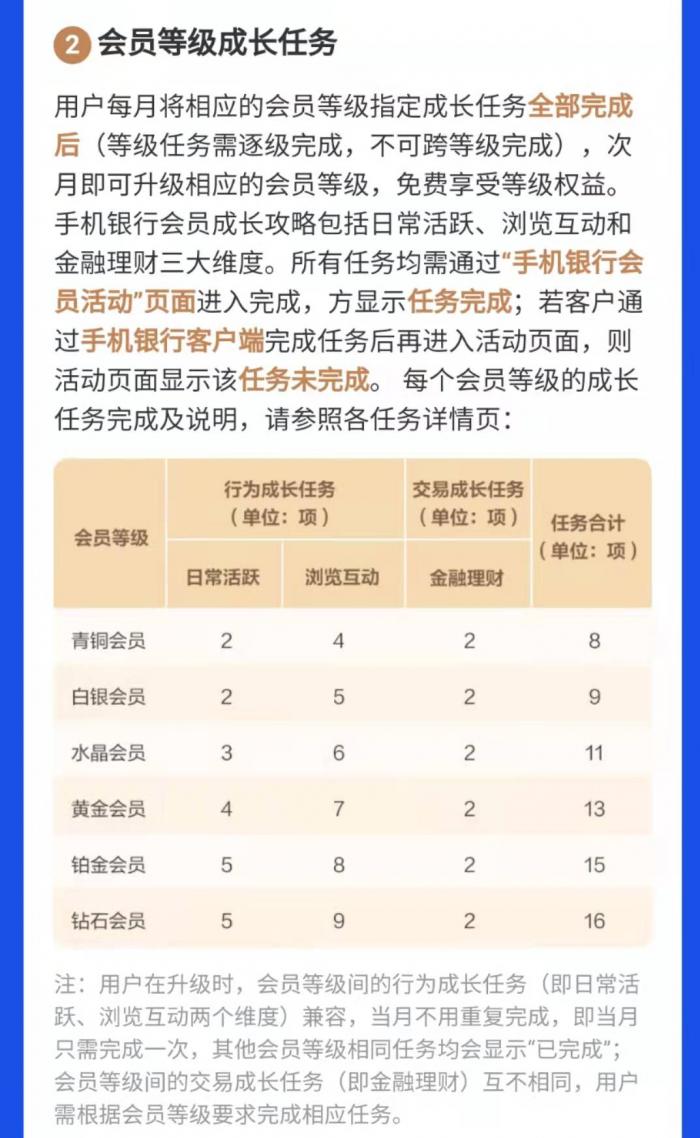

近期建设银行将会员分为了青铜会员、白银会员、水晶会员、黄金会员、铂金会员、钻石会员六个等级。等级的分化主要根据日常活跃、浏览互动和金融理财三个维度决定。会员等级越高,可享受的权益越高,权益主要通过卡券的形式发放,主要包括饿了吗、美团、首约汽车、樊登读书、水果券、滴滴出行、京东/天猫购物卡等。

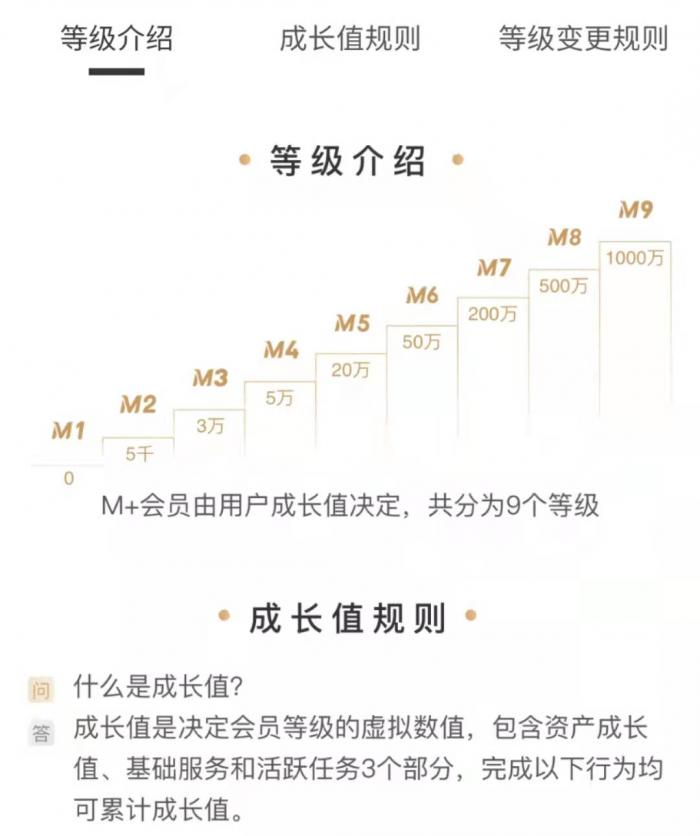

招商银行的客户等级分层则更细,将客户按照资产成长值、基础服务和活跃任务3个维度将客户分为了9个等级,每个等级都有与之相对应的权益服务,比如M1级有包括黄金红包、信用卡还款金、家庭健康金、生日礼、出行优惠、征信报告、他行信用卡0手续费还款、信用卡分期、e招贷优惠等9项权益,而最高等级M9除了上述9项权益外,还有就医通道、洽谈室、商旅服务等共19项权益。

招行方面告诉记者,招行2020年推出了M+会员体系,通过任务、等级、权益三个体系的循环链陪伴客户的财富成长,持续深耕精细化经营,力争为客户提供更优质的服务。

工商银行将客户按照金融资产分为了8个等级,对应的不同等级可在娱乐、学习、美食、出行、健康等方面享受不同的权益。

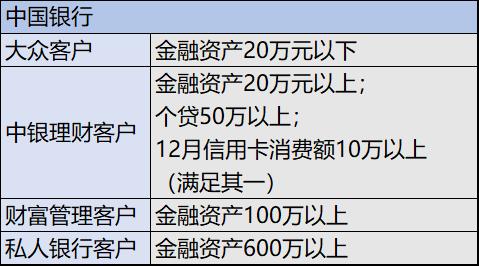

中国银行则相对简单,分为了大众客户、中银理财客户、财富管理客户、私人银行客户四个等级。

分层运营由来已久

一家华东城商行财富管理部负责人对记者表示,对客户的分层经营一直都存在,这种分层一方面体现出银行对不同客户的经营时的重视程度,比如说,对于私行客户除了专属的理财顾问外,还提供法律、税务、健康等方面的咨询服务;另一方面,也为了给予不同的客户相应的权益,比如无需排队、机场贵宾服务和只针对特定客户的产品等。

招行方面向记者表示,按资产规模对客群进行分层经营是业内通行的做法。随着客户服务的不断深化,为提升客户体验,强化App与客户的连接,招行开始更多思考如何对客户进行精细化分类和差异化经营,尝试按客群特征、市场规律叠加个性化服务以满足不同客群的需求,例如提供大学生线上服务专区以缩短线下办事流程、为萌宠家庭提供宠物保险、为年长客群提供线上线下相结合的便捷体验、为高净值客户提供家族信托规划等。

客户分层这一概念起源于20世纪50年代中期,由美国学者温德尔·史密斯提出,其理论依据主要是两个方面,即顾客需求的异质性和银行资源的有限性。客户分层就是基于资源有限性和需求异质性的前提下,对银行的客户群根据不同维度进行细分的过程,从而为客户提供精细化、精准化的服务。

可以理解为,由于每个客户为银行带来的价值不同,他们对银行的需求和期望待遇也就会有差别。为银行带来较大价值的关键客户期望能得到有别于普通客户的待遇,如更贴心的产品或服务,以及更优惠的条件等。

银行如果能区分这部分利润贡献大的客户,为他们提供有针对性的服务,他们就有可能成为银行的忠诚客户,从而持续不断地为银行创造更多的利润。

银行客户运营中的“二八法则”

对银行的客户运营来说,“二八法则”非常适用,少部分的私行客户贡献了大部分的资产管理规模(AUM)。按照“二八法则”,银行如果能够服务好这20%的重点客户,就能带来80%的收益提升,但是在实际中重点客户的比例远小于20%,但带来的AUM却非常可观。

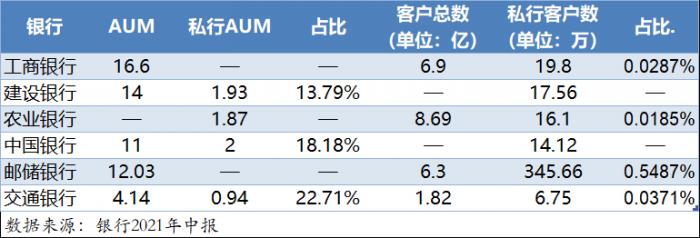

以6大国有行2021年年中报数据为例,交行2021年上半年AUM 继续保持较快增长,报告期末规模41,394.72亿元,较上年末增加2,439.06亿元,增幅6.26%;其中,管理私人银行客户资产9,437.62亿元,较上年末增长13.19%。报告期末,境内行零售客户数1.82 亿户(含借记卡和信用卡客户),较上年末增长1.71%;达标沃德客户(指季均资产 50 万元至 600 万元的客户)190.48万户,较上年末增长9.67%,集团私人银行客户数6.75万户,较上年末增长10.46%。

可以看出,0.0371%的客户贡献了22.71%的资产规模。

通过其他的银行的数据也可以看出,数量极少的私行客户AUM占比极高。建设银行六月末个人客户金融资产规模为14万亿元,其中,私人银行为1.93亿元,占13.79%。中国银行个人客户全量金融资产规模突破11万亿元,其中,私人银行金融资产规模为2万亿元,占18.18%。

在客户数量方面,工商银行报告期末个人客户总量达到6.9亿户,其中,私人银行客户19.8万户,占比0.0287%;农业银行客户总数8.69亿,私行客户16.1万,占比0.0185%;邮储银行客户总数6.3亿,财富客户345.66万人,占比0.5487%。

除邮储银行统计口径为财富客户,人数相对较多外,其他几家银行私行客户数均远低于0.05%。但就是这万分之五的客户,贡献了大于10%的AUM。

因此不难理解,为何今年多家银行在私人银行业务上动作频出。

12月15日,南京银行私人银行部正式挂牌成立。作为总行一级部门,该行私人银行部将定位于全行“利润中心”、“资产配置中心”、“公私联动中心”,助力大零售战略的深入实施。至此,南京银行形成了“私钻客户—财富客户—基础客户—互联网客户”全量零售分层服务管理体系,针对不同客群提供差异化服务。截至2021年11月末,零售客户AUM超5600亿元,较上年末增长超15%;零售客户总量超2300万户,较上年末增长超8%,其中私钻客户规模突破3.4万户,财富客户规模超过56万户。

12月21日,上海银保监局批复同意兴业银行私人银行部开业,并核发《金融许可证》,这也是股份制银行首家正式成立的私人银行专营机构。

22日,恒丰银行也对外宣布私人银行部主要筹建工作已经完成,并按照相关规定和程序递交开业申请。根据批复,恒丰银行应自批复之日起6个月内完成筹建工作,筹建期间接受上海银保监局的监督指导,筹建工作完成后按照有关规定和程序提出开业申请。

如何服务 “长尾”客户

长尾理论专注于中小客户,通过扩大基数来提高利润,进而实现规模效益。在获取新客户已经遇到了一定的瓶颈的情况下,运营好存量客户就是银行利润提升的一大利器,这要求银行重视每一个客户,由粗放式管理模式向精细化管理模式转型。此外,银行也有一定金融普惠性的社会责任要求,应更加关注社会的弱势群体,对于长尾客户,需要改变业务模式,创新产品,提高客户粘性。

建设银行的2021年中报指出,将纵深推进对公长尾客户数字化经营。6月末,建行单位人民币结算账户总量1,186.36万户,较上年末增加40.48万户;现金管理活跃客户184.78万户,较上年同期增加17.17万户。

面对数量众多的“长尾”客户,人工服务会使成本骤增,因此金融科技成为了服务这类人群的突破点。

上述城商行人士告诉记者:“服务‘长尾’客户可以通过银行APP发送通知,或者直接群发百万数量的短信,直接联系到他们。”

如上述所言,银行权益服务日益丰富,但是如何分发权益,匹配客户,触达客户,依然是各大银行面临的行业痛点。金融科技可以解决一部分,比如,9月份金融壹账旗下宝润兴业就与平安壹钱包合作,联合建设以平安集团权益资源库为基础的“云权益平台”,以权益为抓手进行客户经营。但是,最终效果结果如何有待时间检验。

(作者:吴霜 编辑:马春园)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。