21世纪资本研究院“基金业‘中生代’力量崛起”系列第13期

21世纪经济报道 庞华玮 报道

刚刚过去的2021年,让大家对基金和基金经理,又有了新认识。

追上一年的领跑基金、明星基金经理未必是好选择。顶流明星基金经理张坤、刘彦春、葛兰、胡昕炜、萧楠、王宗合等的代表基金2021年都是负收益。

站在2021年的经验教训上,2022年作为一个新起点,投资人要在近3000位基金经理、上万只基金中选出适合自己的基金,如何选?

这一期我们盘点主动权益类的“中生代”基金经理(基金经理年限3-7年)的中长期业绩,在截至2021年底的近1年、近3年、近5年(下同)的不同区间的表现,同时结合规模变化和回撤情况,来归类不同风格的绩优基金和基金经理,比如长跑型、赛道型、“画线派”。

我们来看看最优秀的一批中生代基金经理,并分析表现最突出几位基金经理的风格和绩优原因,谁更适合你?

在伊索寓言里,有一个投资观念是:“二鸟在林, 不如一鸟在手”。就是说,你能拿到手里的东西才是最好的。

我们的出发点是,并不是业绩最好的基金就是你最好的选择,不同风格的基金适合不同的投资人,与你投资理念、风险偏好相匹配的基金经理才是最好的选择。

2021年绩优中生代三大特点

赚钱,是基金经理的“王道”。

刚刚过去的2021年,一批“中生代”基金经理(基金经理年限在3-7年之间)崛起,他们管理的基金表现非常出色,其中收益超过60%的基金有20只(A/C类分别计算),如果A/C类合并计算,有17只基金。它们由13位中生代基金经理管理。

具体来看:

肖肖:宝盈优势产业A100.52%;

韩广哲:金鹰民族新兴79.41%;

王睿:信诚新兴产业A76.70%;

神爱前:平安策略先锋74.98%、平安转型创新A74.62%、平安转型创新C73.25%;

蒋璆:华安动态灵活配置A73.64%、华安制造先锋A66.42%、华安创业板两年定开65.15%;

张堃:诺安优选回报68.09%;

张城源:华夏磐利一年定开A67.90%、华夏磐利一年定开C67.22%;

高兵:华商新兴活力66.91%、华商智能生活66.45%;

姚晨曦:中海能源策略66.48%;

丘栋荣:中庚小盘价值65.15%;

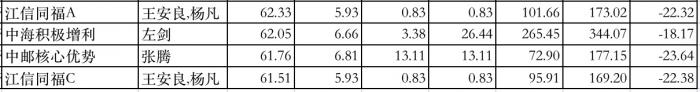

王安良:江信同福A62.33%、江信同福C61.51%;

左剑:中海积极增利62.05%;

张腾:中邮核心优势61.76%;

去年中生代基金TOP1是肖肖管理的宝盈优势产业,2021年收益翻倍,达到100.52%,它也是去年仅有的三只翻倍基之一。

肖肖的基金经理年限是5年,在管基金总规模83.77亿元,规模不算大。

宝盈优势产业A是肖肖管理的第一只基金,这只基金表现亮眼,不但去年收益翻倍,而且截至去年底,最近3年收益高达337.61%,最近5年收益325.63%。在全市场基金中,最近3年排名TOP55,最近5年排名TOP10。

值得一提的是,这只基金2021年极端行情下,最大回撤仅11.59%,对比一下,同期宁组合最大回撤30%,茅指数最大回撤26%。顶流明星基金经理张坤、刘彦春、萧楠的代表基金回撤在30%以上,葛兰、胡昕炜的代表基金回撤在27%。

除了9月-10月间有一小波回调,宝盈优势产业A2021年整体走势基本上是一条向上倾斜的直线,这种风格被称为“画线派”。

宝盈优势产业混合是一只偏成长风格的基金,规模只有27亿元。

宝盈优势产业混合之所以回撤较小,与它投资领域有关。

其投资于科技类股票,去年新能源领衔的科技股是最火的赛道,电力设备及新能源行业指数(中信)2021年涨幅超过50%。

此外,投资分散。2021年三季度末该基金最大重仓股奕瑞科技,占基金净值比仅为3.42%,所有十大重仓股占比都是三个点左右,合计占基金净值比为31.39%。2021年半年报显示,该基金共持有56只股票,属于比较分散的持股结构。这种分散持股使得一只股票的进出对市值的影响很小,一只股票的涨跌对基金净值的影响也比较小。因而回撤小。

去年收益超60%的中生代基金中,有3位中生代基金经理有两只以上的基金(A/C类合并计算)入围,分别为:平安基金的神爱前有2只(平安策略先锋74.98%、平安转型创新A74.62%);华安的蒋璆有3只(华安动态灵活配置A73.64%、华安制造先锋A66.42%、华安创业板两年定开65.15%);华商的高兵有2只(华商新兴活力66.91%、华商智能生活66.45%)。

上述基金大多2021年重仓了新能源和顺周期股,规模大多比较小,17只基金中(A/C类合并计算),三季度末只有7只基金的规模在10亿元以上,王睿管理的信诚新兴产业规模最高,达102亿元。另外,丘栋荣管理的中庚小盘价值规模59亿元,肖肖管理的宝盈优势产业规模27亿元,此外,姚晨曦的中海能源策略、张城源的华夏磐利一年定开、张腾的中邮核心优势、韩广哲的金鹰民族新兴的规模在10亿-16亿元之间。

而其余10只基金管理规模都低于10亿元。其中,王安良管理的江信同福基金是迷你基金,规模仅为0.83亿元,王安良目前仅管理这一只基金。

拉长到3年来看,上述2021年的绩优基金,有多只收益超过300%。

比如,截至去年底,近3年,神爱前管理的平安策略先锋的收益为413.12%,平安转型创新A类和C类的收益都超过360%;王睿,孙浩中管理的信诚新兴产业A的收益为409.16%;蒋璆管理的华安动态灵活配置A的收益为347.96%,华安制造先锋A为345.23%;左剑管理的中海积极增利收益为344.07%;肖肖,陈金伟管理的宝盈优势产业A的收益为337.61%。

有趣的是,上述20只绩优基金是由13位中生代基金经理管理,有12位的基金经理年限是在5-6年之间。这似乎意味着去年表现最好的中生代基金经理是最资深、经验最丰富的那一批人。

总结2021年排名靠前的中生代基金,有三个特点:一是重仓新能源和周期股;二是规模小,只有一只基金规模上百亿;三是基本上基金经理年限集中在5-6年,只有一只基金除外。

“中生代”新老势力大比拼

在基金界,正所谓,一年三倍者如过江之鲫,三年一倍者却寥寥无几。

A股一轮牛熊大概是5-7年的时间,对于同样的年化平均收益率,如果基金经理的从业时间足够长,是可以加分的,因为它说明基金经理扛得住牛熊市的考验。

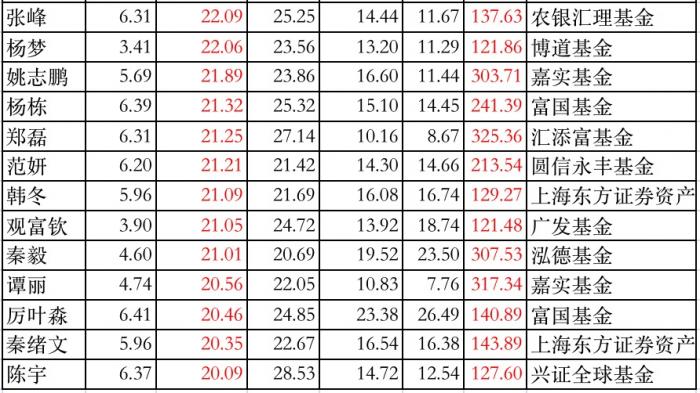

从中生代基金经理的中长期业绩来看,有55位管理规模百亿级的“中生代基金经理”的“几何平均年化收益”在20%以上,他们属于中长期业绩高手,即我们认为是“中长跑选手”。

其中包括一大批中生代中大家耳熟能详的明星基金经理,如葛兰、周应波、赵诣、冯明远、袁芳、何帅、杨瑨、谭东寒、乔迁、祁禾、焦巍、李化松、李文宾、任相栋、姚志鹏、谭丽等。

也包括一批中生代的新生势力,他们刚刚满3年基金经理年限。管理规模尚小,名声大多不显。但是在所有的中生代中,他们崛起势不可挡。

中生代“几何平均年化收益”TOP10中,有9位是3年经验的基金经理,仅有王鹏是刚过4年基金经理年限。

具体来看,中生代基金经理中,“几何平均年化收益”TOP10分别为:王斌60.08%、王元春48.25%、王阳46.16%、刘武41.23%、王明旭37.62%、王鹏37.57%、蒲世林37.32%、高楠36.21%、万建军35.33%、孟昊34.52%。

新生势力代表是华安基金的王斌,迄今王斌的基金经理年限为3.19年,“几何平均年化收益率”高达60.08%,遥遥领先于中生代基金经理第二名超10个点,更是超越基准几何平均年化收益率50个百分点。

为什么王斌表现突出?他是以什么投资风格胜出?

履历显示,王斌从美国伊利诺伊理工大学应届毕业进入华安基金,历任投资研究部研究员,基金投资部基金经理助理。

王斌管理的华安安信消费服务,2021年赚了38.64%,是所有消费基金中,赚的最多的。

值得一提的是,消费基金去年的表现普遍不好,比如张坤、刘彦春、萧楠、王宗合、胡昕炜等顶流明星基金经理重仓消费的基金,全部负收益。

但王斌却是难得的逆市取得高收益。是运气吗?

看看华安安信消费服务的表现:

2021年收益逆市取得38.64%,同类排名前3%;

2020年收益为88.91%, 同类排名前3%;

2019年收益为76.75%,同类排名前1%。

2018年10月底起,王斌接管华安安信消费服务,最开始的一年半是和另一位顶流饶晓鹏共管,2020年5月饶晓鹏离任,王斌开始单独管理该基金。

总体来看,这三年的华安安信消费服务业绩都非常出色。近3年同类排名前1%。

王斌是怎么做到的呢?

公开资料显示,王斌做研究员时看过汽车、家电和建筑等行业。其中,汽车和家电也是制造业,产业链比较长,有一定的周期属性。即王斌擅长于“消费”+“制造”。

王斌换手率非常高,目前能查到的最新数据是2021年上半年,华安安信消费服务A当时的持仓换手率是350.47%。

对照一下其他重仓消费的明星基金经理,2021年上半年,张坤的易方达蓝筹精的持仓换手率是60.01%,刘彦春的景顺长城鼎益的持仓换手率是59.44%,胡昕炜的汇添富消费行业的持仓换手率是50.05%,王宗合的鹏华消费优选的持仓换手率是34.40%,萧楠的易方达消费行业的持仓换手率是21.44%。

去年上半年,王斌的持仓换手率是张坤、刘彦春、胡昕炜的5-6倍,是王宗合、萧楠的10多倍。

从重仓股来看,王斌的华安安信消费服务的消费股包括:普洛药业、中国中免、贵州茅台、赛轮轮胎、福田汽车、钱江摩托。

十大重仓股中,有6只拿了3个季度以上,但部分作波段,有的个股底仓换了不止一遍。

热门消费股中,王斌只有2只龙头股——贵州茅台和中国中免,其他8只个股大多是一些二三线的消费股。

具体来看,包括医药行业的普洛药业和浙江医药;汽车行业的赛轮轮胎、福田汽车和钱江摩托;家电行业的亿田智能;航天军工业的中国国航、中兵红箭。

这10大重仓股中,2021年仅两只下跌——中国中免、钱江摩托。而另外8只重仓股上涨,其中,赛轮轮胎、中兵红箭全年大涨皆超过170%

总的来说,2021年,华安安信消费服务的十大重仓股普涨,而且作为一位“非典型”的消费基金经理,王斌交是一位易型选手,同时也做波段,这大幅降低了该基金的回撤。

2021年,华安安信消费服务的回撤为10.51%。而与之对照,同期,张坤的易方达蓝筹精、刘彦春的景顺长城鼎益、萧楠的易方达消费行业的回撤都超过30%。

除了以王斌为代表的中生代新势力崛起,中生代中一批明星基金经理年限在4-6年,他们好成绩时间相对更长,普遍规模和影响力也相对更大。基金经理从业时间长,是加分的,比如连续5年好成绩要比连续3年要难得多。

其中的代表包括中欧基金的“医药女神”葛兰,基金经理年限6.5年,几何平均年化收益率24.95%,目前管理规模970亿元;

工银瑞信基金的袁芳,基金经理年限6.02年,几何平均年化收益率22.74%,目前管理规模385亿元;

汇添富基金的杨瑨,基金经理年限4.95年,几何平均年化收益率23.12%,目前管理规模378亿元;

农银汇理基金的赵诣,基金经理年限4.80年,几何平均年化收益率29.23%,目前管理规模378亿元;

信达澳银基金的冯明远,基金经理年限5.22年,几何平均年化收益率31.32%,目前管理规模368亿元……

画线派基金

中生代基金经理中,还有一类名为“画线派”,他们的业绩少有大起大落。

“画线派”的基金广受好评,就是说净值曲线像拿笔画出来的一样丝滑。比如下面这几只基金:

工银瑞信物流产业(张宇帆):2021年最大回撤-7.20%,近1年收益37.88%,近3年收益264.97%,近5年收益278.91%;

工银瑞信战略转型主题A(杜洋):2021年最大回撤-9.75%,近1年收益27.46%,近3年收益306.43%,近5年收益296.96%;

交银先进制造(刘鹏):2021年最大回撤-9.89%,近1年收益37.48%,近3年收益286.24%,近5年收益257.08%;

华安安信消费服务A(王斌):2021年最大回撤-10.51%,近1年收益38.64%,近3年收益362.91%,近5年收益288.93%;

宝盈优势产业A(肖肖,陈金伟):2021年最大回撤-11.59%,近1年收益100.52%,近3年收益337.61%,近5年收益325.63%;

易方达瑞程A(林森):2021年最大回撤-13.07%,近1年收益27.74%,近3年收益352.62%,近5年收益302.35%;

信达澳银新能源产业(冯明远):2021年最大回撤-15.48%,近1年收益45.37%,近3年收益351.14%,近5年收益427.28%;

富国价值优势(孙彬):2021年最大回撤-15.68%,近1年收益27.23%,近3年收益306.24%,近5年收益278.01%;

上述这些基金去年的最大回撤在16%以内,它们未必是涨得最猛,收益最好的基金,但中长期业绩都表现不错,2021年的收益在27%-100%之间,最近3年的收益在265%-362%之间,最近5年的收益在278%-427%之间。

良好的回撤控制让基民的持有体验比较舒服,舒服的持有体验才能拿得住,也才能赚到长期的钱。

这一类基金,往往规模相对较小,持仓集中度相对较低, 持仓风格上更加注重均衡,基金经理调整起来更为灵活。收益稳,中长期收益积累厚,是“画线派”选手的特点。

选基金四维度

以上我们总结了中生代绩优基金经理的最近1年、最近3年,最近5年的业绩和投资风格,站在2022年的新起点,总结2021年的经验教育,投资人该如何选择基金?

我们的结论是:建议投资者优选基金,配置适合自己投资风格和投资偏好的基金,同时投资人也可以适度配置不同风格的绩优基金,建构适合自己的基金投资组合。

前海开源基金首席经济学家杨德龙建议,“投资人要根据自己的风险偏好来选择合适的基金,很多投资人第一看重的是业绩,但不能看短期业绩,比如不能只看某一年的业绩,要看长期业绩。此外,在投资的时候要区分出哪些是赛道基金,是不是因为赛道好所以涨得好,要看基金经理的投资能力。”

杨德龙建议从四个维度选基:

第一个维度,看基金过往的业绩,但看基金业绩,不能光看一年,一定要看过去两年、三年甚至更长时间,这样才能够剔除掉因为赌对了赛道而获得好收益的这些基金。

第二个维度,看业绩的波动性和回撤。如果一个基金净值增长比较平稳,业绩稳步上扬,这样的基金,你买了能睡得着觉,无论什么时点买都不会亏钱。

第三个维度,就是看基金经理的稳定性,如果基金经理换了,你就要考虑要不要换掉这个基金。

第四个维度,看基金的规模。很多人都喜欢爆款基金,但是规模大了,不好操作。规模太小,可能被强制清盘。多大规模的基金业绩会比较好呢?一般是不低于5亿,不高于50亿的范围。银河基金研究中心曾经测算过,最合适的基金规模是20亿左右,20亿比较好做业绩的。

格上旗下金樟投资研究员岳坤中建议,选择投资时间长、业绩持续稳定、管理规模适中、言行一致的基金经理。

“具体来看就是至少经历过一轮牛熊,分年度业绩持续保持在前四分位数水平,基金波动性小于指数,管理规模适中且基金经理公开言论与持仓情况一致,值得信赖的基金经理。对于一些没有择时和择行业能力的非专业投资者来说,灵活配置型的基金会更好一些。”岳坤中说,

(作者:庞华玮 编辑:李新江)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。