摘要:

2018年以来城投作为融资方及担保方的违约非标产品呈现出什么特征?

2018年以来,由城投融资的非标产品违约共有140个,由城投担保的非标产品违约共有61个,这两类呈现出相似的特征:(1)主要分布在省内经济财政实力较弱或债务率较高的区域;(2)违约非标产品的相关城投主体行政层级低;(3)城投不管是作为融资方还是担保方,大部分未履行兑付或代偿责任,债权人往往提出诉讼追偿,结果多被法院判决强制执行。

2021年以来城投非标产品的违约有哪些新的变化?

2021年以来,城投作为融资方的违约非标产品有33只,作为担保方的违约非标产品有18只,相较之前有相同特征也有变化:(1)2021年以来非标逾期事件共计33起,涉及城投平台30余家(以非发债平台居多),整体高于去年同期,时间上主要集中在2021年下半年;(2)受融资环境收紧影响,新增首次违约主体增多;(3)从主体近三年财务指标来看,多数主体的债务规模及资产负债率是呈下降趋势,但账上预留资金对短期债务的覆盖程度越来越低,资金短期周转愈发困难;(4)违约平台对外担保规模也整体增加,地区互保风险加大。

违约或者逾期,以及担保方未履行担保责任,这类行为结果对于市场发行和交易有显著的负面影响。

对于城投非标逾期较多的区域,此前存在“有保有舍”的做法,为确保公开债务按期兑付而“牺牲”非标,担保方亦不履行代偿责任。但实际结果弱地区及担保方可能进一步承压,相关区域主体市场认可度降低,增信能力变弱,影响一二级市场的发行与交易,亦对标债的偿还形成负面影响。

当前城投监管政策总体趋严,非标违约风险会增大融资方压力与担保方的代偿风险,后续仍需高度关注非标违约的信息并跟踪处置进展,重点关注涉及相关城投企业“担而不保”的风险。

在城投债务管控与防风险的政策背景下,2018年以来非标违约事件频发,城投在此类事件中,是融资方或是担保方,均引起了市场的广泛关注。

城投作为融资方的非标产品历史上发生过哪些信用事件?城投作为担保方的非标产品历史上发生过哪些信用事件?2021年以来城投非标产品的违约有哪些新的变化?违约后担保方城投是否履行担保责任?怎么看?

如何看待城投非标违约?

1.1. 城投非标产品历史上发生过哪些信用事件?

2018年以来城投非标违约事件频发,可统计的城投非标产品违约共有140个。

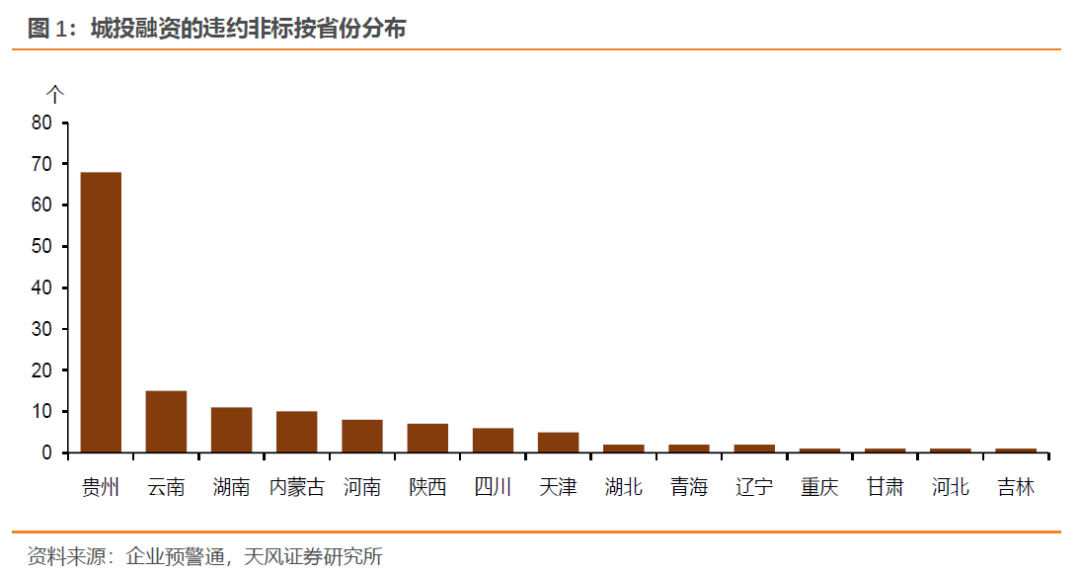

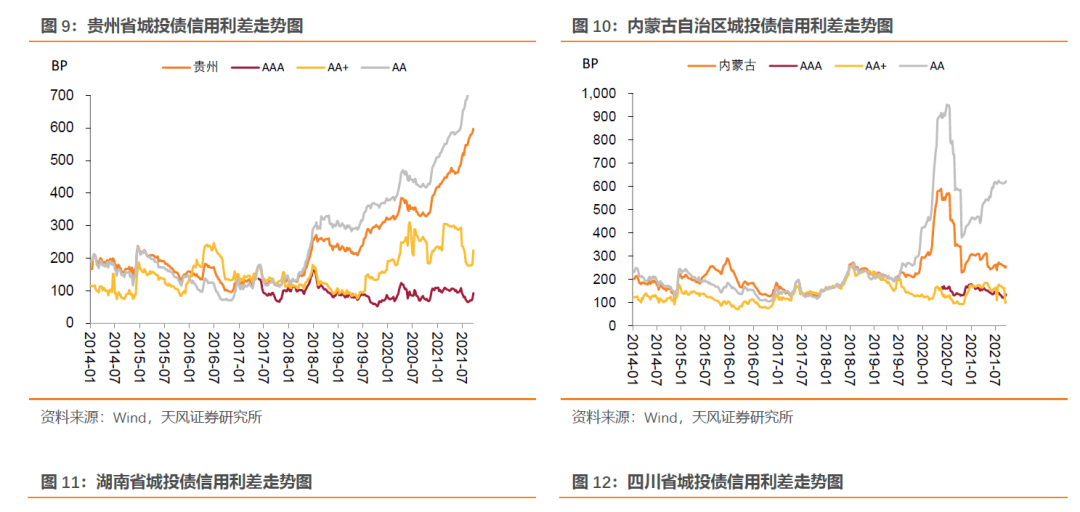

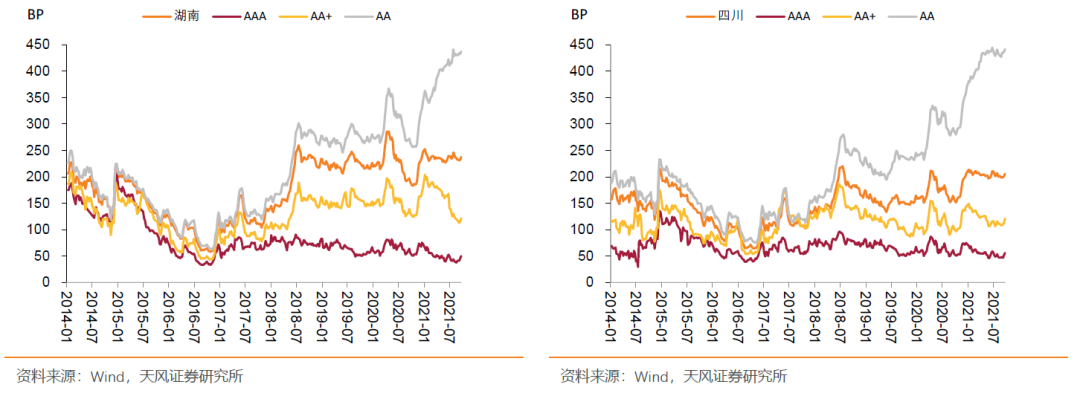

从区域分布来看:主要集中在经济财政实力较弱或债务率较高的区域,例如贵州省、云南省、湖南省、内蒙古自治区等,其中贵州省内城投发行的非标产品违约有68个,占比高达49%;云南、湖南、内蒙古则分别有15、11、10个。

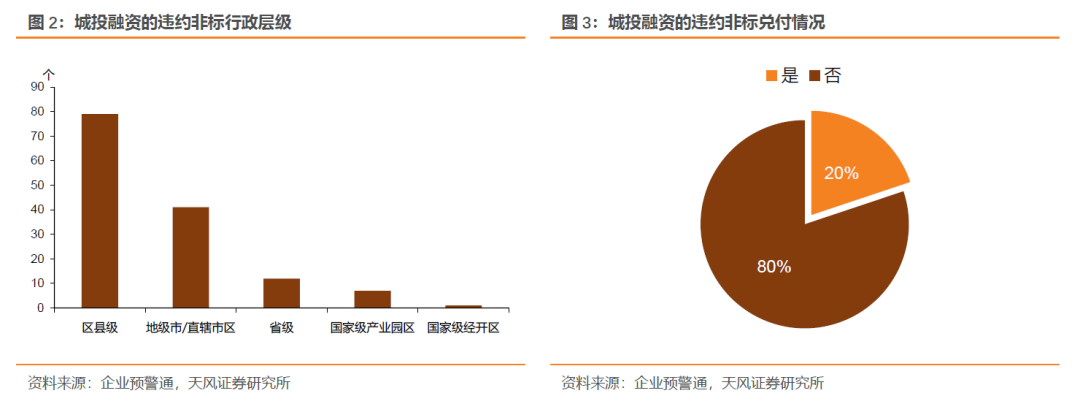

从行政层级来看:以区县级为主,有79家,占比达到56%。

从兑付情况来看:80%的非标产品违约后融资方仍未兑付或部分兑付。

从融资方是否发债来看:53%的非标违约城投主体是发债主体,有存续债券。

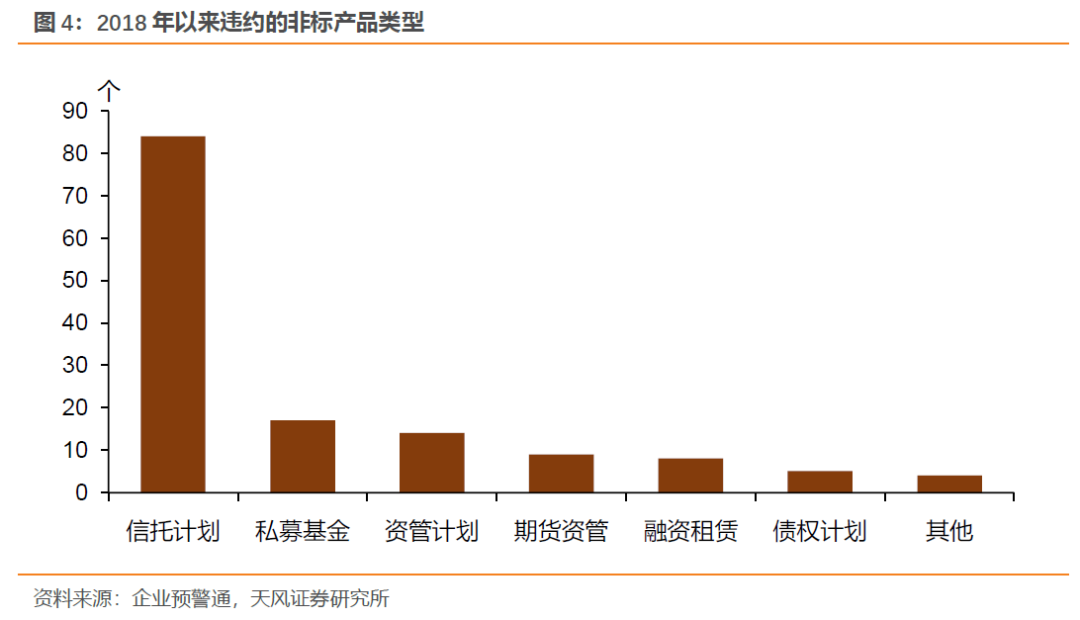

从产品类型来看:违约的非标产品多为信托计划。具体来看,涉及信托计划违约的有84起,占比高达60%。主要原因是2017年以来信托监管政策趋严,尤其是政信类信托产品受财政部50号文《关于进一步规范地方政府举债融资行为的通知》[1] 影响,地方政府以担保函、承诺函等形式向融资机构提供担保被禁止,部分之前通过地方政府担保或者出具承诺函发行的信托产品到期无法续滚,进而导致非标违约事件的发生。

[1]财政部《关于进一步规范地方政府举债融资行为的通知》http://www.gov.cn/xinwen/2017-05/03/content_5190675.htm

1.2. 城投担保的非标产品历史上发生过哪些信用事件?

非标违约事件中,城投除了作为融资方,亦是担保方,城投担保的非标产品违约会对担保方造成一定的冲击,亦引起市场的关注。

2018年以来,由城投担保的非标产品违约共有61个。

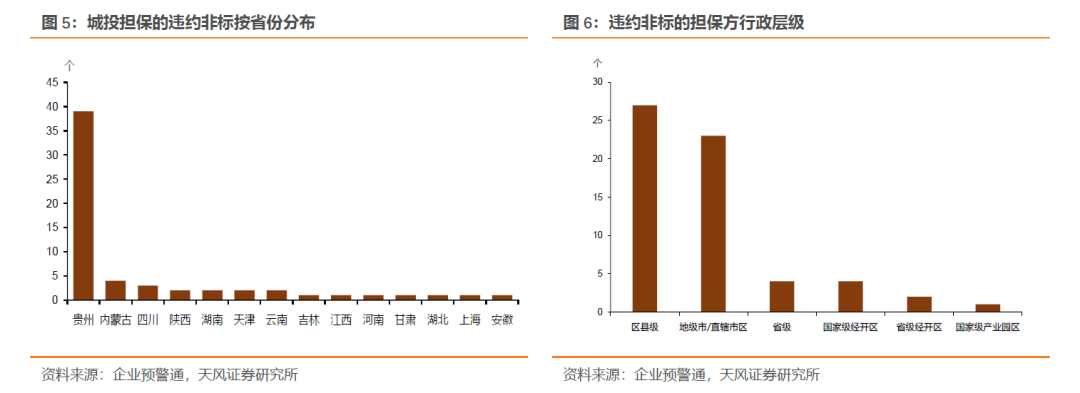

从区域分布来看:城投担保的违约非标产品主要集中在省内经济财政实力较弱的区域(如内蒙古阿拉善盟、贵州省黔东南州)或债务率较高的区域(如贵州省遵义市、内蒙古通辽市)。其中贵州省内城投担保的违约非标产品有39只,占比高达64%。

从融资方性质来看:城投作为担保方的非标产品违约事件中,大部分融资方亦是城投公司,仅有18%的融资方是当地民营企业,大多与担保方业务相关联,多处于综合、贸易、通讯等行业。

从担保方的行政层级来看:主要集中在区县级平台和地级市平台,合计占比89%。

从代偿情况来看:担保方城投公司多对非标产品提供无条件不可撤销连带责任,目的是为了在地方政府财政支持有限的背景下互帮互助,降低融资成本,畅通融资渠道,但均未在融资方无法兑付后履行代偿责任。

从处置结果来看:非标违约处置以展期为主,但大多展期后仍未能按时兑付,构成再次违约。

1.3. 2021年以来城投非标产品的违约有哪些新的变化?

2021年以来,城投作为融资方的违约非标产品有33只,占同期所有非标信用事件的4.2%。城投作为担保方的违约非标产品有18只,相较之前有相同特征也有变化。

具体来看新的变化:

(1) 2021年以来非标逾期事件共计33起,涉及城投平台30余家(以非发债平台居多),整体高于去年同期(2020年共发生28起城投非标违约事件),时间上主要集中在2021年下半年;

(2) 受资管新规出台及融资环境收紧影响,首次违约主体增多,但涉及发债主体减少;

(3) 从主体近三年财务指标来看,多数主体的债务规模及资产负债率是呈下降趋势,但这些平台的货币资金整体亦下降,账上预留资金对短期债务的覆盖程度越来越低,资金短期周转愈发困难,流动性压力较大;

(4) 违约平台的对外担保规模也整体增加,地区互保风险加大,部分非标逾期事件便是其第一大股东作为担保方。

1.4. 出现逾期或者违约会有哪些影响?

违约或者逾期,以及担保方未履行担保责任,这对相关城投主体有什么影响?

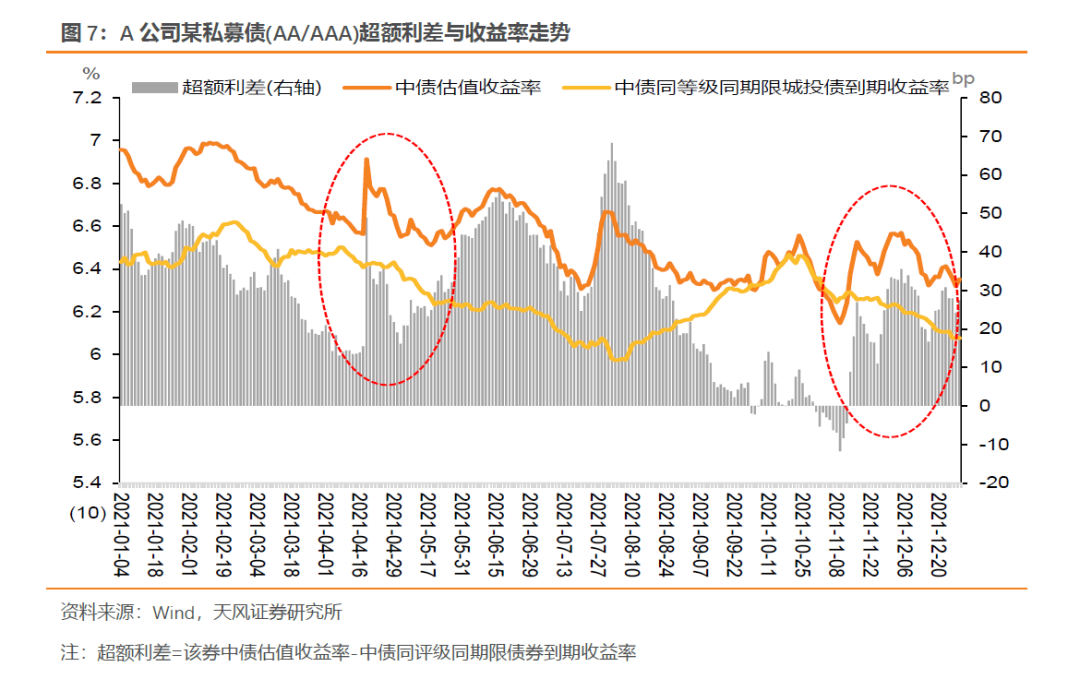

我们以2021年,A公司的非标违约事件为例,来看其对相关城投主体的影响。

A公司非标违约事件:

事件:2021年3月,A公司旗下一款非标产品被曝展期,担保方未履行代偿责任。融资人为A公司,资金用途为某省重点项目。B公司为其承担不可撤销无限连带责任担保。同时,A公司将其持有的4.21亿元应收账款作质押担保。

2021年12月,据某市人民政府官网披露信息,A公司还有另一款非标产品债权计划发生逾期4个月,部分本息尚未兑付。

影响:从二级市场来看,

(1)以融资方A公司发行的某私募债券为例,比较该券估值与中债同评级同期限债券到期收益率。我们发现其超额利差及到期收益率变化与非标违约事件有关。

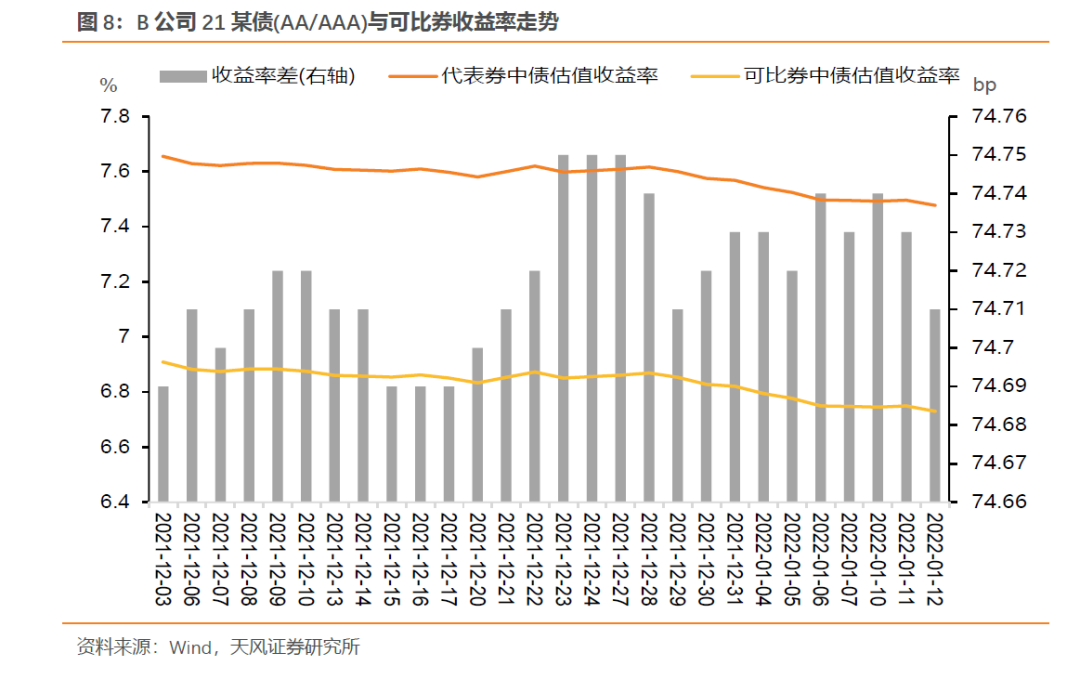

(2)以担保方B公司发行的21某债01为例,比较该券与同区域同期限同评级的21某专项债01,从中债估值收益率来看,B公司发行的债券收益率高出可比券75bp左右,或与其涉及担保非标违约事件有一定关系。

可以看出,非标违约包括涉及担保,对市场发行及交易有显著负面影响。

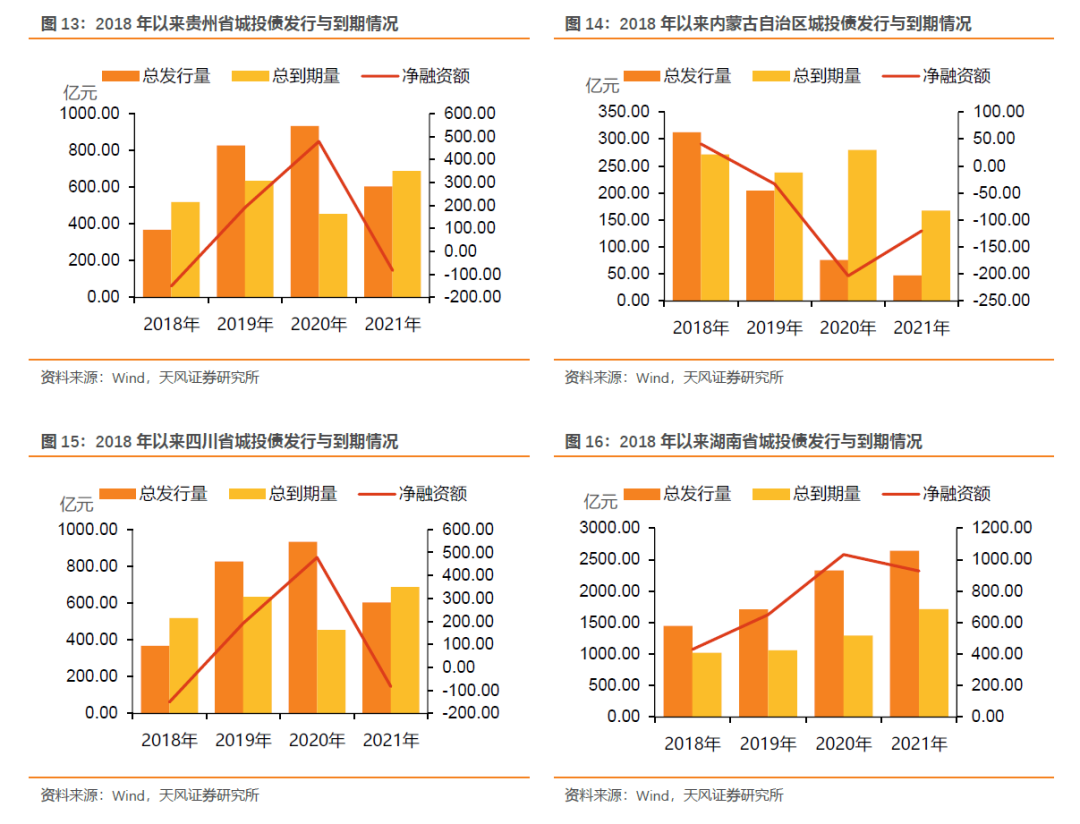

城投非标违约主要集中在贵州省、内蒙古自治区、湖南省、四川省等地区,经济实力整体较弱,债务率较高,且财政自给率偏低。从四个省份整体城投债信用利差走势来看,2018年以来各级城投债信用利差持续走阔。

从区域净融资额来看:2018年以来,非标违约事件亦影响了市场信心和债市情绪,影响一级市场的发行情况,部分省份净融资额为负。

对于城投非标逾期较多的区域,此前存在“有保有舍”的做法,为确保公开债务按期兑付而“牺牲”非标,担保方亦不履行代偿责任。但实际结果弱地区及担保方可能进一步承压,相关区域主体市场认可度降低,增信能力变弱,影响一二级市场的发行与交易,亦对标债的偿还形成负面影响。

当前城投监管政策总体趋严,非标违约风险会增大融资方压力与担保方的代偿风险,后续仍需高度关注非标违约的信息并跟踪处置进展,重点关注涉及相关城投企业“担而不保”的风险。

小结

2018年以来城投作为融资方及担保方的违约非标产品呈现出什么特征?

2018年以来,由城投融资的非标产品违约共有140个,由城投担保的非标产品违约共有61个,这两类呈现出相似的特征:(1)主要分布在省内经济财政实力较弱或债务率较高的区域;(2)违约非标产品的相关城投主体行政层级低;(3)城投不管是作为融资方还是担保方,大部分未履行兑付或代偿责任,债权人往往提出诉讼追偿,结果多被法院判决强制执行。

2021年以来城投非标产品的违约有哪些新的变化?

2021年以来,城投作为融资方的违约非标产品有33只,作为担保方的违约非标产品有18只,相较之前有相同特征也有变化:(1)2021年以来非标逾期事件共计33起,涉及城投平台30余家(以非发债平台居多),整体高于去年同期,时间上主要集中在2021年下半年;(2)受融资环境收紧影响,新增首次违约主体增多;(3)从主体近三年财务指标来看,多数主体的债务规模及资产负债率是呈下降趋势,但账上预留资金对短期债务的覆盖程度越来越低,资金短期周转愈发困难;(4)违约平台对外担保规模也整体增加,地区互保风险加大。

违约或者逾期,以及担保方未履行担保责任,这类行为结果对于市场发行和交易有显著的负面影响。

对于城投非标逾期较多的区域,此前存在“有保有舍”的做法,为确保公开债务按期兑付而“牺牲”非标,担保方亦不履行代偿责任。但实际结果弱地区及担保方可能进一步承压,相关区域主体市场认可度降低,增信能力变弱,影响一二级市场的发行与交易,亦对标债的偿还形成负面影响。

当前城投监管政策总体趋严,非标违约风险会增大融资方压力与担保方的代偿风险,后续仍需高度关注非标违约的信息并跟踪处置进展,重点关注涉及相关城投企业“担而不保”的风险。

风险提示

风险提示:宏观经济、地方政府债务压力、城投信用风险事件超预期

(作者:固收彬法 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。