南方财经全媒体 资讯通研究员崔海花 综合报道 2021年以来,二级市场整体表现较差。截止2022年1月28日,沪深300跌近8%。汽车板块也持续回调。新能源汽车板块看,由于原材料价格上涨叠加年底新能源年度周期结束,近期估值较高的新能源板块降幅较明显。

2021年4季度,随着全球芯片供应短缺改善,叠加下游需求进入春节前旺季,整车厂商产销环比提升,带动板块景气修复。

汽车:芯片供应有所缓解,产量增幅明显

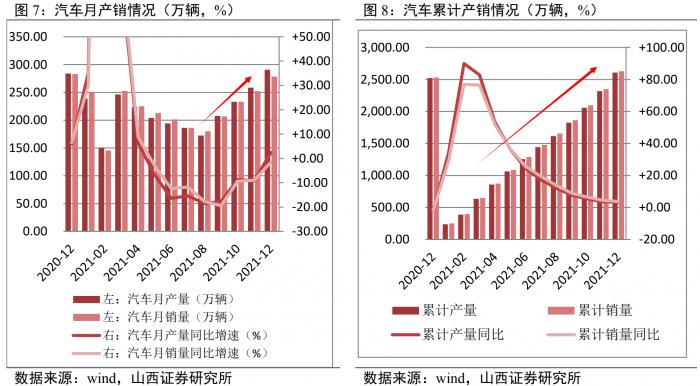

从产销情况来看:2021年12月,汽车产销量分别为290.72万辆、278.59万辆,环比分别+12.48%、+10.48%,同比分别+2.35%、-1.60%,月产量同比较上月+11.57%,月销量同比较上月+7.36%。

全年汽车累计产销量分别为2608.20万辆、2,627.50万辆,同比分别+3.40%、+3.81%。

山西证券:短期来看:芯片供应有所好转,汽车消费逐步恢复,产销同比基本回正,环比持续回升。但由于大宗商品价格高位运行叠加过节物流成本较高,企业生产成本较大,汽车行业整体盈利状况一般。

长期来看:一方面,汽车行业增长空间仍存,但国内汽车市场由增量市场向存量市场转化,国内产销 趋向于小幅增长。另一方面,汽车行业整体向智能化、网联化、电动化、共享化转型的长期趋势不变,新兴产业崛起有望带动行业空间提升。

汽车板块公募基金持仓环比上升

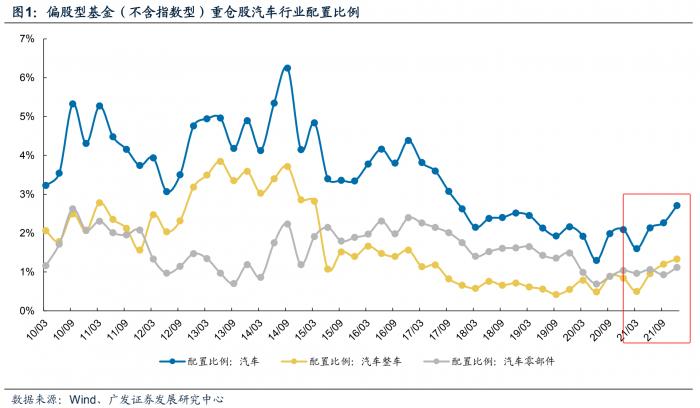

根据Wind统计,2021年4季度末汽车行业公募基金配置比例为2.71%,环比上升0.44个百分点,但仍处于低配状态。汽车行业公募基金配置比例的高点为2014年3季度末的6.3%,此后大体上处于下滑趋势(尤其是整车板块),2015年3季度末至16年年底配置比例由3.3%上升至4.4%,主要与上一轮购置税优惠刺激政策有关。

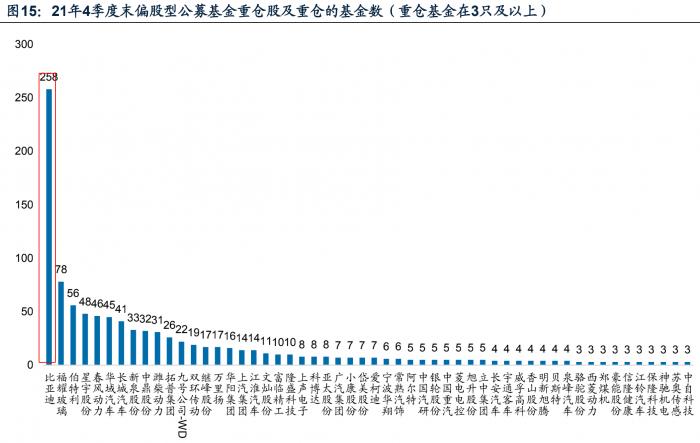

从基金重仓股持股总市值来看,2021年4季度末公募基金重仓股持股总市值前三的汽车行业个股(持股总市值/亿元)看,比亚迪、福耀玻璃、小康股份位居前三。

从偏股型公募基金重仓股数量来看,2021年4季度末,偏股型公募基金重仓数量前10的汽车行业个股(及重仓基金数)分别为:比亚迪(258)、福耀玻璃(78)、伯特利(56)、星宇股份(48)、春风动力(46)、华域汽车(45)、长城汽车(41)、新泉股份(33)、中鼎股份(32)、潍柴动力(31)。

中国品牌市占率和价格中枢提升显著

驱动技术路径的变迁对中国品牌份额拉动显著。根据中机中心,中国品牌2021年12月乘用车市占率为45.7%,同比增长6.2%;剔除新能源后中国品牌市占率为36.9%,同比增长1.3%。新能源拉动中国品牌市占率提升8.8%,其中纯电动拉动提升7.0%。

从累计销量来看,中国品牌2021年全年终端累计销量剔除新能源后,中国品牌市占率为36.1%。2021年新能源拉动中国品牌市占率提升6.2%,拉动力度同比提升3.8%。中国品牌市占率显著提升,向上趋势明显,新能源对中国品牌拉动效应显著。

广发证券认为混动化、电动化是政策约束和兼顾市场消费需求下的最优解,驱动技术路径的选择对中国品牌市占率的拉动效应有望进一步提升。

配置策略

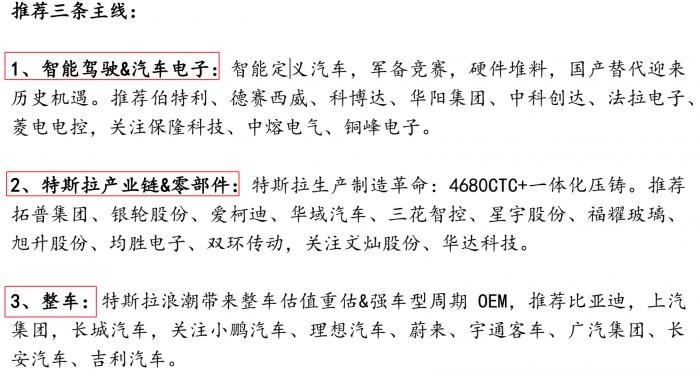

国海证券推荐关注汽车板块智能驾驶&汽车电子、特斯拉产业链&零部件、整车三条主线相关投资机会。

山西证券:认为2022年,汽车板块投资应该遵循以下主线:

一是具有优质品牌、布局优质赛道的整车龙头。

二是聚焦新能源汽车及汽车智能化,重点关注核心零部件与电池产业链。

比亚迪(002594.SZ):新能源赛道坡长雪厚,公司深度布局产业

①新能源产业链从上游原材料到中游零部件再到下游整车,形成完整闭环,产业链协同效应显著;

②得益于5G发展以及北美大客户的开拓,公司的手机业务将保持稳健发展;

③公司二次充电电池业务,受益于消费电子复苏,此外刀片电池的外供,将形成第二增长曲线。

上汽集团(600104.SH)今天芯片短缺持续恢复,自主全年表现领先

①整体产批继续上行,自主品牌全年涨幅表现较好;

②自主高端智能车量产上市将开启自主品牌市值重估通道,合资公司利润底部即将迎来边际修复。

拓普集团(601689 .SH),底盘轻量化和汽车热管理系统龙头供应商

①战略绑定特斯拉和造车新势力,进军全球供应体;

②产品端:“2+3”产业战略,电动智能全面布局。

中鼎股份(000887.SZ)汽车减振、密封、冷却和空悬系统龙头企业,

①积极配套新能源车平台,三大业务齐头并进;

②加快国产化建设,抢占空悬市场;

③把握汽车轻量化契机,加大研发生产投入。

福耀玻璃(600660.SH)全球汽车玻璃标杆企业

①汽车玻璃市占率抬升+铝饰条业务延伸可期,毛利率有望稳中有升;

②结构改善加品类扩张,价值量不断提升,智能电动化成为下一轮上涨的催化剂。

(报告来源:广发证券、华西证券、山西证券、国海证券;本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

(作者:崔海花 编辑:元劳谦)