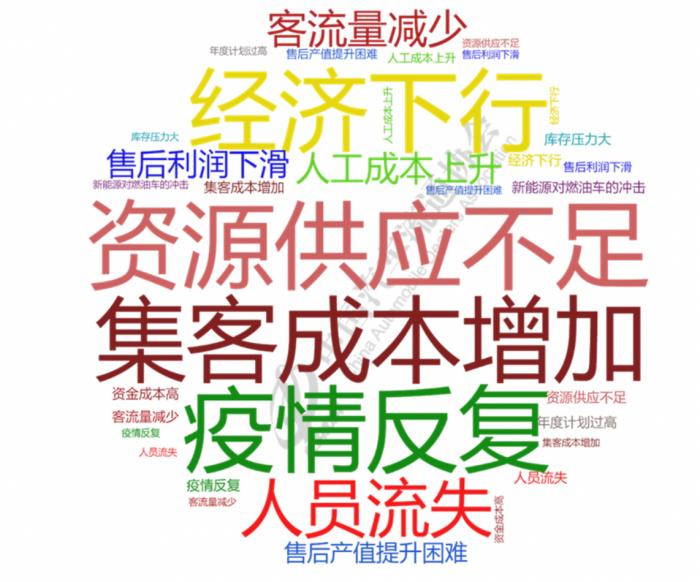

2021年全年经销商对主机厂满意度、销量目标完成情况以及盈利面都有显著提升;不过,经销商也面临着人员流失、客流量减少、芯片短缺导致资源供应不足,售后利润下滑等风险。

21世纪经济报道记者杜巧梅 北京报道 2月10日,中国汽车流通协会发布2021年全国汽车经销商生存状况调查报告,对汽车经销商全年的经营情况进行了调查和总结。

总体来看,2021年全年经销商对主机厂满意度、销量目标完成情况以及盈利面都有显著提升;不过,经销商也面临着人员流失、客流量减少、芯片短缺导致资源供应不足,售后利润下滑等风险。

“大量人员流失到其他行业,流失到了新势力,这也使得人员成本不断提升;今年上半年,预计还会受到芯片短缺导致的供给不充分、供给短缺的问题,一些优质的资源不能满足销售需求,这也是经销商面临的挑战。另外提到比较多的是集客的质量和线索的量不足,这也是经销商面临比较大的压力。”中国汽车流通协会副秘书长郎学红表示。

此外,随着汽车行业电动化趋势的来临以及主机厂对渠道模式的创新和变革,传统授权经销商也面临着新的选择。

近三成经销商完成年度销量目标

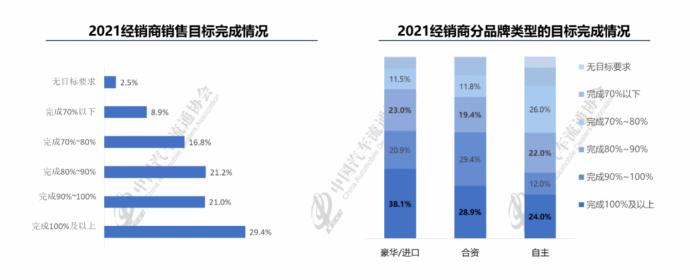

报告显示,尽管受到疫情反复、芯片短缺等不确定性因素的影响,仍有七成经销商完成了全年任务指标的80%以上;完成全年销量目标的经销商占比为29.4%。

其中,豪华/进口品牌经销商年度目标完成情况较好,有近四成经销商完成全年销售目标;合资品牌中,也有近三成经销商完成全年销售目标。

不过,调查发现,经销商新车销售价格倒挂情况仍然存在,但明显好于2020年。未出现价格倒挂的经销商占比上升2.9个百分点至29.4%。

“2021年新车的销售结束了2018年以来持续的下跌,恢复了正增长,乘用车的销量同比增长,经销商总体销售规模有所增加。”郎学红表示,“价格倒挂的情况明显好转,主要是芯片短缺导致的新车供给不足,客观上帮助经销商消化了库存,尤其是在三季度,因此整体优惠幅度、价格折让就有一个明显的收窄。”

此外,多数经销商对于2022年的市场持乐观态度,有90%的经销商认为2022年还会保持同比正增长,其中有四成的经销商甚至认为能够达到10%以上的增长;只有10%的经销商认为2022年销量会有所下滑。

经销商盈利面大幅上升

由于芯片短缺导致供给不足,有利于经销商消化库存、让利幅度收窄。从盈利情况上看,2021年经销商盈利面上升至53.8%,亏损面下降至17.5%。

值得关注的是,2021年上半年,盈利的经销商占比仅为33.6%。

其中,豪华/进口品牌整体盈利情况较好,近八成的经销商实现盈利,合资品牌及自主品牌的盈利经销商占比在50%以下。

“豪华品牌中,奔驰、宝马、奥迪、保时捷等品牌盈利情况都是非常好的。10个豪华品牌的经销商中就有8个是盈利的,只有个别是持平或者亏损;合资品牌中,德系、日系盈利面相对较好,美系、韩系、法系盈利面比较低;自主品牌中,吉利、长安,比亚迪等品牌经销商也有非常好的盈利表现。”郎学红指出。

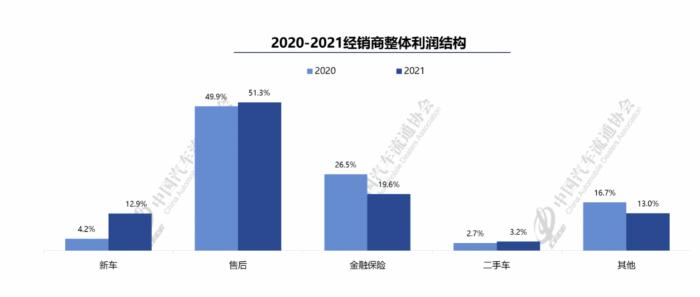

在经销商利润结构中,新车销售利润占比提升明显。尽管疫情反复、经济下行等因素影响着消费市场,但汽车产品受芯片短缺导致的“供不应求”使得终端优惠幅度收窄,经销商新车销售利润提升,由2020年的1.3%升至1.5%。

不过,在919保险费改后,经销商的保险佣金收入显著下降,再加上保险公司政策收紧,保险业务盈利能力下降,经销商金融保险业务利润占比明显下降。

值得一提的是,二手车毛利率大幅提升3.4个百分点至8.5%,在二手车市场利好政策推动下,经销商集团积极布局二手车业务初见成效。

“2021年二手车业务成为经销商新的利润增长点,虽然经销商开始尝试二手车经销业务,但是目前还有一些配套的政策没有到位。”郎学红指出,“政策层面,‘国五’以上排放标准的二手车尚未在全国流通,北京等一线城市只能迁入‘国六B’,严重的制约了二手车的流通;同时,经销商呼吁跨省通办的政策基础上,进一步简化异地验车的流程,推进全国范围的跨省通办,并尽快确定二手车商品属性,加快二手车流通速度;此外,二手车还面临投保难的问题尚未解决。”

销售渠道“进退交锋”

纵观2021年,局部疫情反复、芯片短缺导致车辆供应不及时等多重因素,打乱了销售节奏,增加了经销商应对市场变化的难度。同时,获客成本的居高不下、客流量减少是经销商的核心痛点。

而随着新能源市场的快速发展,新势力品牌顺势崛起,尤其是2021年新能源乘用车销量的大幅增长,给燃油车经销商群体造成很大的冲击,同时也带来了对渠道模式的争论。

“经销商很难参与直营模式,但对于授权模式和代理模式,经销商也有不同的担忧。”郎学红指出,对于投资新店,经销商更倾向于授权模式,主要因为对授权经营模式更加熟悉,且自主性更强,可自主开展相关业务。而对于代理模式,投资人的投入相应降低,不用承担库存,经营风险也响应降低,但用户维系和对渠道的控制也会降低。

当然,对于两种模式,经销商也存在不同程度的担忧。

对于授权模式,2018年以来新车销量连续三年下滑导致厂家压库存,经销商的融资成本很高,财务费用居高不下,侵蚀了经销商的利润;同时,由于价格战激烈,价格倒挂也使得经销商的盈利受到影响。

而代理制则存较大的不确定性,受到厂家的管控比较严,经销商自主发挥的空间比较小;另外只有佣金部分入账导致收入规模大幅度下降,不易做大,衍生业务更难开展。

“经销商未来的投资意向比较谨慎。豪华品牌中,有新建扩张意向的经销商集中在BBA和雷克萨斯;合资品牌主要集中在日系以及推出ID.系列纯电产品的大众品牌;自主品牌中则集中在长城、长安、吉利、比亚迪等龙头企业;新势力中,经销商普遍看好小鹏。”郎学红最后表示。

(作者:杜巧梅 编辑:张若思)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。