21世纪经济报道记者黄桂煊广州报道:从收益表现看,截至2月24日,理财公司目前发行的15款权益类公募产品中,近3月平均净值增长率为-5.82%,近3月平均年化波动率为12.18%,近3月最大回撤率为8...

理财公司权益类公募产品近3月业绩表现(截至2月24日)

本文榜单排名来自理财通Ai全自动化实时排名,如您对数据有疑问,请在文末扫码添加助理微信,进一步核实。

在本期理财公司权益类公募产品业绩表现在中,前10光大理财、信银理财、华夏理财和宁银理财分别上榜2只产品,贝莱德建信理财和招银理财分别上榜1只产品。

与2月11日《机警理财日报》发布的“权益类”同一期限维度榜单对比(权益理财收益大幅下滑 “阳光红300”逆势第一 贝莱德建信持162只个股丨机警理财日报(2月11日)),排名有所调整。上期上榜的招银理财两款产品跌出前10,光大理财“阳光红基础设施公募REITs优选1号”和信银理财“睿赢精选权益周开”取而代之。

具体来看,本期上榜的10款产品仅有4款录得正收益。排名第一的“阳光红基础设施公募REITs优选1号”近3月净值增长率达12.81%,而近3月最大回撤率仅为0.45%,在权益类公募产品中表现突出。不过,该款产品成立时间不久,业绩表现还有待持续观察,且随着公募REITs大幅上涨,价格存在均值回归的风险,同时分红收益会被稀释,净现金流分派率也会降低。

近3月净值平均下跌5.82% 权益类理财春节后收益持续下行

据南财理财通数据,目前理财公司存续的权益类公募产品共有18只。其中,光大理财有5只,产品数量最多;招银理财次之,有4只;宁银理财有3只;信银理财、华夏理财和贝莱德建信理财各有2只。截至2月24日,存续期限在3个月以上的有15只。

从收益表现看,截至2月24日,15款权益类公募产品近3月平均净值增长率为-5.82%,近3月平均年化波动率为12.18%,近3月最大回撤率为8.76%。

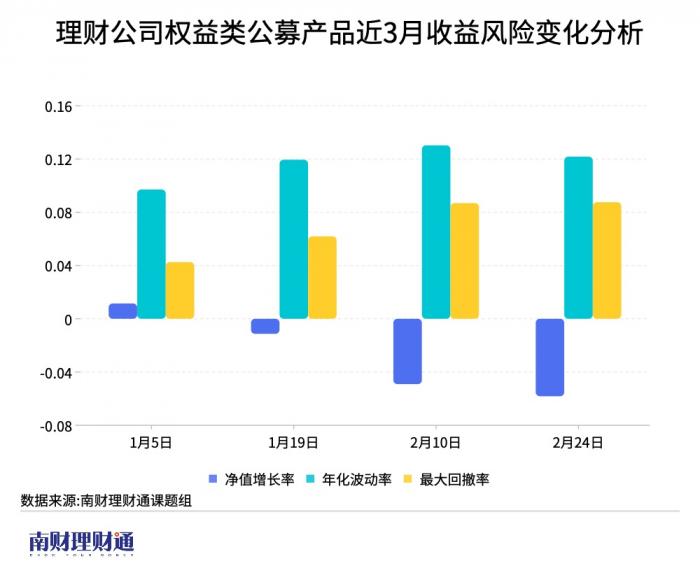

整体来看,受A股市场波动影响,权益类公募产品年后至今收益率呈现下行趋势。南财理财通数据显示,截至1月5日,存续时间超过3个月的13只权益类公募产品近3月平均收益率为1.15%,而后平均收益率转负,且一路下探。从年化波动率来看,权益类公募产品节后波动率小幅提高,整体波动率保持在15%以内。从最大回撤率来看,权益类公募产品年后回撤幅度整体加大,从4.26%的平均回撤水平上升到8.76%。

相比之下,开放式普通股票型基金近3月表现出更低的回报率、更高的年化波动率和更大的回撤。Wind数据显示,截至2月24日,769只开放式普通股票型基金近3月平均净值增长率为-11.83%,近3月平均年化波动率为22.2%,近3月平均最大回撤率为-16.07%。可以看出,权益理财相比权益基金波动性较小,同时弹性也较小。

对此,某理财公司资深人士向课题组解释称,这主要有两方面原因:一方面是银行理财现阶段不那么追求排名,布局上更加均衡,追求低波动,而公募基金强调相对排名,倾向押注单一赛道,持仓集中度高,追求高弹性;另一方面,大多数公募基金更在意自下而上的选股,自上而下宏观层面和投资策略的把握会弱一些,而传统的银行理财与宏观联系紧密,更擅长自上而下的宏观研究,所以在波动较大的情况下能够做一些控制,但是上下的弹性也会比较小。

此前光大理财股票投资部总经理周亚君接受课题组采访时提到,理财产品净值波动总体小于可比公募基金,是由现阶段客户偏好不同而导致的。“权益型理财产品要考虑投资者收益目标、风险承受能力、投资期限、流动性需要等条件,根据市场环境、资产收益及投资者风险特征的变化动态调整投资组合,注重降低组合风险,获取稳健长期回报。而股票型基金更多的是在各自的赛道追求极致的收益,相关申购赎回的主动权更多是掌握在投资者手中。”周亚君表示。

招银理财认为,相较于公募权益类基金,理财公司的产品更注重客户的长期收益和持有体验,淡化短期业绩排名考核,让理财客户真正赚到净值上体现出来的收益。

信银理财FOF投资经理韦浩治此前接受课题组独家专访时表示,不管是公募基金还是银行理财都属于资管机构,管理的资管产品不应只是简单的几种风险收益特征组成,而是应该在风险收益上布局完整的产品体系。

三大股指集体回落 机构发声:中长期不改变原有趋势

2月24日,受地缘冲突影响,A股午后跳水。截至收盘,沪指跌1.7%报3429.96点;深成指跌2.2%,报13252.24点;创业板指跌2.11%报2783.9点。两市合计成交13627亿元,成交额连续第2个交易日突破万亿元,创5个月新高。港股方面,截至24日15点03分,恒生指数下跌3.00%,恒生科技指数下跌3.77%。

盘面上看,两市板块多数走低,仅石油、军工、燃气、黄金等板块逆市拉升,全球避险情绪再次升温。

不少机构认为,参考历史经验,地缘冲突爆发虽然在短期内将打压风险偏好,对市场形成脉冲扰动,导致避险资产受益而风险资产受损,但中长期来看,并不会改变原有的趋势。

“就国内而言,国内政策环境友好,稳增长政策不断,多重因素对A股形成正面支撑。多空因素交织下,预计A股短期大概率继续呈现震荡格局,后续若海外负面因素平稳落地,A股或有望重拾上行。”南方基金向课题组表示。

金鹰基金认为,当前值得关注外围冲突风险落地后的交易机会,届时风险偏好将带动全球股票市场迎来一波反弹,全球股票市场仍将重新回到今年围绕基本面的核心路径上。在消化避险情绪后,市场或着眼3月的社融、一季报等总量要素而出现提前布局。

“近期市场的下跌调整,将A股估值分化的风险进行了集中释放。由于部分主要指数已经历了连续三年上涨行情,主要行业估值水平也处于合理区间内。考虑稳增长的政策措施不断出台,预计今年行业之间表现较前几年会更为均衡,投资机会可能更多体现在主题行情及高增速的细分行业。我们仍然看好新能源、半导体行业以及智能制造产业的长期发展前景。”中欧基金在接受课题组采访时表示。

行业配置方面,南方基金认为,市场有望围绕独立景气方向和新旧基建的稳增长方向演绎。“一方面,在未来的年报和一季报业绩预告中,寻找业绩高增、高景气方向进行布局。另一方面,接下来或是稳增长集中发力的重要窗口,预计市场将逐渐回到稳增长主线,可以逢低继续布局。其中,受益于稳增长和大宗价格上涨的工业金属、石油石化、水泥等可以重点考虑。新基建也是本轮稳增长中的重要抓手,其中新能源基建光伏、风电、锂电池依然是当前景气较高的方向。”南方基金表示。

金鹰基金表示,在均衡配置下,关注估值具有性价比的科技板块。短期,科技板块经此轮调整后,在随后的年季报密集披露期,业绩高增、性价比合适的景气方向仍可为,当前调整或有望提供年内较佳的低吸机会。“稳增长”主线,即银行地产链、新老基建链和大众消费等,在政策未落地前,市场仍会对主线存在期待,可逢低参与。

国盛证券则提醒,操作上,随着节后市场反弹延续,市场或能开启对新题材的新周期机会,逢低把握业绩有明显反转预期的个股,同时也需注意市场震荡带来的波动风险,谨慎追高。

本期,南财理财通课题组选取了5只理财新品供参考,理财产品以固定收益类产品为主。据南财理财通数据显示:在多家理财公司的理财新品中,南银理财珠联璧合财富牛(最低持有189天)公募人民币理财产品值得关注,该理财产品业绩比较基准为中债新综合全价指数收益率×95%+沪深300指数收益率×5%,运作模式为开放式净值型,风险等级为中低风险。在衡量和管理市场波动风险后,通过固定收益类资产获取打底收益,动态确定或调整权益类资产和固定收益类资产的投资比例,力争在有效控制风险的前提下获取收益。持有满189天及以上的份额可在之后的每个产品开放日提出赎回申请。投资者在购买理财产品时,应充分认识投资风险,谨慎投资。

(作者:黄桂煊 编辑:汤懿兰)

本文数据、榜单来自南财理财通AI智能排名,7*24小时自动更新,如您对数据有任何疑问,请联系我们的研究助理:19521241569(微信同号)或登录南财理财通独家数据库gym.sfccn.com进一步核实相关信息。

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财、财富管理特色栏目,旨在帮投资者守好“钱袋子”,并创造更高的行业价值。

每个交易日中午12点更新,下设5大投资选题:周一【固收+相对论】、周二【固收围猎】、周三【现金掘金】、周四【混合锦囊】、周五【权益蓝海】,内容于《21世纪经济报道》报纸、21财经APP独家刊登。

机警理财,机智投资,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。本专栏系列文章系南财理财通独家原创,抄袭必究,转载请联系作者。)