在前期的内容中,我们讨论了公募指数增强市场的概况,指数增强超额的历史表现还有超额收益业绩的评价指标。

今天,我们来探讨一下,具体有哪些方法可以去实现超额收益。指数增强策略的目的是击败对手,所以无论采用哪种表面的招数,最终归根结底的本质是,选择的股票是否能够跑赢成分股。这句重点的话,我想重复三遍。所以,不要被,高频,高换手,人工智能,基本面量化,知识图谱,这些高大上的概念忽悠了。要透过现象看到本质。

因为公募有披露具体的持仓,通过对于持仓的深入分析,我们可以很清晰地挖掘出公募产品实现超额收益的具体方法。只看净值分析的基金分析,是小学一年级的水平。

超额收益的来源

指数增强基金的投资目标更加着眼于在控制跟踪误差的前提下,获取超额收益。评价指数增强策略的一个重要分析维度就是超额收益。常见的获取超额收益的方法有:

关于行业轮动部分和选股增强,也就是敞口的分析,内容比较多,放到下一个章节讲解,这一次主要讲讲大盘择时,衍生品和另类策略。

大盘择时

大盘择时就是根据对于未来指数未来走势的整体判断,对于股票的仓位进行调整。比如,如果预判未来指数下跌,那么适当减少股票仓位,就会少亏损一点,反之。这种操作,称之为大盘择时。

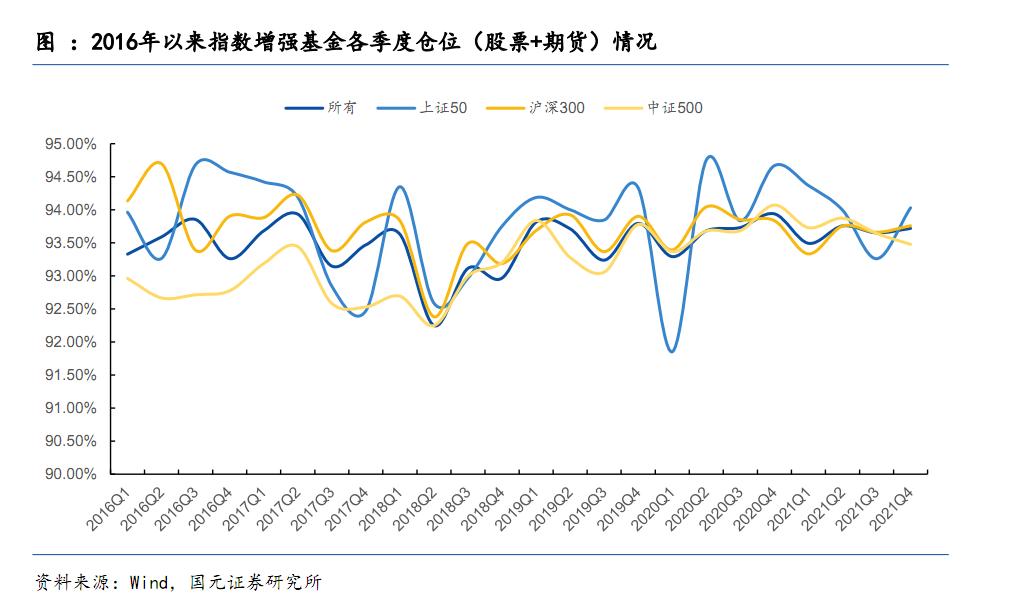

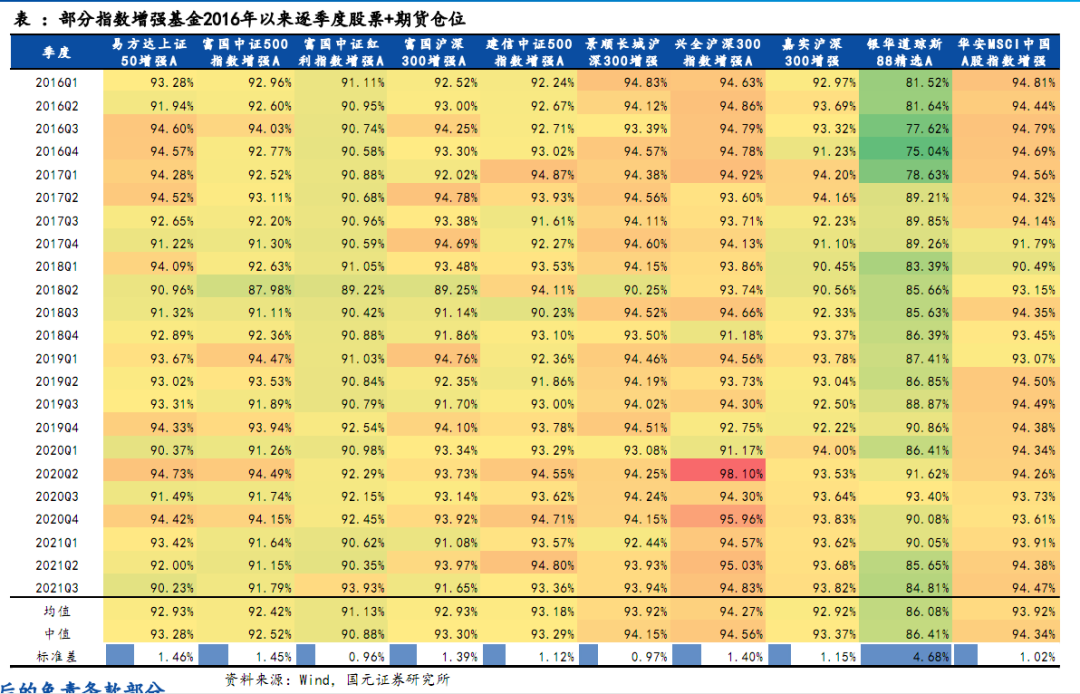

从相关产品的统计数据来看,公募指数增强产品很少做这种判断,或者说幅度很小。

考虑到部分基金会持有小部分期货替代股票持仓,我们统计基金(股票持仓市值+期货市值)/基金资产净值的比例,基本都维持在90%以上,近年来仓位在92%-95%之间窄幅波动。

但是我们很少看到超过95%的情况,因为对于场内基金而言,一般会有5%的资金预留,应对日常的申购和赎回。所以基金的业绩比较基准,一般都是95%的指数收益率+5%的银行存款(或者其他低风险资产收益率)。

其实量化类的指增产品,很少做这种操作,因为判断不准确,他们不擅长。如果是主动指数增强产品,可能会有这种操作。

衍生品 | 期货

利用衍生品去实现超额收益主要是利用的股指期货的负基差。背后的原理呢?下面我简单介绍一下,首先我们了解一下什么是基差:

基差 = 期货价格 - 现货价格。

如果是负基差,也就是意味着现在的期货价格低于现货价格。

假设我们现在做多期货价格,做空现货价格,价格为:期货t1,现货t1,

假设到了合约到期,价格为:期货t2,现货t2,

我们把组合平仓,那么收益为:(期货t2-现货t2)-(期货t1-现货t1)。因为期货的交割期指,在合约到期日,必然会有期货价格等于现货价格,所以期货t2等于现货t2。那么最终组合的收益为 -(期货t2-现货t1)。

也就是如果现在负基差,我现在买入对应的股指期货,到底之后平仓,会有正的超额收益。

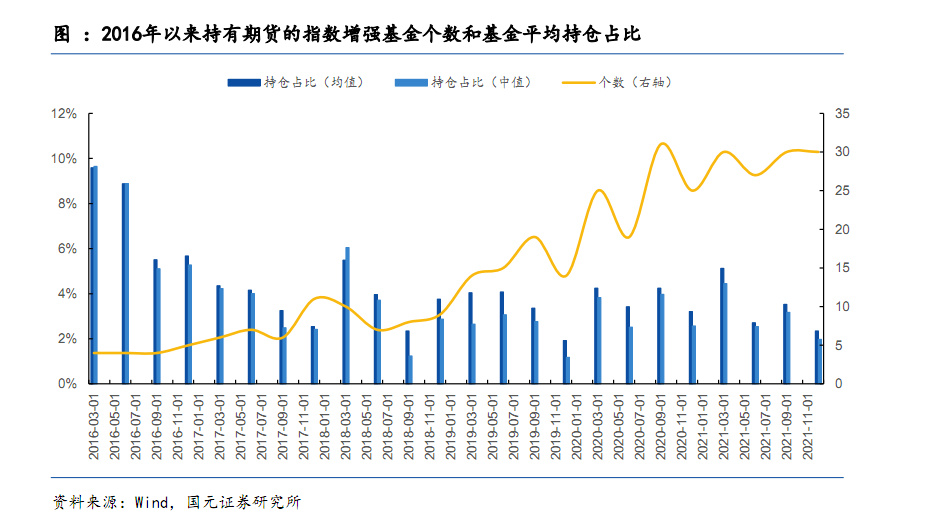

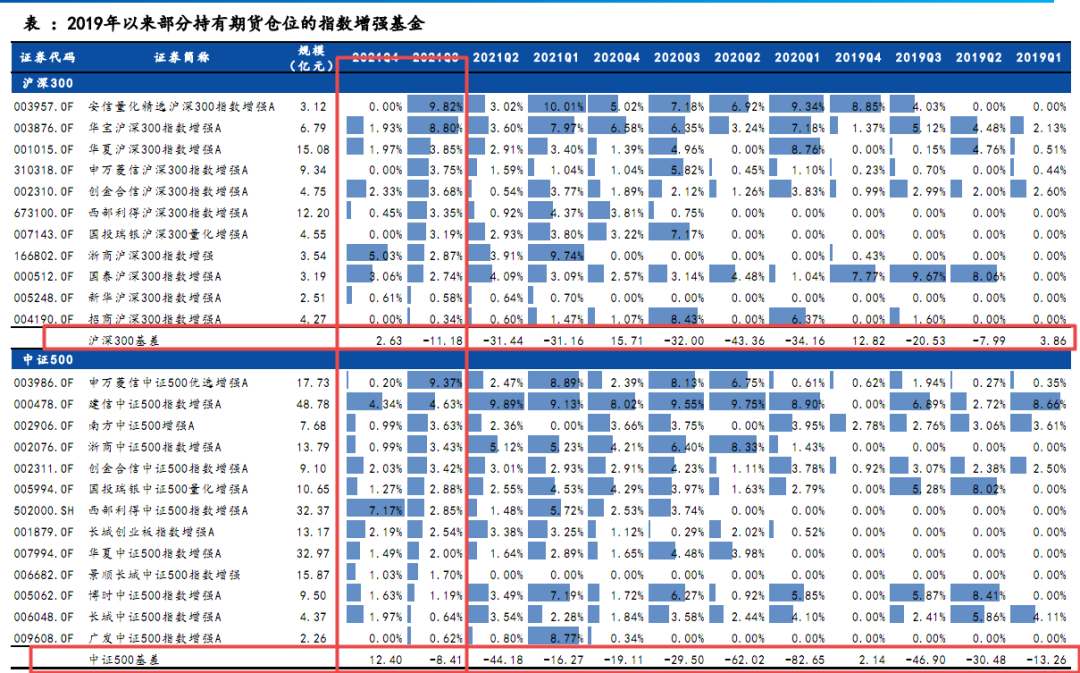

从持仓来看,利用股指期货负基差来实现增强的个数在增加,但是整体持仓占比比较稳定(可能是合约限制),但是这种方式越来越得到了基金经理的认可。

整体来说,中证500负价差的绝对值大于沪深300,所以持有中证500指增产品更加偏向于持有股指期货。另外,我们可以看到2021Q2基差为正的时候,基金的期货持仓大幅度减少。

在私募中,在负价差比较大的时候,对于中证500采用股指期货做指增其实是比较普遍的,因为期货自带杠杆,只需要占到20%-30%的保证金,剩下的资金其实可以去买入一个固收产品,也有一定的增强收益,但是这种方案有一个比较缺点,就是比较依赖于负基差行情,有时候基差为正,这种情况下,就不适应了。

可转债

可转债类似于期权,既有股性也有债性。对于指增产品而言,可转债的使用主要有两个方式,一个是用来替代正股,弹性更大,这种参与程度比较高,另外一个是参与可转债打新,还有一些转股的套利机会等,这种参与程度比较低。

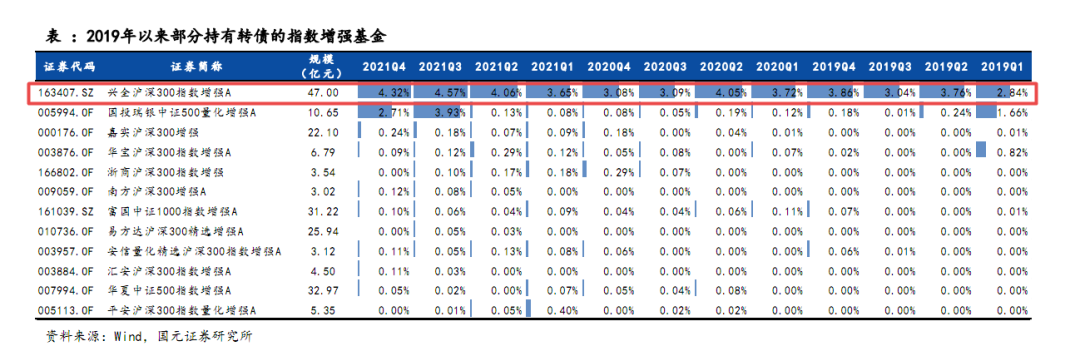

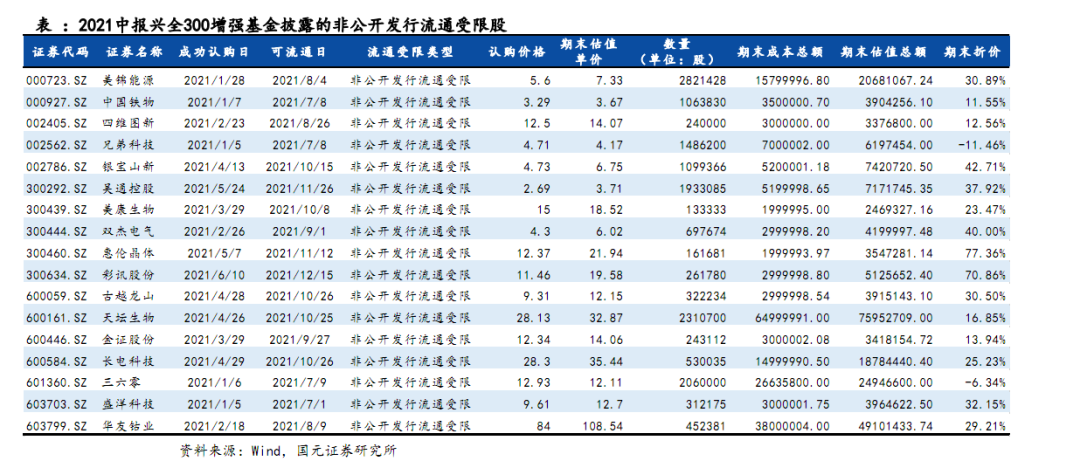

从统计的持仓数据来看,可以看到兴全沪深300指数增强A是重度参与了可转债的投资。好像兴全在可转债投资还挺有门道的,之前的兴全可转债基金产品业绩也比较稳健。

打新

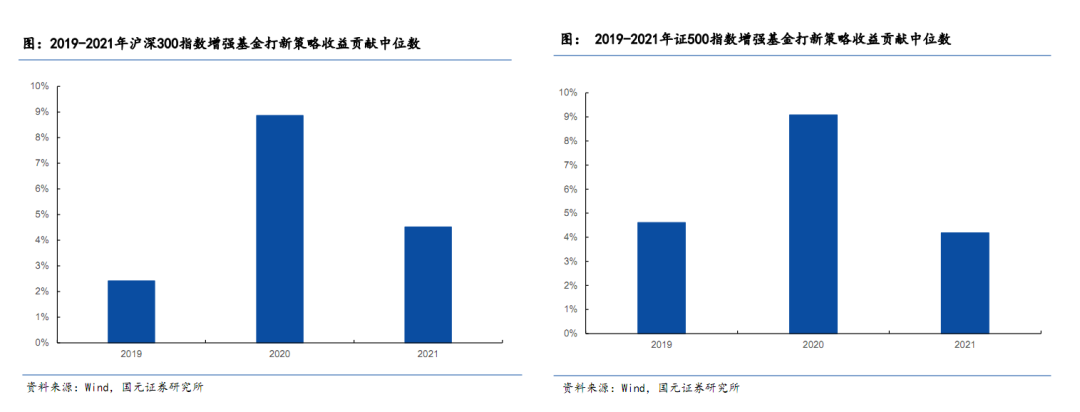

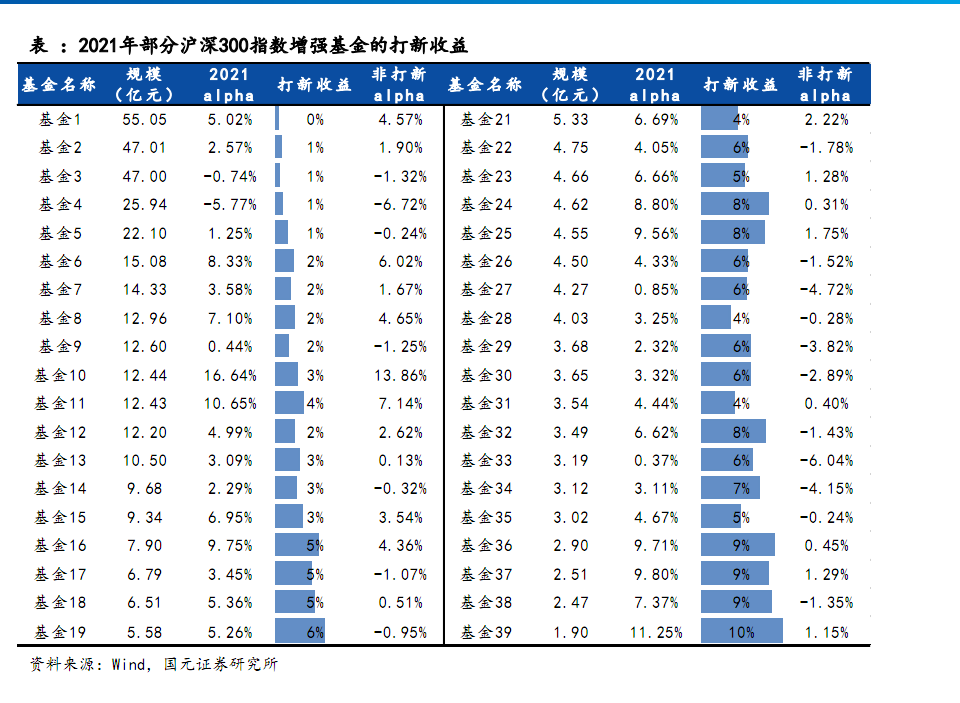

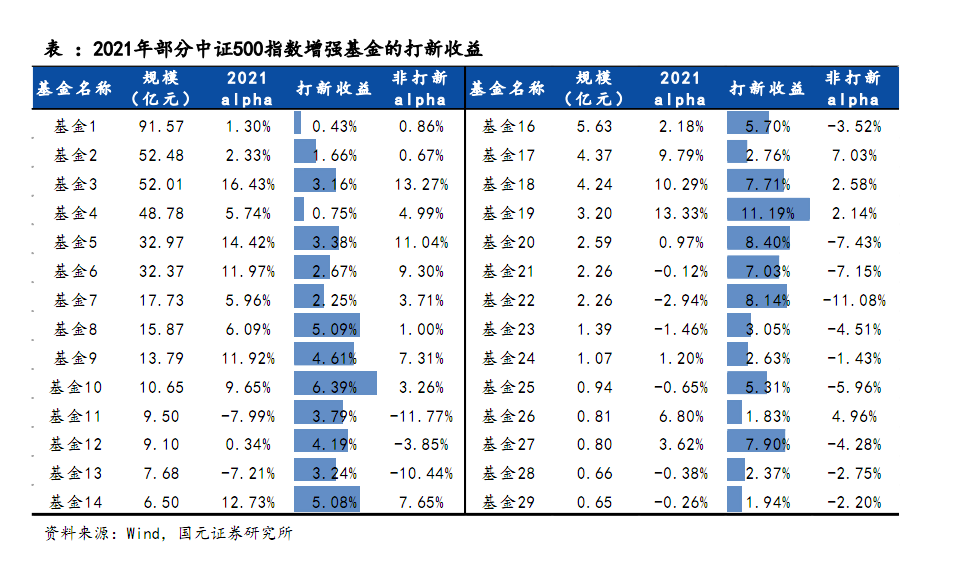

打新得益于制度红利。打新收益主要和基金规模有关,规模适当的基金打新收益非常可观。2020年和2021年打新收益无论是对沪深300增强还是中证500增强基金都有突出贡献,特别是2020年平均打新收益在9%左右。但是目前整体的趋势是打新收益在下降。

部分基金的打新收益最高去到了10%。(因为这是券商研究报告的数据,券商是卖方研究,很多时候是买方等基金公司付费,所以不好的地方一般不会写,这就是卖方视角的弊端)。

对于中证500指数增强,有的也能够去到接近11%。

所以,在基金筛选的时候,一定要考虑到打新收益的情况。尤其是近两年的业绩。打新在私募这一块贡献比较少了,因为私募的中签率比较低,新股会优先配售给公募基金。

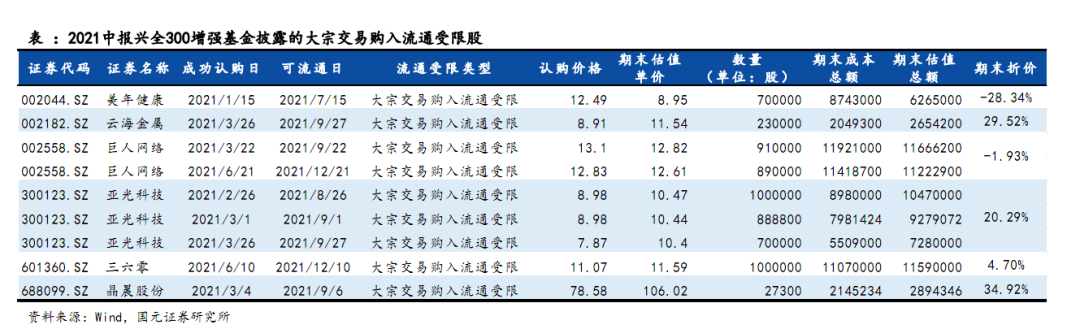

大宗交易和定增

大宗交易和定增的时候,一般会有一定的折扣,这个也相当于一个增强收益。大宗交易的价格往往比二级市场价格更低,通过牺牲一定的流动性来获得折价,基金可以从中获取Alpha。但在实际中,基金产品规模较大,持有成分股数量较多才有操作意义,兴全300增强在大宗交易方面参与较多。

私募产品类似的策略是以前比较火的是大岩,但是现在基本很少听到这个名字了。

换手率

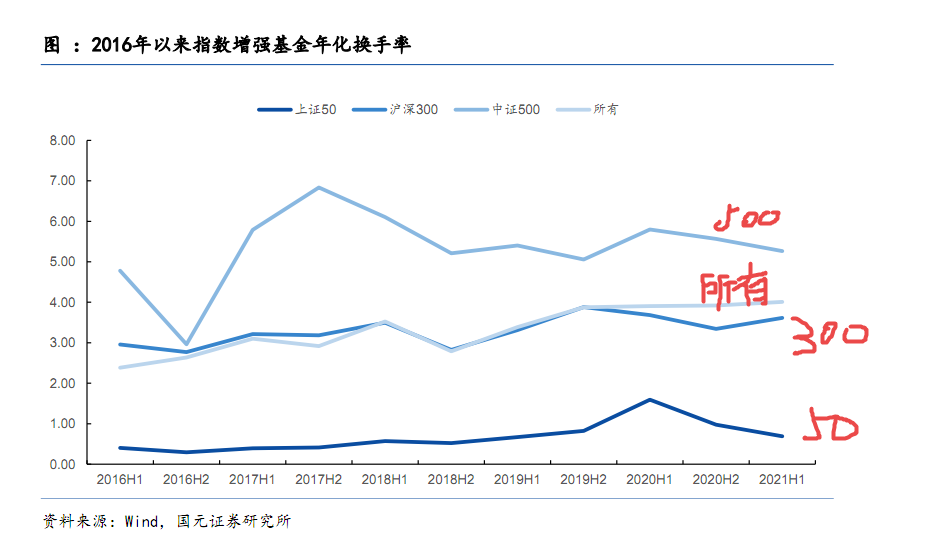

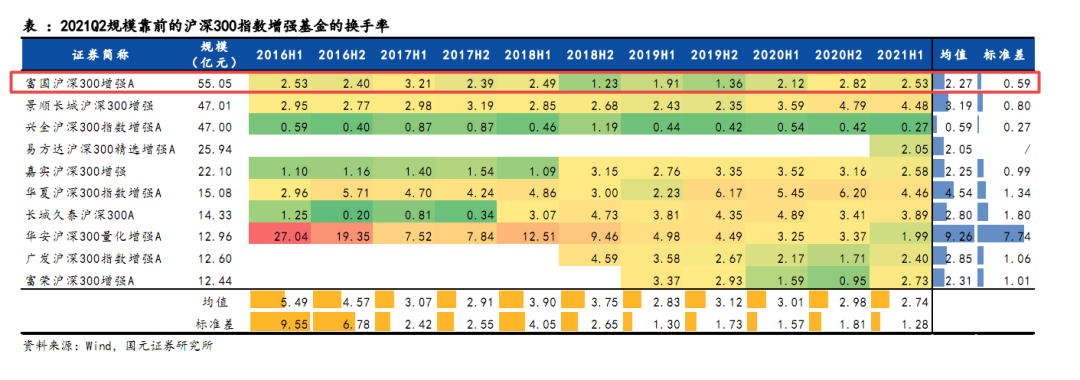

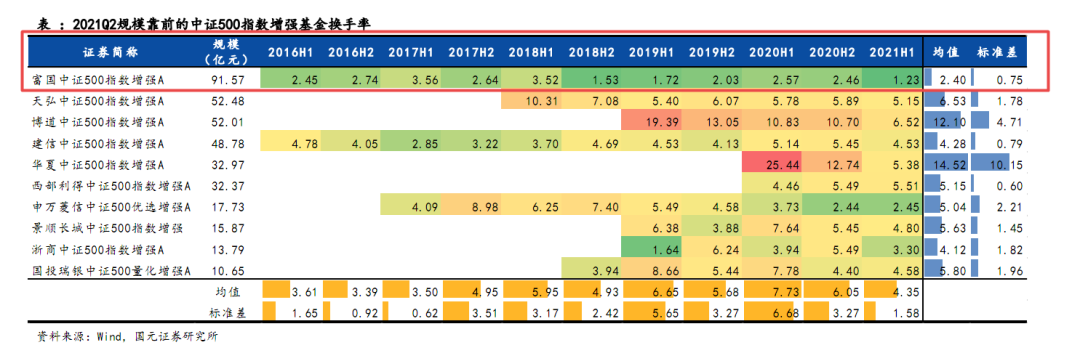

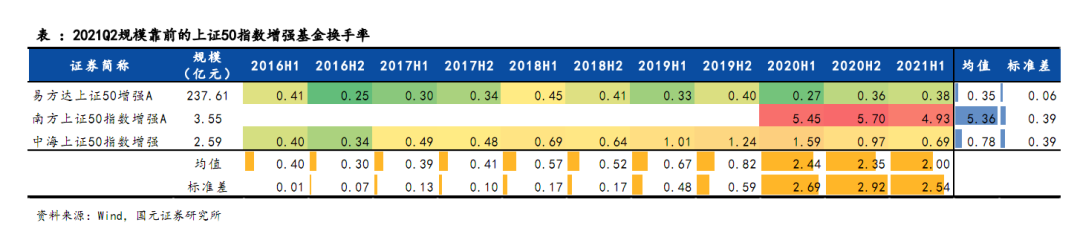

另外一个我们需要关注的指标是换手率。区间换手率=mean(买入成交额,卖出成交额)/平均规模,测算结果可能受到规模波动影响。

换手率的大小可能和具体采用的策略调仓频率、因子性质、模型换手率约束、和基金规模有关,测算结果有误差。为什么需要关注换手率呢?因为换手率比较高的,后续如果规模快速扩张,可能换不动了。

平均:单边年化换手率2-4倍,中证500指数增强基金换手率高于沪深300,2017年之后平均换手率保持在5倍以上;上证50指数增强换手率最低。因为上证50主要是基本面策略,调仓换股频率不高。

兴全沪深300增强始终采用的是低换手率的策略,其他基金换手率随时间推移会有所波动。

富国中证500指数增强A长期换手率较低,且保持稳定的低换手策略;

上证50指数增强基金的换手率都较为稳定,但不同基金的差异较大,南方50增强换手率明显高于易方达和中海。

私募量化类策略的换手率可能就比较夸张了,高换手率是一个双刃剑,首先高换手对于量化来说,其实是能够去实现更稳健的收益。举个例子,我们抛掷硬币,出现正面的频率会随着次数的增加而收敛到50%。对于量化策略,其实也是有一个正盈利预期的”交易系统”,随着交易次数的增加,最终的结果也会收敛到正的期望收益。所以高换手,也就是短时间内的交易次数增加,会增加这个收敛的速度。所以高换手的策略,一般超额收益会比较稳健。

但这种私募产品,会有几个劣势,首先高换手会对于规模会有比较大的限制,整个市场啊的容量就这么大,规模大了,换手的时候很容易冲击市场。第二,高换手背后是高交易费用和佣金收入,在这个驱动下,券商等卖方机构会更有动力去推这种产品。最担心的,展示业绩的产品是换手率比较高的产品,后续买的产品,因为容量的限制,买的是换手率比较低的,相对差一点的产品。这种情况其实作为投资者你很难去验证。所以,私募很多信息不透明,水很深,需要保持谨慎。

下一节,我将重点讲讲各个指增产品的敞口(偏离度)分析。

小结

常见的指数增强方法

大盘择时,基本很少做;

衍生品,期货,负基差大的时候做,500比较多,300比较少;

可转债,只有部分参与比较多,兴全300指数增强参与比较多;

大宗交易和定增,只有少数参与,其中兴全300指增参与比较多;

换手率,主动管理和量化指增在换手率差别比较大,如果换手率比较高,需要特别注意规模。

参考资料

国元证券-“聚沙”基金研究系列之三,对比剖析:公募指数增强产品线,朱定豪, 房倩倩-220215

至此,全文完,感谢阅读。

如果您发现我的分析有错误和遗漏的地方,欢迎您的指正和补充。

以上内容仅作为个人投资分析记录,仅代表个人观点,分析内容基于历史数据,历史业绩不预示其未来表现,不作为买卖的依据,不构成投资建议。

(作者:华工量化投资 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。