【21理财私房课】是21世纪经济报道-21世纪资管研究院旗下投教栏目,聚焦个人理财投资,内容覆盖相关政策解读、市场热点跟踪、金融产品讲解、理财合规分析等,以简单通俗的方式普及理财知识,让投资者明明白白...

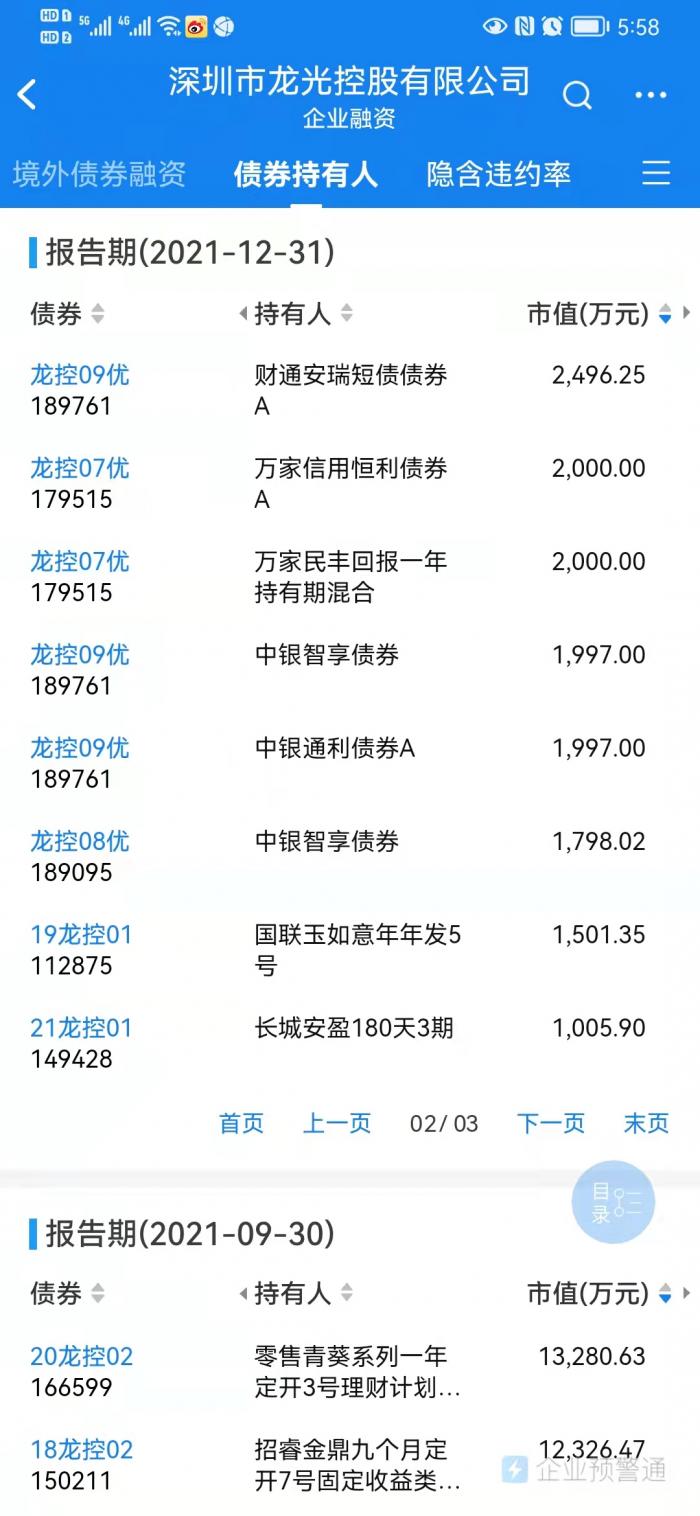

2月底以来,龙光控股等优质民营房企出风险把不少基金、个别银行理财产品也拖入“泥潭”。企业预警通数据显示,以披露的截至2021年年末的数据统计,“踩雷”龙光债券的资管产品达23只,导致部分资管产品净值下跌,但由于持仓比例不同,各自受到的影响和冲击也呈现差异化。

近期另一家房企融创同样债券大跌,也有一些资管产品不幸“踩雷”。融创本该于“20融创01”的回售日4月1日兑付回售资金及利息,“21融创03”的付息日4月2日兑付利息,上周五却公告称无法筹措到足额兑付兑息资金,目前融创正在寻求两只债券展期。

多只基金“踩雷”净值下跌

上周龙光控股发行的债券“21龙控03”以71.5%的周跌幅排信用债跌幅榜第一。事实上龙光控股自上月开始负面舆论缠身,本月债券展期方案出炉后,投资者信心进一步受冲击,多只债券从2月底就开始大跌。

因“踩雷”龙光控股发行的债券,部分基金出现净值快速下跌。泓德泓富混合基金的2021年第4季度报告显示,泓德泓富混合基金2021年末持有40万张“19龙控04” ,公允价值3964.8万元,持仓比例4.82%,“19龙控04”为该基金第二大重仓债券。而行情数据显示,“19龙控04”自2022年2月24日以来大跌,从81元最低跌到23元,3月24日最新价格32元,过去一个月暴跌60.5%。

泓德泓富混合的A份额累计净值自2月底以来也出现一波大跌,截至3月23日,近一个月净值下跌4.26%。不过泓德泓富混合基金去年末持有16%的股票仓位,3月初以来股市大跌也可能加剧净值波动。

另一只基金长城久稳债券基金也持有龙光控股发行的债券,但持有不多,2021年末持有“18 龙控 05”1000张,公允价值9.86万元,占基金资产净值比例1.91%。“18 龙控 05”走势跟“19龙控04”相似,2月24日以来同样出现了大跌。从2月23日的收盘价81元,最低跌至22.05元,3月24日收盘于31元,过去一个月跌去了61.7%。

由于持有“18 龙控 05”不多,长城久稳债券基金A份额净值略有波动但幅度不大,截至3月23日,近一个月净值下跌0.63%。

由于未能获得这些基金的最新持仓和全部持仓,这些基金的净值波动是否受其他因素影响尚未可知。

还有更多的基金持有龙光控股的购房尾款资产支持证券的优先级。光中银基金一家就有7只基金在2021年末持有龙光控股发行的债券或ABS,安信资管也有4只产品在2021年末持有龙光控股发行的债券或ABS。然而即使持有的是龙光控股购房尾款ABS的优先级,在信心崩塌时大跌也难免,以较多资管产品持有的“龙控09优”为例,据DM数据,来自上固收平台的成交数据显示,3月初以来“龙控09优”的成交净价迅速从90多跌到40多,最低跌到20多,目前价格在30多的平台支撑。

近期正推动两只债券展期的房企融创同样出现债券大跌,也有不少资管产品“踩雷”。比如目前正在寻求展期的“20融创01”,记者获得的一份中小投资人明细显示,“某某信托6号”、“国民信托启航11号”出现在持有人名单,还有不少私募基金也持有“20融创01”。然而3月18日以来“20融创01”暴跌,从99.1最低跌到36.5元,最近虽然有所回升,但依然腰斩过半。

去年四季度就有一些基金疑似“踩雷”融创,比如民生加银汇鑫定开债券去年9月末持有“20 融创 02”30万张,持仓比例8.79%。“20 融创 02”价格在去年10月、11月持续下挫,民生加银汇鑫定开债券也在去年第四季度净值出现快速大跌的现象。

银行理财产品也“中招”

作为优质房企,龙光控股发行的债券去年还是资管产品追捧的“香饽饽”,包括招银理财、建信理财、平安理财等资管机构在去年9月末均有理财产品投资龙光控股发行的债券(包括ABS)。

不过到了去年底,龙光控股发行的债券已经在不少资管产品的前十大持仓或前五大债券持仓、前十大ABS持仓中消失,导致消失的原因可能为被减仓或被抛售。到了去年末,理财产品只剩民生银行发行的一只产品披露的持仓中还有龙光控股发行的债券,由于资管产品仅披露前十大持仓或前五大债券持仓、前十大ABS持仓,不排除其他银行或理财公司发行的理财产品还持有龙光控股发行的债券,但由于持有不多已不需要披露。

民生银行“博赢-鑫竹固收两年定开理财MACRO款11号”产品的2021年四季度报告显示,“20龙控02”位列该产品第6大持仓,金额5471.2万,持仓占比5.28%。

该产品在今年1季度是否调整对“20龙控02”的持仓尚未可知,不过该产品最新披露的2022年2月21日净值为1.065457,相比年初略下跌0.65%。

基金、理财产品“踩雷”如何应对?

相比股票下跌后依然有“翻盘”的可能,通常债券一旦出风险后会对债券发行人的各方面融资造成很大影响,即使是债务展期也会让外界对债券发行人的偿债能力产生怀疑,债券发行人容易陷入困境,因此债券出风险后通常容易造成较大损失。

对投资者而言,若发现基金披露的持仓债券的发行人出现了风险,就算该基金净值尚未明显下跌,也可以尝试先赎回规避风险。由于部分债券成交量较少,并不是所有债券的估值都会及时调整,在无成交或成交不活跃的情况下,有时候需要基金公司“手动”调整估值。

比如在龙光控股发行的其他债券2月底开始大跌以后,“19龙控01”并没有多少成交,圆信永丰基金管理有限公司就选择“手动”调整估值,宣布自3月7日起对公司旗下基金所持有的“19 龙控 01”进行估值价格调整。对投资者而言,若在3月7日之前赎回,则可以按调整前的估值水平赎回,可适当减少损失。

若资管产品持有的风险债券持仓比例不高,就算出现损失也不会造成太大影响,则投资者也无需着急赎回,比如持仓占比只有1%,就算1%全部损失也只是“吞噬”部分收益,不会对本金产生太大影响,这种情况下也无需急着赎回,资管产品的管理人也可能及时抛售风险债券以控制风险。

从提前避免损失的角度而言,投资者可以观察资管产品重仓的债券是否涉及目前市场上“暴雷”风险高的品种,比如民营房企债券属于去年底以来风险频发的品种;以及观察重仓债券的外部评级和隐含评级,是否被国际评级机构连续下调评级,若被连续下调评级对公司融资影响较大,容易进一步引发风险。

(作者:唐曜华 编辑:方海平)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。