申万菱信权基金资部负责人付娟、“均衡名将”银华基金王海峰投资风格不同,但都深受机构青睐,持有他们管理的基金的机构比例很高。

21世纪经济报道 梁峰 报道

清明节后首个发行周,新基金较节前热闹。

Wind数据显示,本周(2022-4-6至2022-4-8)仅3个工作日,却安排了24只新基金发行,超过节前一周。

本周新发基金的趋势仍是主动权益相对较弱,抗跌的债基较强的局面。

本周新基金焦点在主动权益类2位基金经理:申万菱信权基金资部负责人付娟、“均衡名将”银华基金王海峰。两位基金经理投资风格不同,但都深受机构青睐,持有他们管理的基金机构比例很高。

值得一提的是,本周有多家基金公司的投资领军人物现身。

主动权益基金,有申万菱信权基金资部负责人付娟;指数基金,有华泰柏瑞副总经理、指数与量化产品的负责人田汉卿;QDII基金,有华夏基金数量投资部高级副总裁赵宗庭;FOF基金,有兴证全球基金FOF投资总监林国怀,南方基金FOF投资部负责人李文良;债券基金,有申万菱信基金固定收益投资部总监唐俊杰、国金基金研究部总经理尹海峰,西部利得公募固定收益部总经理严志勇,中邮创业基金固定收益部固定收益总监衣瑛杰,鑫元基金固定收益部总经理助理赵慧等。

24只新基金发行

本周(2022-4-6至2022-4-8)有24只新基金发行,拟发行基金规模在575亿以上。

包括6只股票型基金,7只混合型基金,8只债券型基金,2只FOF基金、1只QDII基金。

其中,主动权益基金7只(包括6只偏股混合型基金、1只平衡混合型基金),6只指数基金(包括电力、半导体、光伏、蓄牧养殖等产业指数基金),债券基金8只(包括二级债基2只,短债基3只,中长债基3只)。从投资分类来看债券基金最多。

主动权益基金的焦点在2位基金经理:申万菱信基金权基金资部负责人付娟和,银华基金的“均衡名将”王海峰。

两者风格正好相反,一位集中投资,一位分散投资;一位成长风格,一位价值风格。

成长派“女将”付娟

4月6日,付娟的申万菱信嘉乐两年持有将登场,募集目标30亿元,认购20天。

付娟是申万菱信基金权基金资部负责人,有9.69年投资经理经验,在管基金6只,规模100.51亿元。

公开资料显示,付娟,会计学博士。2006年起从事金融相关工作,曾任申银万国证券研究所分析师,农银汇理基金基金经理、农银汇理基金研究部副总经理。

2020年7月加入申万菱信基金,现任权益投资部负责人、基金经理。

付娟的业绩不错。Wind数据显示,其在农银汇理时管理超过5年的两只基金,年化回报皆在14%左右,同类排名在前1/3。

其代表基金是2020年9月开始管理的申万菱信新经济,规模51亿元,任职回报26.59%,年化回报16.68%,同类排名前1/10。

不过,这只基金波动较大,去年全年收益50.61%,但今年收益大回撤,截至4月1日为-21.28%。

付娟是少数既能做卖方优秀分析师,又能做买方优秀基金经理的人。

付娟做卖方分析师时以研究家电起步,报告单产数量在申万研究所排名前列,平均1.7天出一篇报告,其报告深受买方欢迎。

2012年付娟成为基金经理,2013年刚做投资就因当年取得好业绩一战成名。

其代表基金申万菱信新经济,去年末的前三大重仓行业是电子、基础化工、汽车,皆是去年最热门赛道,所以2021年收益逾50%。

该基金去年末的前十大重仓股为闻泰科技、德方纳米、斯迪克、赛轮轮胎、联创电子、长川科技、欣旺达、芯源微、北京君正、万业企业。

去年末该基金股票仓位为80%,前十大重仓股占基金净值50%。

付娟持仓风格是行业比较集中,一般就是3-4个未来几年景气度比较高的方向。

付娟把企业分为三个阶段:0-1(选赛道的阶段),1-10(选赛车手的阶段),10-100(核心资产的阶段),她擅长做0-1和1-10的投资。

总的来看,付娟比较偏爱二线的成长股,在其投资组合里比较少见“核心资产”。

付娟持仓换手率比较低,去年为124.21%,远低于同行一般350%左右的换手率。

申万菱信新经济的机构投资者持有比例为72.35%,这个比例已是相当高,说明专业机构对基金经理认可。

在最近发布的2021年年报中,付娟表示,将继续关注科技和能源赛道,伴随着渗透率的提升,超额收益大概率会在二级甚至三级、四级细分子行业里出现,电新赛道并未失去成长的空间。与此同时,很多其他赛道也在不断涌现,包括智能驾驶、中高端新材料、半导体设备、储能、虚拟人、NFT、跨境物流服务、精密零部件加工、鸿蒙操作系统商业版等等。

付娟也关注低估值品种以及产业逻辑的变革,例如消费电子领域的优质公司将前期积累的先进制造能力平移到智能驾驶领域,或者是传统互联网内容公司转战元宇宙,有望培育出第二增长曲线。付娟认为,机会并不匮乏,2022 年依然值得期待。

而对于2022年以来出现较大的回撤,付娟表示,短期的市场变化带来净值的回撤,可能让人不快,但是如果正视产业变化的趋势,认真跟踪持仓公司的基本面变化,并跟踪市场对于这些基本面变化的认知和反应,那么就应该在判断上更加的坚定,而不是彷徨。

“在市场的波动中,我们需要反思的是可能动作可以做的更加完美,并且要不断地回到研究的起点,检视自己的逻辑,检视市场的逻辑。在推翻既有的结论,从源头再做一遍研究后你会发现,空间还在那里等着你,只是过程颠簸了一些。”付娟说。

“均衡名将”王海峰

王海峰管理的银华鑫峰混合,将于4月6日起发行,认购三周。

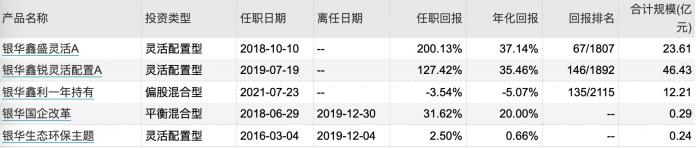

公开资料显示,王海峰有6年基金经理经验,在管基金3只,规模82亿元。

今年市场动荡,大多投资策略都失效,权益基金普遍回调。相较而言,均衡配置策略因其攻守并重的特性,成为当下应对震荡市的一种较好的选择。

而王海峰的风格正以均衡配置闻名。

以王海峰管理时间最长的银华鑫盛A为例,Wind数据显示,其最新规模24亿元,自其2018年10月10日管理至2021年末,任职期内银华鑫盛(LOF)A累计收益率达223.42%,对比同期比较基准的28.56%,超额收益高达194.86%。与此同时,王海峰管理该基金的6个完整半年度均为正收益,并且跑赢上证综指、业绩比较基准的胜率为100%。

截至4月1日,今年以来这只基金今年的收益是-7.58%(基准-6.92%),同类基金灵活配置型基金平均收益为-11.64%,沪深300跌幅为13.69%。同类排名前1/3。

王海峰的配置理念是“个股分散、行业均衡”。

2021年末,银华鑫盛(LOF)前十大重仓股为:建设银行、中国建筑、海螺水泥、伊利股份、浙江医药、中际旭创、国投电力、正泰电器、华能水电、旗滨集团。前十大重仓股占基金净值比仅为25%,持股很分散。

根据Wind和托管行复核数据显示,截至2021年末,银华鑫盛(LOF)A2021年全年不仅收获了26.66%的回报,远高于同期基准0.52%、上证综指4.80%,在风险控制能力上也表现出色,该基金最大回撤仅为-7.58%,同期上证指数、沪深300指数、创业板指最大回撤分别为-9.16%、-18.19%、-22.86%。

事实上,这种稳健风格也使得这只基金成为机构喜爱的基金,2021年末机构投资人持有比例高达81.37%。

王海峰表示,对于新基金银华鑫峰的运作仍会坚持历经市场成功验证的均衡配置策略,同时在行业方面主要布局大金融、大科技、大消费、大周期四个方向。

王海峰在2021年年报中表示,“不冒较大的风险赚取最后一分钱。”

去年他抵御了诸多板块在泡沫期的诱惑。他表示,虽然没有享受到板块泡沫快速推升净值所带来的喜悦,没有站在最高点上获得一览众山小的感觉,但是他也避免了过山车般的刺激。最终用相对较低的回撤(-7.58%)和相对较好的收益率(29.07%)回馈给持有人。

“在2022年里,我们将一如既往的保持本产品的投资风格,相对均衡,适度偏离,重视风险,追求收益。”王海峰说。

(作者:梁峰 编辑:巫燕玲)

该频道为南财特色专栏,频道刊载的内容知识产权均属广东南方财经控股有限公司所有,任何未经书面单独授权,任何人不得以任何方式使用。