南方财经全媒体 资讯通研究员邢瑞涵 实习生韩芷越 综合报道

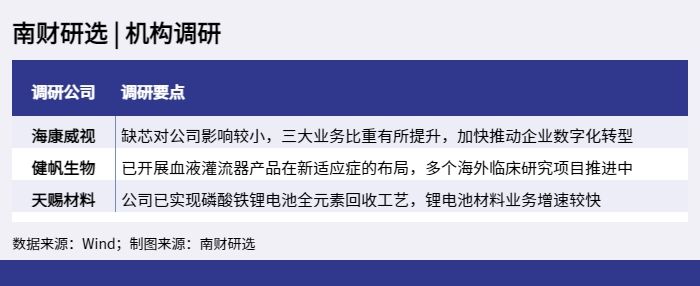

4月16日-4月19日,机构调研的上市公司中,海康威视、健帆生物、天赐材料分别接待363家、51家、256家机构调研。调研要点如下。

海康威视调研要点:公司创新业务增速较快,缺芯对公司影响较小,三大业务比重有所提升,加快推动企业数字化转型

4月16日,多家机构对海康威视(002415.SZ)进行调研活动,总经理胡扬忠等回答机构提问。

海康威视是视频产品和内容服务提供商,面向全球提供视频产品、行业解决方案与内容服务,主要进行安防视频监控产品研发,生产和销售。

1.高库存保障产品供应稳定,全球缺芯影响较小

去年公司通过提高库存水平应对缺芯问题。公司通过能采购到的元器件类型,来设计、制造功能达标的相应产品,而不是先做设计选定特定芯片,再制造对应的产品。

海康主要做嵌入式设备,嵌入式设备的原料绝大部分是期货市场。期货市场的物料可能直接锁定了一年的价格,所以海康原材料价格相对较稳定。

2.三大BG业务增速有所提升,公司加快推动企业数字化转型

PBG业务:2021年,PBG业务实现营业收入191.61亿元,同比增长19.85%。PBG业务深化数智基座能力,已形成120余款应对行业需求的行业软件。截至2021年,公司已累计为G端客户提供346类不同场景的解决方案。

EBG业务:EBG收入增速降低主要由于公司2021年收入统计口径变化,若不计热成像产品收入统计影响,EBG业务营收增速与往年相近,约为24%,符合预期。

SMBG业务:打造泛安防产业互联网,数字化供应链与营销并行。SMBG以海康互联、海康云商两大主线平台为基础,目前已完善数字化供应链,建设近10个海康蜂巢物流中心,提升供应链能力。

健帆生物调研要点:已开展血液灌流器产品在新适应症的布局,多个海外临床研究项目推进中

4月17日,多家机构对健帆生物(300529.SZ)进行调研活动。董事长董凡先生、董事、副总经理唐先敏女士等人回答机构提问。

健帆生物是具有创新技术的血液净化产品提供商,主要业务为研发,生产及销售具有创新技术的血液净化产品。

1.血透新品CE已获批,肾病业务持续快速增长,三个项目放量提速

肾科领域:2022年3月30日,公司中空纤维血液透析器(高通)、中空纤维血液透析器(低通)两款产品24个品规获得CE注册证,用于急、慢性肾功能衰竭成人患者的血液透析治疗,成为公司第四款在欧洲拿证的血液净化产品。

肝科领域:去年肝科相关产品(BS80、BS330、HA330-II、血浆分离器)实现收入3.1亿元,同比增长69%,占公司主营收入的11.6%。肝病相关产品已覆盖1500余家医院。

其中,三个推广项目已取得较好的推广效果:

远航项目于去年7月启动,已正式开展多中心真实世界研究( PADSTONE study),目前已有21家医院通过医院伦理开展入组研究。

人工肝一市一中心项目新增53家授牌医院,目前累计有191家授牌医院。

“新生计划”计划在2022年帮扶20家医院建立标准化的人工肝治疗中心。

危重症领域:

2021年国内的危重症产品(即HA330和HA380)实现销售收入1.73亿,同比增长64%。

新品浓净细胞因子吸附柱于去年正式上市销售,CA浓净是国内首创的通过血液吸附原理来快速清除脓毒症患者体内细胞因子水平的产品。

2.公司已开展血液灌流器系列产品在新适应症的布局,研发费用显著增长

血液灌流器是一种平台技术,公司研发出不同的产品HA系列、KHA系列、BS系列、CA系列、DNA免疫吸附柱等。

今年一季度公司研发费用增长了2000多万,一方面是公司研发人员较去年同期增加了200多人。另一方面,公司在透析器、管路、设备、临床研究等方面新开展了很多研发项目。

3.2021年海外市场实现1.28亿销售收入,多个海外临床研究项目推进中

2021年公司海外销售首次过亿,全年实现1.28亿销售收入,同比增长138%,占公司收入比重的4.8%。

公司目前累计在80多个国家实现销售,已与43名国际专家建立合作,多个海外临床研究在筹备中。

天赐材料调研要点:公司已实现磷酸铁锂电池全元素回收工艺,锂电池材料业务增速较快

4月18日,多家机构对天赐材料(002709.SZ)进行调研活动。董事长徐金富、财务总监顾斌等人回答机构提问。

天赐材料主要进行精细化工新材料的研发、生产和销售。目前拥有日化材料及特种化学品、锂离子电池材料、有机硅橡胶材料三大业务板块。

1.六氟磷酸锂自供率显著提升,锂电池材料业务增速较快

公司2022年一季度实现营收51.49亿元,同比增长229.71%。

其中,锂电池材料业务增速较快:

公司新投产的六氟磷酸锂产能已于今年一季度满产,公司六氟磷酸锂自供比例接近100%;

含LiFSI的配方量有所提升,这部分配方的电解液价格较高;

部分原材料价格的上涨,导致部分电解液长协的价格有所调整。

2.公司已实现锂电池全元素回收工艺,碳酸锂价格提升对营收影响较小

目前公司已实现磷酸铁锂电池的全元素回收工艺。其中提纯的碳酸锂为高纯碳酸锂,能直接运用到六氟磷酸锂生产中。

公司一季度碳酸锂仍有一定的库存量,新的回收产线产能也将于今年年底前陆续投产,故成本的上升对未来公司业绩影响较小。

3.加大LiFSI产能规划,预计二季度实现满产

目前公司重点推进LiFSI产品的产能爬坡工作,预计此前2020年非公开发行项目中的年产4000吨LiFSI装置将于二季度满产。

其他核心添加剂,如DTD、VC、FEC、二氟磷酸锂、Li0DFP等产能均在规模化推进中,预计未来两年将逐渐大规模上量。

调研来源海康威视2022年4月16日投资者关系活动记录表;健帆生物2022年4月17日投资者关系活动记录表;天赐材料2022年4月18日投资者关系活动记录表;

(本文内容来自上市公司公告,不构成任何投资建议,亦不代表平台观点,请投资人独立判断和决策。)

(作者:邢瑞涵,实习生韩芷越 编辑:元劳谦)