南方财经全媒体记者 孙诗卉 实习生 李欣 上海报道

2021年末资管新规过渡期结束,2022年资管新规元年正式到来。

保险资金是我国资本市场的重要机构投资者,在全面落实《关于规范金融机构资产管理业务的指导意见》的基础上,银保监会先后发布《保险资产管理产品管理暂行办法》及配套实施细则,从法规框架、治理机制、标准规范三个层次对保险资管行业的发展做出了指引。

在新的发展格局下,保险资管机构转型情况如何?倾向采取怎样的投资策略?从业者对未来发展持何种态度?

21世纪经济报道通过走访、问卷等调研形式,就保险资管行业的发展现状以及形势展望进行了调研,形成了《2022年保险资管发展现状和未来展望报告》,包括国寿资产、泰康资产、平安资产、太保资产、太平资产、人保资产、中再资产、光大永明资产等在内的保险资管机构或人士参与了调研。

1.多数从业者对未来持乐观态度

调研结果显示,多数从业者对未来保险资管行业的发展持乐观态度。其中,65.22%的受访者表示对未来较为乐观,26.09%的受访者表示非常乐观,另外只有4.35%的受访者持悲观及较为悲观态度。按从业年限看,从业1-5年的人士对未来均持乐观态度,从业时长在6-20年的从业者对未来多数较为乐观,一部分从业者非常乐观,还有极少数从业者持悲观态度。从业时长在20年以上的从业者则对未来保险资管的发展均持乐观态度。

2.向“买方+卖方”身份转型

资管新规正式落地后,随着资管新规逐步拉齐各类资管主体的监管标准,以及保险资管新规细则进一步明确保险资管对个人投资者的开放,过去在外界看来相对“封闭”的保险资管已变得越来越开放,逐步走入市场与其他资管主体同台竞技。

保险资管公司必然要从以前单一“买方”的身份向“买方+卖方”的双重身份进行转变。

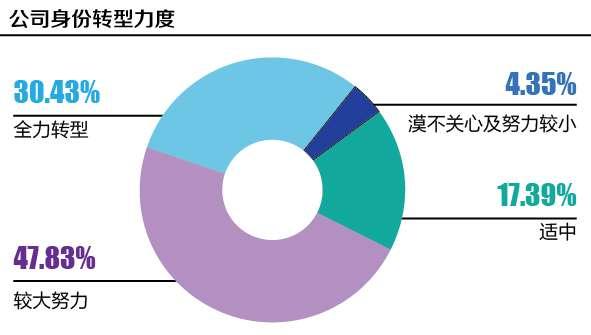

在这一转变过程中,保险资金是否做好了充分的准备与足够的努力?在接受调研的从业者中,有47.83%的从业者所在公司在较积极地转型,有30.43%的投资者所在公司正全力转型。总体来说大部分保险资管公司都在为转型做努力。

3.货币类投资策略、新能源投资领域更受欢迎

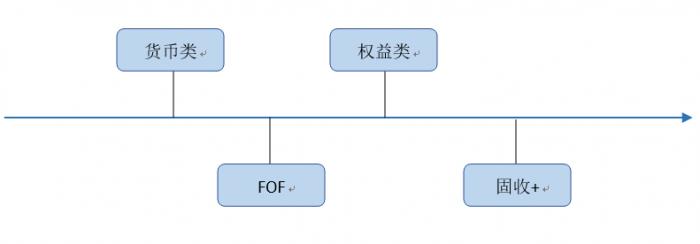

在投资决策上,调研数据表明,保险资管公司在未来几年的投资策略上,其目标投资品占比从高到低的排序为:货币类、FOF、权益类、固收+。

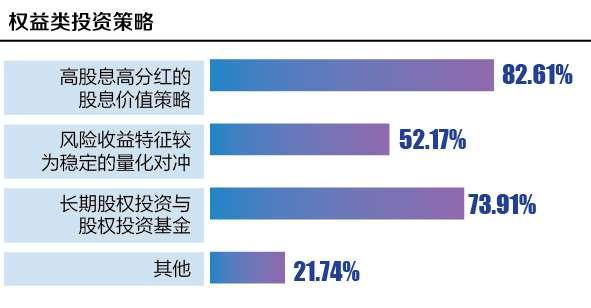

在权益类投资的策略上,绝大多数保险资管机构选择高股息、高分红的股息价值策略,占问卷调查机构的82.61%;选择长期期权投资和期权投资基金也不少,占比73.91%;两者兼具的保险公司占多数。另外也有过半数的企业会兼具风险收益特征较为稳定的量化对冲。

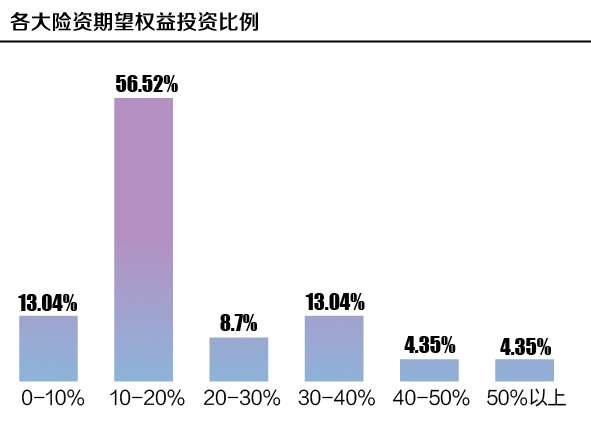

在具体问及保险资管机构在未来几年对权益投资的预期情况时,有69.56%的从业者表示,权益投资未来可能会占总投资规模的20%以下。其中56.52%的投资认为,会在10%-20%的区间内。只有极少数从业者认为,其所在保险资管机构对权益投资的占比将会达到40%以上。

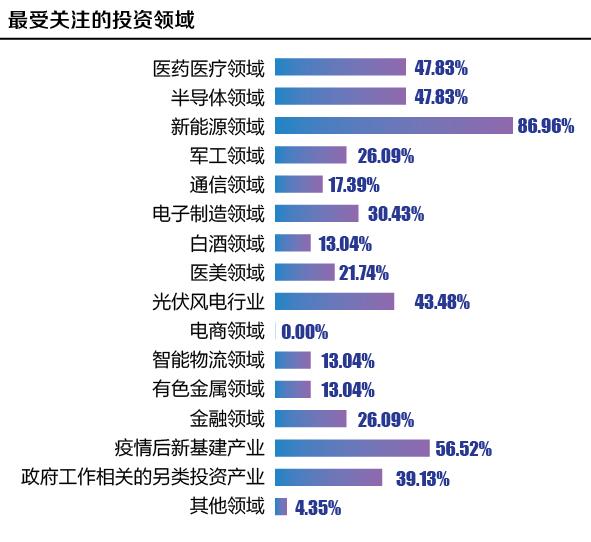

在低利率时代下,大多数保险公司目前仍以货币类投资为主。在对受访者未来最关注的投资方向的统计中,新能源领域高居榜首,成为保险资管公司最关注的投资方向,疫情后的新基建产业、医药医疗、半导体领域紧随其后。

4、产品端或有较大变化

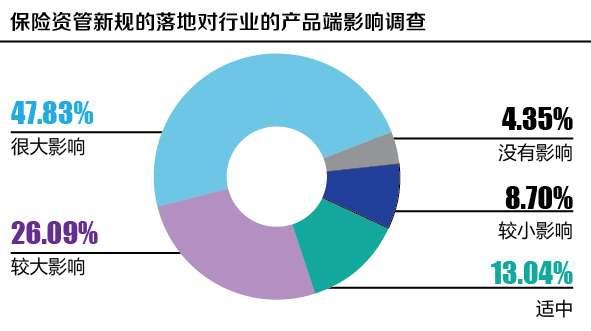

新规过渡期结束后,保险资管的资产端不仅可以面向保险机构,还可以面向年金养老金、其他符合合格投资者标准的机构与个人客户,这扩大了保险资管的客户基群。有47.83%的受访者认为这会对保险资管行业的产品端产生较大影响,有26.09%的受访者认为会有较大的影响,13.04%的采访者认为存在一些影响,仅有极少数人认为没有影响。

5、多数保险公司表示不会降低债券投资比例

保险资管公司注重固收类资产的配置,但近年来债券违约事件频发,陆续爆发地方性国企违约尤其是高等级国企违约的信用事件,对资管行业带来了一定影响。

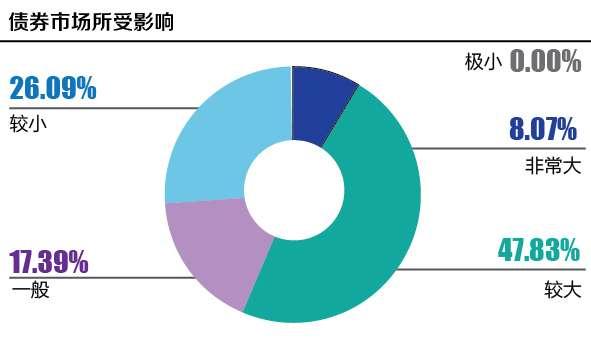

在受访者中,有56%的从业者认为这一系列违规对债券市场产生了较大的影响,有26.09%的投资经理认为带来的影响较小,有17.39%的投资经理认为影响一般。

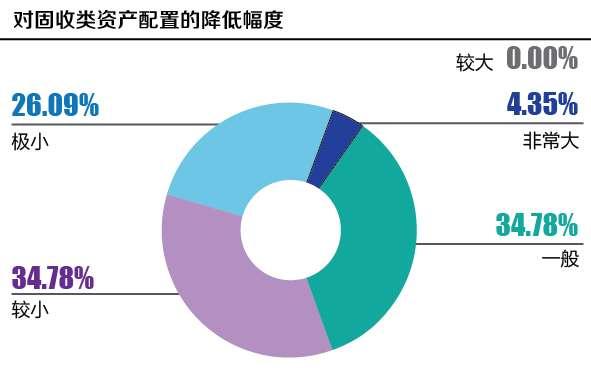

而在问及其所在保险资管公司是否因此降低对固收类资产的配置时,有26.09%的从业者表示没有降低,有34.78%的从业者表示降低幅度很小,34.78%的从业者表示降低幅度一般,只有极少部分表示其所在公司对固收类资产的配置有了较大的降幅。

保险资金是国家重大基础设施建设的重要资金提供者,在建设与服务国民经济发展中起着越来越重要的作用。面对违约事件频发的情况,保险资管机构拥有一套成熟的、适用于自身情况的信用风险管理体系是至关重要的。在调研中,有47.83%的受访者表示其所在公司建立了完善成熟的事前、事中、事后全方位的信用风险管理体系,34.78%的保险资管公司已建立起一套相对成熟的内部信用风险管理体系,13.04%的从业者表示目前还在建立中,体系尚未成熟。

(策划:李致鸿;稿件统筹:马春园)

(作者:孙诗卉 )

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。