新一轮的比拼已拉开序幕,蔚来向下,小鹏和理想向上,思路愈发清晰。不过疫情以及供应链的承压能力等也为蔚小理下半年的竞争增添了不确定性。

21世纪经济报道记者 宋豆豆 报道

6月9日,蔚来汽车(NIO;09866.HK)公布了2022年第一季度财报。至此“蔚小理”2022年一季度成绩单均已出炉。

从各项财务指标来看,蔚来汽车营收最高,为99.1亿元;小鹏汽车(XPEV;09868.HK)卖得最多,近3.5万辆;理想汽车(LI;02015.HK)毛利率最高,达22.4%。得益于较高的毛利率,理想一季度净亏损最少,为1090万元,同比减亏超90%。

财务指标向好的同时,“蔚小理”也有隐忧:最先迈过量产实现交付、以及最先跨过万辆门槛的蔚来自2021年以来销量掉队,多次丢失单月销冠,甚至跌出第一阵营;卖得最好、多次斩获销冠的小鹏营收最少且毛利率垫底;汽车毛利率处在高位的理想有望最先实现盈利,但目前仅有理想ONE一款产品,势单力薄,第二款车型理想L9原定于4月北京车展期间发布,推迟到6月21日亮相。

随着各自产品日渐丰富,竞争愈发激烈,销量上一较高下的蔚小理开始寻找新的突破口。从三家的新车规划和下半年的车型发布来看,蔚来向下、小鹏和理想向上,此前产品和定价存在明显区隔的三家将互相进入对方的赛道。此外,疫情以及供应链的承压能力等也为蔚小理下半年的竞争增添了不确定性。

蔚来营收增速乏力,小鹏毛利率最低,理想有望最先盈利

今年第一季度,三家营业收入均实现同比大增,其中蔚来营收最高,达99.1亿元,已是蔚来连续八个季度实现同比正增长。相比之下,小鹏营收74.5亿元,理想汽车营收95.6亿元。

不过,蔚来营收的同比增速略显逊色,仅为24.2%,为三家中增幅最低,理想和小鹏的这一数字分别为167.5%和152.6%。

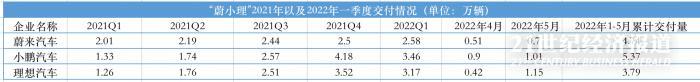

三家营收增长得益于交付量的稳步提升。今年一季度,蔚来交付约2.58万辆,小鹏约3.46万辆,理想约3.17万辆。曾牢牢占据单月销冠的蔚来汽车自2021年以来销量掉队,甚至跌出第一阵营;小鹏汽车从2021年9月首次实现月交付破万开始,仅有今年2月和4月交付量无缘破万,并多次夺得新造车月交付排行榜第一;凭借一款理想ONE打天下的理想汽车自2021年11月以来单月交付量均在8000辆以上,其中2021年的11月和12月、2022年的1月、3月和5月的交付量均在1.1万辆以上。

尽管蔚小理在销量和营收均实现同比增长,但受制于疫情、芯片短缺、电池和原材料价格上涨,三家的净利润表现不一。今年第一季度,蔚来净亏损17.8亿元,相比去年第四季度有所收窄;小鹏净亏损17亿元,同比扩大116.2%;三家中被认为最会过日子的理想从去年四季度盈利2.95亿元,变为了亏损1090万元,同比收窄97%。

整车毛利率方面,卖得最多的小鹏汽车是蔚小理三家中最低的,究其原因主要由于蔚来和理想车辆售价较高所致。官方资料显示,蔚来的平均售价为43万元,2021款理想ONE的售价为33.8万元,而小鹏的平均售价约为21.2万元。

今年一季度,小鹏汽车整车毛利率为10.4%,三家中排名最低,不足理想的一半。相比去年同期10.1%小幅增长0.3个百分点,不过相较去年第四季度10.9%的整车毛利率,环比减少0.5个百分点。小鹏汽车在财报中表示,汽车销售毛利率环比减少主要由于原材料成本上涨所致。

相比之下,被认为有望最先实现盈利的理想汽车整车毛利率保持在高位为22.4%,与上一季度的22.3%基本持平,在三家中遥遥领先。理想汽车表示,车辆毛利率较2021年第一季度增加主要由于自2021年5月推出2021款理想ONE以来交付量的增加令平均售价升高。

蔚来一季度毛利率出现明显下降,为18.1%,去年同期为21.2%,去年四季度为20.9%。

针对Q1毛利率承压问题,6月9日晚,蔚来汽车创始人、董事长李斌在财报电话会议上直言,一季度整个电动车行业面临电池、芯片等材料价格上涨,蔚来也不能幸免。二季度电池成本显著上涨,在四月份达到高点。

“6月份开始,蔚来供应链和整车生产已经基本恢复正常,随着后续车辆交付,预计毛利率将从三季度开始反弹。”

营收增加却依旧深陷亏损,除了受原材料成本上涨之外,高额的研发费用、营销费用和营业费用,被认为是新造车企业难以实现“自我造血”的主要原因。

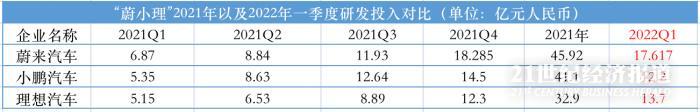

研发费用方面,今年有三款新车上市的蔚来研发投入为三家中最高,为17.617亿元;小鹏汽车研发支出为12.2亿元,同比提升128.2%;以成本控制、精打细算出名的理想一季度研发费用为13.7亿元,超过小鹏。三家均在财报中将研发费用同比增长的原因归结为“研发人员增加导致员工薪酬增加、开发新车型相关费用增加所致”。

与此同时,三家销售与服务网络快速扩张,人员成本不断增加,今年第一季度蔚小理的销售、一般及行政开支分别为20.148亿元、16.4亿元、12亿元。

蔚来向下,小鹏、理想向上

上半年的比拼即将落幕,下半年的竞争已然开始。随着蔚来、理想、小鹏新产品的陆续上市,此前产品、定价、定位存在明显区隔的三家将短兵相接,互相进入对方的赛道——蔚来下探,小鹏和理想向上进攻。

经历了2021年产品空窗期的蔚来今年迎来密集产品投放,其中蔚来首款量产纯电轿车ET7已开启交付。李斌在电话会上透露,“蔚来5月新增订单创下新高,尤其ET7订单表现强劲。此外中大型五座SUV ES7和中型智能电动轿跑ET5分别将于8月下旬和9月开始交付。“

李斌表示,ET5现有的订单数非常理想,超过了今年的预计生产量。“下半年,蔚来新产品交付与产能提升将大大提速,蔚来预计毛利率将从第三季度开始反弹。”

小鹏汽车开始向上进攻。根据规划,中大型SUV小鹏G9计划在三季度正式上市,四季度大规模交付,定价范围在30万—40万元,与理想ONE正面开战。2023年计划在B级和C级市场各推出一款新车,加上现有车型将覆盖15万元至40万元价格区间。

小鹏汽车董事长CEO何小鹏表示,“未来一段时间,小鹏汽车将在中高端纯电市场进一步扩大市场份额。新车型推出将结构性改善毛利,中长期目标是将整体毛利率提升至25%以上。”

理想汽车也加快了新车节奏。一季度财报电话会上,理想汽车创始人、CEO李想透露,理想汽车将在当前30-40万元的基础上,向上一步打40-50万元价格区间,也将向下一步探入20-30万元价格区间。2022年Q3,理想汽车将发布售价超过40万的理想L9,并在明年发布20-30万元的新产品。

原本计划4月在北京车展期间发布的理想第二款车型L9推迟了两个多月,将于6月21日发布。李想在社交媒体上表示,7月全国所有店面都可以试驾,8月正式交付给用户,9月交付量可以过万。“理想L9是500万以内最好的家用旗舰SUV。”

李想以iPhone类比理想的产品框架,“针对不同需求,在每10万一个价格区间内放置爆款车型,每个价格区间也会拥有增程式以及纯电两种路线的产品。”李想表示,增程式以SUV为主,轿车则以纯电为主。

值得一提的是,自去年以来,多家车企饱受“缺芯(片)少电(池)”影响,蔚来和小鹏均有了对策。

蔚来加大了电池研发的投入,目前蔚来拥有超过400人组成的电池团队,深入参与电池材料、电芯与整包设计、电池管理系统、制造工艺等研发工作,公司计划在2024年下半年投产新的电池包,从长期看,蔚来将采用“自制+外采”的制造策略,可有效提升今后的盈利能力。

蔚来自研电池将搭载于新品牌车型。据李斌透露,蔚来针对大众市场的新品牌价格定位是20-30万元,将在2024年下半年量产交付,基于NT3.0平台打造,拥有可换电架构,同时支持高压快充技术。

对于疫情导致的供应链不确定性,小鹏汽车从2021年开始对接更多电池供应商,并在今年二季度基本完成了电池供应多元化的布局,降低了供应商在特定区域集中的风险。

“随着多家供应商加入,预计接下来的电池价格会比高峰时期有所下降,但不会回到前几年持续下降的状态。”何小鹏表示。

有汽车业内人士在接受21世纪经济报道记者采访时表示,蔚小理三家目前面对的困难各不相同。

“蔚来面临着是否持续高端化的问题,只有持续高端,才能运营核心的用户体系,将一直强调的服务理念落地,这也意味着相应的成本会升高。但实际上当蔚来主品牌销量达到50万辆时,所谓成本和规模效应不会有相应的提升,因为面临的客户口味各不相同,在后期蔚来是否要成立一个与主品牌强调和关注点不同的副品牌也是基于这个逻辑。”

该人士认为,“对于理想而言,最大的问题是本身细分市场的拓展,目前它所处的中大型或者大型SUV品类的市场相对狭窄,在30万-40万元的电动智能领域,理想目前没有竞争对手。”

在上述人士看来,相对来说小鹏的路线是比较明确的,并持续在自动驾驶端投入,从战略风险角度来看小鹏是最小的,但品牌定位较低,需要提升。

新一轮的比拼已拉开序幕,蔚来向下,小鹏和理想向上,思路也愈发清晰,不过疫情以及供应链的承压能力等也为蔚小理下半年的竞争增添了不确定性。短兵相接的三家在未来的财报中或许将讲述更多故事。

(作者:宋豆豆 编辑:张明艳)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。