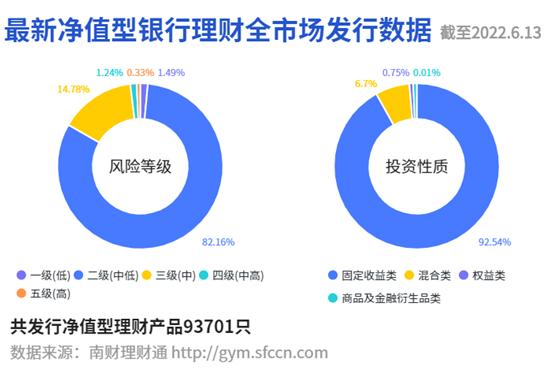

南财理财通数据显示,截至2022年6月13日,全市场共发行净值型理财产品93701只。其中,一级(低风险)产品占比1.49%,二级(中低风险)产品占比82.16%,三级(中风险)产品占比14.78%,四级(中高风险)产品占比1.24%,五级(高风险)产品占比0.33%。

投资性质方面,固定收益类产品占绝对主流,占比92.54%;混合类产品占比6.7%;权益类产品占比0.75%;商品及金融衍生品类占比0.01%。

截至6月13日,理财公司纯固收产品(投资周期6个月)近6月收益榜中,有4家理财公司的产品进入前十,分别是光大理财、信银理财、华夏理财、南银理财。除南银理财外,其余上榜公司均为股份行理财公司。

此次榜单中,光大理财和信银理财各上榜4只产品,华夏理财、南银理财各上榜1只产品。

值得关注的是,光大理财两只同系列产品“阳光金6M添利3号”和“阳光金6M添利2号”包揽本次榜单冠亚军,近6月年化收益率分别高达5.832%和5.777%,本期报道将聚焦光大理财这两只上榜产品进行分析。

以“业绩比较基准中枢”为超额业绩报酬计提基准

南财理财通数据显示,光大理财“阳光金6M添利3号”和“阳光金6M添利2号”均成立于2020年。作为同系列产品,两只产品在产品设计上呈现出较多相同点:二者均为固定收益类开放式净值型产品,风险等级均为R2(中低风险),投资周期均为6个月,个人投资者和机构投资者的认购起点分别为1元和100万元。

两只产品由同一投资经理周凯管理。周凯于2019年加入光大理财任固定收益投资经理助理,从事信用研究、债券投资以及组合管理等工作。此前在评级机构从事信用评级、公募基金从事固收研究工作,拥有5年从业经验。

在业绩比较基准的设置上,产品业绩比较基准参考发行前后1个月的中债平均收益率、非标资产平均收益率及中债综合财富指数历史数据等来估计资本利得收益并进行测算。具体而言,“阳光金6M添利3号”业绩比较基准为3.90%-4.20%,“阳光金6M添利3号”业绩比较基准为3.60%-4.10%。

收费方面,“阳光金6M添利3号”和“阳光金6M添利2号”均收取0.03%/年的托管费及0.5%/年的固定管理费,均不收取销售服务费、认/申购费和赎回费。

值得注意的是,两只产品超额业绩报酬的计提以“业绩比较基准中枢”(业绩比较基准下限与上限的中位数)作为基准。计提规则为:若年化的名义份额净值收益率大于业绩比较基准中枢,则收取业绩比较基准中枢以上部分的30%作为超额业绩报酬。此种计提方式无疑降低了对管理人的考核标准,管理人提高产品绝对收益的动能减弱。同时对投资者而言,业绩基准上限失去一定参考价值。

投资组合结构相似,资管产品、城投债持仓比例较高

据2022年一季度投资报告,“阳光金6M添利3号”一季度净值增长率为0.85%,存续期间净值增长率为8.36%,期末资产净值为10.34亿元;光大理财“阳光金6M添利2号”一季度净值增长率为1.05%,存续期间净值增长率为7.26%,期末资产净值为9.26亿元。

从投资组合来看,两只产品的投资组合相似,均以持有固定收益资产为主,且资管产品和城投债的持仓比例较高。

值得注意的是,一季度末,“阳光金6M添利3号”排名前十的资产中有3笔是资管计划。其中,“中信期货衍生对冲1号集合资产管理计划”资产规模1.01亿元,占总资产比例9.17%,排名第一;“中信期货固收对冲4号”资产规模1.00亿元,占总资产比例9.05%,排名第二;“光证资管诚享24号集合资产管理计划”资产规模3055.75万元,占总资产比例2.76%,排名第八。Wind数据显示,“光证诚享24号”由光证资管于2021年7月16日成立,存续期10年,投资类型为债券型。

同时,“阳光金6M添利2号”前三大持仓均为资管计划,分别是“光证资管诚享8号集合资产管理计划”、“国寿资产-现金管理2017保险资产管理产品”和“光大永明资产永聚固收139号固定收益类资产管理产品”,金额规模依次为1.35亿元、1.10亿元和0.90亿元,依次占总资产比例11.76%、9.61%和7.87%。

另外,两只产品的前十大持仓除持有资管计划外,还有不少城投债。

例如“阳光金6M添利2号”,其持有3笔城投债,分别是“20沧州01”、“20扬城建PPN001”和“22科城01”。据数据显示,“20沧州01”发行人为沧州市建设投资集团,实控人为沧州市国资委,发行人当前净债务为247.85亿,资产负债率为55.11%;“20扬城建PPN001”由扬州市城建国有资产控股集团发行,该公司实控人为扬州市国资委,发行人当前净债务为564.32亿,资产负债率为65.65%;“22科城01”的发行人为科学城(广州)投资集团有限公司,实控人为广州经济技术开发区管理委员会,发行人当前净债务为525.06亿,资产负债率为73.66%。

“阳光金6M添利3号”则持有 4笔城投债,分别是“19泉州国资PPN001”、“21镜湖03”、“21淮安国投MTN002”和“19洛阳城乡 PPN002”。此外,该产品还持有1笔公司债“19安租06”和1笔项目收益票据“21皖投置业PRN001”。

在宏观经济展望上,投资经理表示,二季度稳增长仍是主基调,宽信用稳增长仍需要货币政策的保驾护航,仍存在降准、降息的预期,利率上行空间被限制,预计二季度 10 年期国债收益率仍将保持震荡态势,将继续综合考虑国内外经济形势,审慎投资,在保证产品流动性的前提下,积极为投资人创造稳健回报。

南财理财通课题组选取5只正在发售的新品供参考。据南财理财通数据显示,建信理财“安享固收类封闭式养老理财产品2022年第11期”值得关注。该产品业绩比较基准为5.5%-7.5%,投资性质为固定收益类,运营模式为封闭式净值型,投资周期为1830天,起购金额为1元,风险等级为中低风险。该产品募集时间为2022年6月13日至2022年6月20日。

从配置比例看,该产品投资于固定收益资产的比例不低于80%,投资于权益类资产的比例不高于20%。本产品根据既定的风险目标对投资组合进行目标约束,并根据该风险目标来调整组合中各类资产的配置比例,将整个投资组合维持在相对稳定的市场风险暴露中。

(作者:薛茹云 编辑:周鹏峰)

本文数据、榜单来自南财理财通AI智能排名,7*24小时自动更新,如您对数据有任何疑问,请联系我们的研究助理:19521241569(微信同号)或登录南财理财通独家数据库gym.sfccn.com进一步核实相关信息。

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财、财富管理特色栏目,旨在帮投资者守好“钱袋子”,并创造更高的行业价值。

每个交易日中午12点更新,下设5大投资选题:周一【固收+相对论】、周二【固收围猎】、周三【现金掘金】、周四【混合锦囊】、周五【权益蓝海】,内容于《21世纪经济报道》报纸、21财经APP独家刊登。

机警理财,机智投资,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。本专栏系列文章系南财理财通独家原创,抄袭必究,转载请联系作者。)