以更长远的视角看,新冠肺炎疫情在一定程度上改变公众观念和行为,“排斥聚集”或将持续较长时间。由此催生的“非接触银行”服务理念和需求,不会随着疫情平复而消失,反而可能进一步固化和深化。这对银行服务提出更...

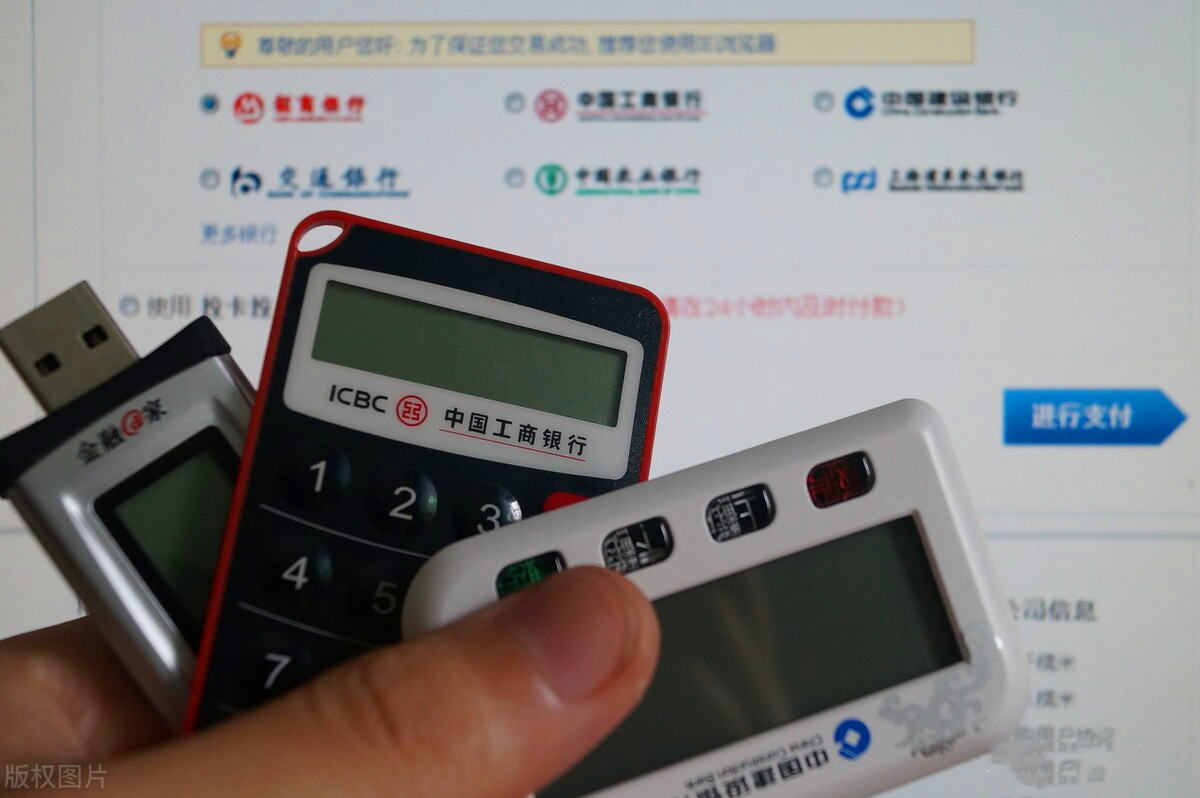

近期,商业银行业务办理中“人盾分离”现象引发讨论。在上海、北京等地,部分企业财务人员未在封控实施前取出企业网银U盾随身携带,造成“人盾分离”结果,导致企业无法顺利发工资、偿还贷款、缴纳税费、支付款项等。银行应坚持应客户为中心,提高应急处理能力,在此基础上改进和创新产品,为客户提供无处不在、随手可及的“非接触银行”服务。

作为银行识别客户身份的重要介质和手段,U盾在企业网银使用中扮演着重要角色,没有U盾的确十分影响业务正常办理。在此之前,“人盾分离”现象偶有发生。而今年以来,受新冠肺炎疫情蔓延和部分城市持续静默影响,“人盾分离”问题更加突出。“人盾分离”直接导致企业无法正常发放员工工资,影响了员工正常生活;延缓企业缴纳税费、支付供应商货款等,进而可能加大企业甚至产业链现金流压力,不利于企业复工复产。

针对这一问题,金融管理部门和行业协会积极引导银行改进服务,寻求新的解决办法。如上海银保监局发出《关于坚持人民至上 做好金融支持抗疫和复工复产工作的通知》,要求银行针对疫情防控等具体情况,在风险可控的前提下改进业务流程,提高服务效率,提供综合金融服务方案。北京市银行业协会倡议会员单位完善线上办理渠道,制定特殊情况应对预案,向企业告知特殊情况下业务办理方式,以支持企业正常生产经营。

目前,多数银行针对“人盾分离”问题采取了多方面的解决措施,在防范风险的前提下满足企业合理的资金使用需求。一是通过视频方式核实客户身份和代发意愿真实性,使用指定邮箱传递加密电子数据等材料,为客户临时开通应急柜面代发渠道,满足其紧急代发工资等需求;二是开辟专门通道,企业可通过门户网站下载密钥和线上传递文件等方式,自行办理或委托银行办理相关业务,解决代发工资等实际问题。在确保资金安全的前提下,部分银行还通过U盾自助展期、线下紧急支付等方式满足企业基本支付需求。应该说,多数银行本着“急事急办、特事特办”原则,优化调整特殊业务办理制度和流程,在防控风险的前提下满足了客户需求,“人盾分离”问题已经基本解决。

不过,“人盾分离”现象对银行带来三个层面的考验。一是考验银行应急处理能力。近百年来,全球平均五年左右就发生一次重大传染病,而恐怖袭击、自然灾害等其他重大突发事件更是时有发生。这都极大考验银行应急能力。银行应加强重大突发事件应对能力建设,从战略、技术、人员等方面做好准备。二是考验银行产品和服务创新能力。目前个人网银和手机银行的U盾,已基本被人脸识别等其他验证方式取代。银行应以此为契机,加快引入移动端数字证书解决方案,以云证书的形式代替U盾等物理介质,广泛应用于电子银行业务,彻底解决“人盾分离”问题。三是考验银行服务意识和服务能力。银行是金融服务业,“人盾分离”虽是疫情期间发生的具体问题,但对其解决反映出银行是否真正坚持“以客户为中心”理念。银行应积极培育先进的服务文化,使服务内化于心、外化于行,推动服务渠道协同发展和资源整合,提升服务能力和效率,为客户提供任何时间、任何地点、任何方式的“AAA”(anytime、anywhere、anyhow)服务。

以更长远的视角看,新冠肺炎疫情在一定程度上改变公众观念和行为,“排斥聚集”或将持续较长时间。由此催生的“非接触银行”服务理念和需求,不会随着疫情平复而消失,反而可能进一步固化和深化。这对银行服务提出更高要求,也带来新的机遇。银行应从战略上重视“非接触银行”服务,及时修订完善与“非接触”冲突的内部制度,构建符合本行禀赋能力的“非接触”服务体系,打造“非接触”服务品牌形象,提高服务能力,提升客户体验。“非接触银行”服务关键在于银行数字化能力。银行要深化金融科技应用,加快数字化转型,强化以客户需求为中心、以客户体验为目标,加强线上线下渠道的协同与融合。

各级政府尤其是金融管理部门应完善金融基础设施,适时修改完善监管规则和要求,开展“远程开户”试点工作,为“非接触银行”服务提供更好的制度支持。金融管理部门还应加强与法院、公安等部门协同,进一步明确电子单证、电子影像、电子签章、电子数据的合规性、合法性,扩大应用范围,推动构建可信的“非接触银行”发展环境。同时,坚持与时俱进理念,对监管检查、反洗钱等要求纸质材料“留痕”等制度,进行适时调整。监管部门应转变观念,充分借助监管科技,加强和改进对“非接触银行”服务的监管,确保“非接触银行”新模式行稳致远。

(作者:董希淼 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。