万亿招行新掌门,遇到麻烦事

直击行长更替后的首次股东大会。

记者/ 李惠琳 编辑/ 谭璐

6月29日,56岁的王良首次以行长的身份,出席2021年度招行股东大会。

今年4月突发人事巨震,原行长田惠宇下课,招商银行一度陷入舆论漩涡。过去两个月,招行股价持续低迷,市值多次跌破万亿。

王良此番露面,一大任务是挽回市场的信心。“我们有信心、也有决心将招行经营管理做得更好。”他在股东大会上强调。

这位招行老将面对的局面,并不轻松。

传统的金融服务主航道,面临银行业息差持续收窄的压力;财富管理的新航向上,又接连被代销的信托爆雷事件卷入旋涡。

继往开来,在王良时代,招行将应对考验?

不良资产“双升”

王良自1995年加入招行,至今已有27年,一路见证它成长为一艘“万亿巨轮”。

过去两个月,招行管理层多次对外释放“求稳”信号,强调行长变了,公司治理和战略不会变。

6月29日的股东大会上,王良再次用三个“不变”来稳军心:董事会领导下的行长负责制不变、市场化的激励约束机制不变、人才队伍的稳定性专业性不变。

(招行2021年度股东大会直播截图)

求稳之下,今年招行的业务波动不少。

“风险上升、困难增多、挑战加大。”王良用12个字形容上半年商业银行的经营环境。

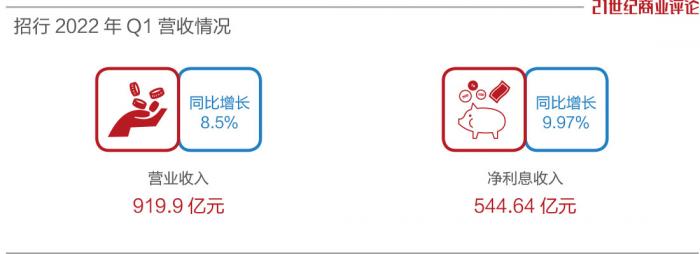

今年一季度,招行营业收入919.9亿元,同比增长8.5%,相比去年同期10.64%的增速,有所放缓。

首先,在传统贷款收益上,央行引导贷款利率(LPR)下调,叠加市场信贷需求不足,采取降价保量措施,银行的贷款收益率下降。

第一季度,招行净利息收入544.64亿元,同比增长9.97%,净利差为2.39%,净利息收益率2.51%,同比分别下降5和1个基点。王良表示,二季度净息差水平仍会出现下行,下半年会有所改善。

其次,招行的资产质量下滑,不良资产“双升”。截至2022年一季度末,其不良贷款余额为541.38亿元,较上年末增加32.76亿元;不良贷款率0.94%,同比增加0.03个百分点。

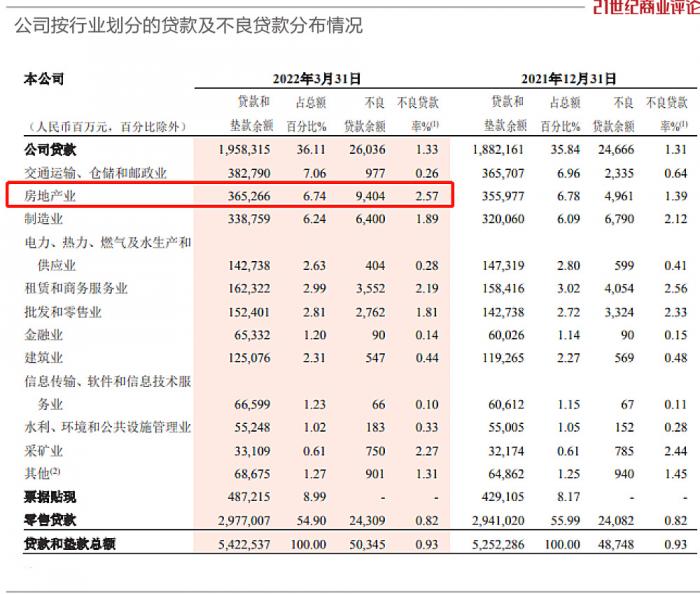

究其原因,房地产不良贷款率快速增长是其一。截至今年一季度末,招行房地产业公司贷款不良余额,由年初的49.6亿元骤增至94亿元,行业不良贷款率为2.57%,较2021年末上升1.18个百分点。

在王良看来,整体是喜多过于忧。

他在股东大会上解释,个别房地产企业违约导致风险上升,另有一些消费信贷业务受疫情冲击,出现消费者还款的困难。

不良贷款率虽略有上升,但风险可控,没有影响业绩。

王良预计,“营收增长与去年相比有所放缓,盈利的增长仍然符合预期。”

财报显示,2022年第一季度,招行净利润360亿元,同比增长12.5%,低于2021年同期15.18%的增速。

卷入代销风波

事实上,房地产债务风险的上升,给招行的大财富管理业务蒙上阴影。

6月底,游戏公司米哈游将五矿信托诉诸法院,引发热议,负责代销这款信托产品的招商银行也被卷入风波。

据多位投资者提供的资料,五矿信托旗下鼎兴系列产品,起购门槛在百万元以上,投资方向为房地产融资,项目期限为12个月,有1-15期产品,现全部到期,却无法兑付,总规模超23亿元,构成实质性违约,米哈游疑似踩雷。

在代销过程中,招行被质疑存在违规行为,包括故意隐瞒信托产品信息;诱导销售,隐瞒投资风险;风控把控不严等。

(来源:视觉中国)

据网易清流工作室报道,五矿信托系列产品最初被招行定为“R3稳健类固收产品”,以基金名义出售,产品出现逾期,招行则修改产品详情页面为“房地产投资”方向。

一位投资者告诉《21CBR》记者,她是招行的私人银行客户,去年经招行的理财经理推荐,拿出1000多万元认购鼎兴系列13期产品,项目被介绍为世茂供应链项目,业绩基准为5.8%,原计划2022年6月18日到期。

今年3月30日,招行理财经理忽然告知她,这笔理财无法兑付,而此前,该经理一直告诉她“没风险”。

该投资者认为,招行理财经理介绍产品时,是按照基金销售规则,只有一个代码,没有具体产品信息和双录(录音录像),涉嫌违规操作。“买的时候不知道这是一款无抵押信用产品,出事了才告诉我。”

目前五矿信托提出的处理方案是:计划申请展期18个月。该投资者多次向理财经理索要认购风险申明书、信托计划说明书、信托合同等资料,对方一直推诿。

第二曲线风险

2021年以来,招行多次踩雷代销信托产品,这些产品均与地产相关。

在今年3月的业绩会上,招行管理层就透露,与房地产有关的理财业务资产约1008亿元,违约率在0.2%左右。

地产类信托的收益水平相对高,对资金吸引力强,是代销产品中的香饽饽。

当房企债务危机蔓延,信托违约增多,招行也被推上风口浪尖,其财务管理专业性遭质疑。

北京云亭律师事务所律师张昇立向《21CBR》记者解释,银行作为代销机构,不参与信托产品的运作,但是对于产品仍有根据其掌握的情况如实披露的义务。

根据银监会的要求,银行内部应当对代销产品进行尽职调查和风险评级。否则,代销银行可能对投资者构成侵权,依照代销过错程度对投资者进行赔偿。

凭借差异化的服务和打法,招行此前一直备受高净值人群的偏爱。

截至2021年末,累计吸引1.73亿户零售客户,其中,金葵花及以上客户(总资产在50万元及以上)为367.20万户,私人银行客户(总资产在1000万元及以上)为12.21万户。

基于庞大的高净值人群,招行打造了大财富管理的第二增长曲线。2021年,该业务收入同比大增33.9%至521.3亿元,在营收中占比接近16%。

代销信托贡献了不少业绩。2021年,招行代理的信托类产品销售额为4151.41亿元,代理信托计划收入为69.10亿元,仅次于代销基金和代销保险的收入。

不过,受资本市场低迷的影响,2022年的形势陡转之下,第一季度,招行的大财富管理收入同比减少0,59%,至153亿元,其中代理信托计划收入为12.28亿元。

从趋势上看,招行代销信托的销售额和收入都在下降。招行方面解释称,这主要是主动调整业务方向所致。

根据最新数据,2022年4月,招行托管规模突破20万亿。

王良乐观预计,近期资本市场回暖反弹,大财富管理的规模会继续快速发展,下半年收入会高于上半年。

合规和风险控制是银行的生命线,招行还需要强化这些能力。

“财富管理能力决定招行能够走多高,风险管理能力决定能够走多远。”王良表示,招行会进一步提升风险管理、内控合规水平。

驾驶万亿巨轮,不是易事。在大财富管理的航向上,如何化解风险继续增长,考验着新掌舵人的智慧。

(作者:李惠琳 编辑:谭璐)