2022年上半年在新冠的反复和波动中结束,经济、金融和资本市场的运行都一定程度上受到新冠影响,下半年也将面临更艰巨的复苏和发展任务。

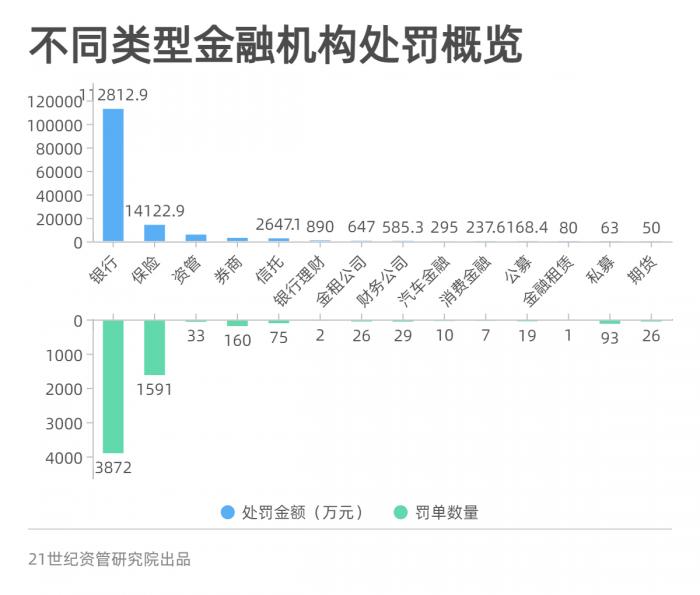

21世纪资管研究院在数据统计和分析的基础上推出了这份《2022年上半年金融合规半年报》,报告显示,今年上半年金融机构合计收罚单5944张,合计处罚金额14.15亿。其中银行业收到罚单3872张,被罚金额合计11.82亿元。超千万罚单6张,相比去年同期明显减少。

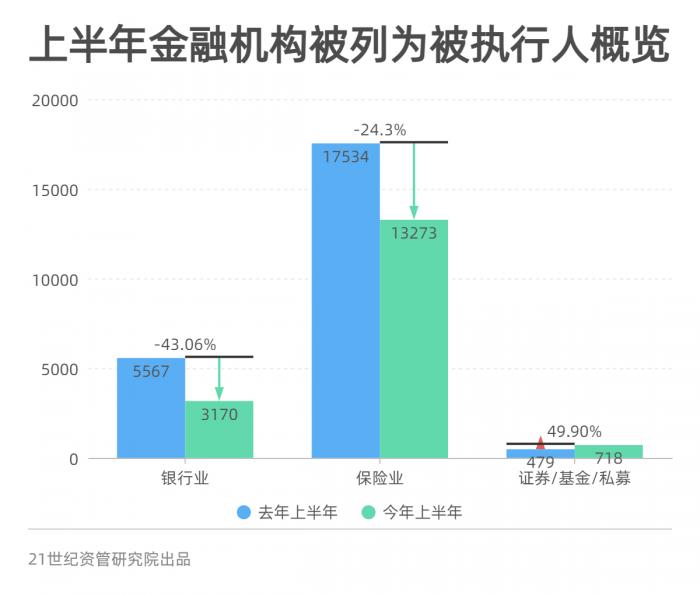

报告总结指出,今年上半年金融合规方面呈现出几大特点,一、随着资管新规过渡期结束,理财业务合规情况有所好转,与此同时,随着理财公司的独立运作,首次出现了理财公司被罚,理财业务合规主体或逐步转向理财公司;二,监管对中小银行的违规问题关注和处罚力度有所加大,农商行是处罚数量和金额最大的类型,同时,今年上半年,单张金额最大的罚单也落至一家农商行;三,反洗钱处罚力度加大。今年,11部门联合启动了打击洗钱犯罪三年行动,反洗钱领域也出现了超过2000万的特大金额罚单。四、金融信息保护问题越来越被关注,处罚力度也有所提升;五、司法涉诉方面,银保机构列为被执行信息有所减少,但证券/基金/私募作为列为司法被执行人信息则大增78%。

本报告内容包括:

上半年银行业处罚排行(罚单数量、罚单金额、超千万大额罚单机构)

上半年银行业违规案由分布

上半年其他类金融机构处罚情况概述

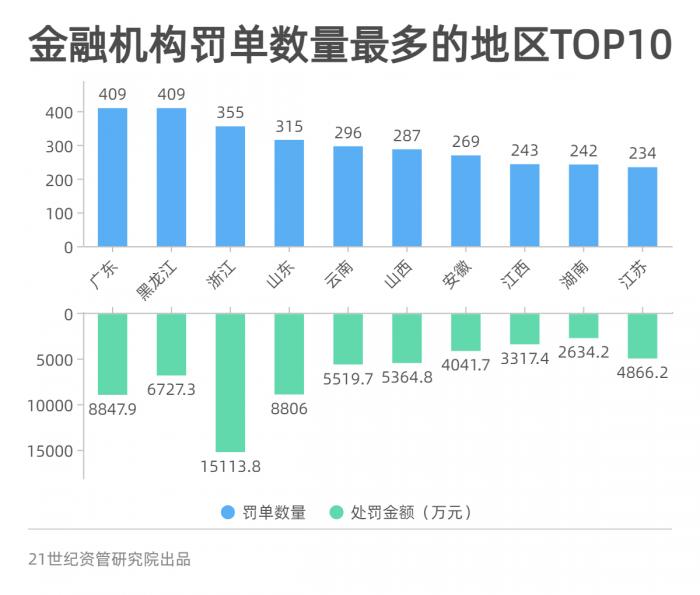

上半年金融机构处罚总体情况(按处罚部门、机构类型、地区、处罚对象)

上半年金融机构涉诉情况(被执行、失信被执行信息)

上半年金融合规特点分析

上半年十大典型金融合规案例

一、上半年银行业处罚排行

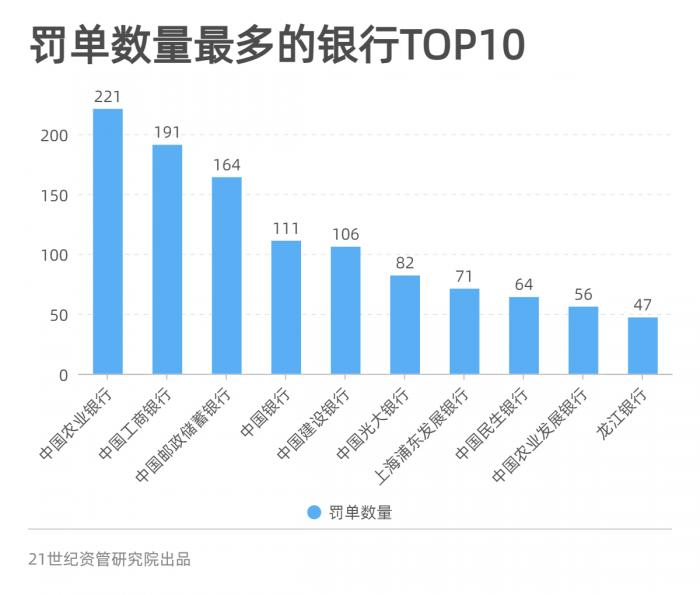

(一)农行罚单数最多,工行合计处罚金额最大

今年上半年农业银行、工商银行、邮政储蓄银行罚单数量排前三,农业银行以221张罚单排第一;从处罚金额来看,今年上半年工商银行被罚金额最多,以6276.69万元的合计处罚金额排第一,其次是农业银行和青岛农村商业银行。

(二)6张超千万罚单

今年上半年银行业有6张罚单处罚金额超过1000万,相比去年上半年14张超千万大额罚单,今年大额罚单数量明显减少。

对比来看,主要是由于去年上半年数张涉银保监会2018年现场检查处罚结果的大额罚单落地。

譬如,去年5月,银保监会对华夏银行、渤海银行、中国银行、招商银行和东亚中国5家金融机构及相关责任人员依法作出行政处罚决定,处罚金额合计约3.66亿元。相关银行被处罚的案由从18条至36条不等,较为共性的涉罚业务条线包括信贷业务、理财业务以及同业业务等。

银保监会在披露相关处罚时表示,对各类金融市场乱象保持处罚问责高压态势,依法打击监管套利行为,严防资金空转。督促银行保险机构加强合规建设,依法审慎经营,服务实体经济,保护金融消费者合法权益,确保国家各项重大政策贯彻落实。

据21世纪资管研究院了解,相关处罚事项源于2018年银保监会开展的现场检查,后续涉罚银行均表示,已对相关事项落实整改。

二、上半年银行业违规案由分布

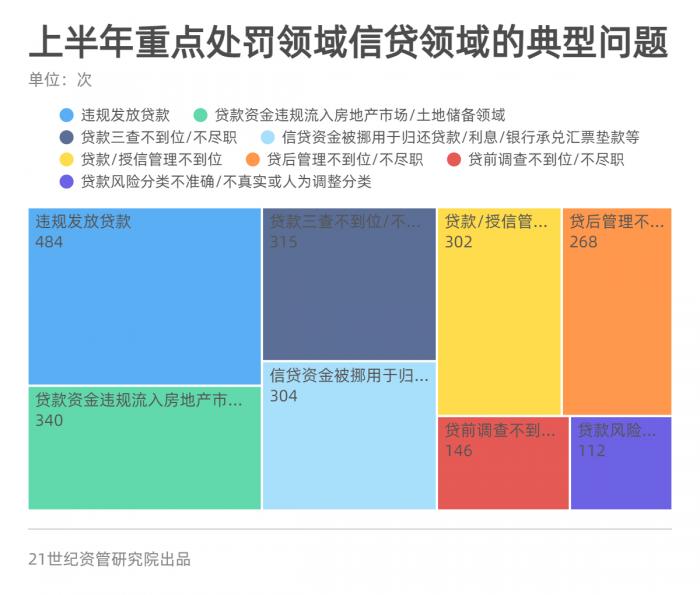

今年上半年银行业违规的五大重点领域为信贷、反洗钱、配合监管、结算与现金、公司治理。

三、非银行类金融机构处罚情况:券商投行业务被重罚

今年上半年券商罚单以经纪业务和投行业务处罚居多,其中经纪业务方面的违规行为主要包括投顾业务开展不规范、违规销售金融产品、替客户办理证券交易、为客户之间的融资提供中介。值得一提是,近年来随着券商代销金融产品增多,券商代销方面的罚单也开始出现。

今年上半年投行业务处罚力度明显加大,包括国海证券、西部证券、华龙证券、平安证券、中德证券等多家券商投行业务收罚单。因保荐项目被查出财务造假等问题,多家券商投行牵连被罚,比如因乐视网财务造假,保荐机构平安证券、山西证券控股子公司中德证券均被罚,其中平安证券因在保荐乐视网首次公开发行股票并在创业板上市的执业过程中,尽职调查未勤勉尽责、内控机制执行不到位等被罚暂停保荐机构资格3个月。

山西证券控股子公司中德证券因在乐视网2016年非公开发行保荐业务中存在未勤勉尽责的情形,包括未完整获取和编制前十大客户销售情况、未对业务发生的真实性进行有效核查,被证监会责令改正,给予警告,没收业务收入566.04万元, 并处以1132.08万元罚款。

粤开证券作为山东胜通集团股份有限公司(以下简称胜通集团)非公开发行公司债券项目“17鲁胜01”“18鲁胜01”和“18鲁胜02”的受托管理人,因在受托管理过程中存在未保持职业谨慎的情况被广东证监局采取出具警示函措施。此前胜通集团被查出2013年度至2017年度累计虚增主营业务收入615.40亿元,累计虚增利润总额119.11亿元。扣除虚增利润后,胜通集团各年利润状况为亏损。

公募基金、私募基金处罚方面,以私募基金罚单数据居多,处罚主要集中于销售环节违规行为,募集完成后未及时备案的处罚也不少,管理私募基金过程中未能恪尽职守,未能履行诚实信用、谨慎勤勉的义务的私募基金也被处罚,比如北京秃鹰资产管理有限公司、北京玖悦投资管理有限公司等。甚至有私募基金圣商资本管理有限公司侵占、挪用基金财产,被北京证监局采取责令改正行政监管措施。

四、上半年金融行业处罚总体情况

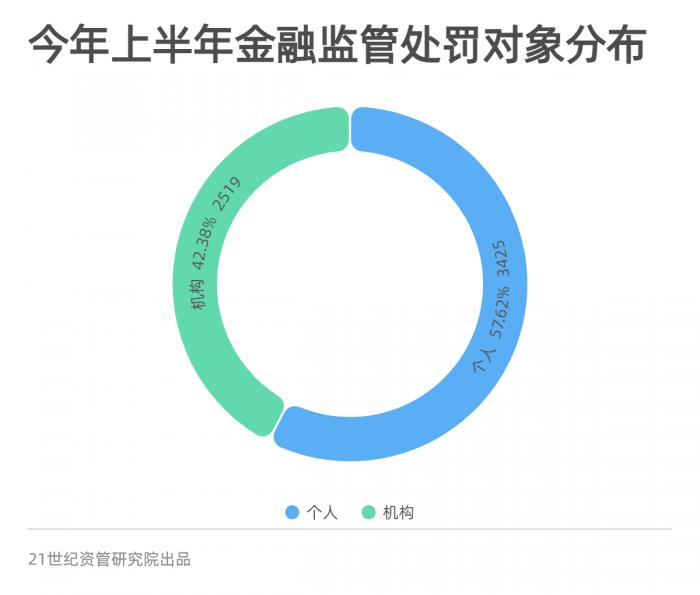

数据统计显示,今年上半年金融机构合计收罚单5944张,合计处罚金额14.15亿。

从非银行业金融机构罚单来看,今年上半年保险业收1591张罚单,合计处罚金额1.41亿,券商收160张罚单,合计处罚金额3062.69万;信托收75张罚单,合计处罚金额2647.1万;公募基金和私募基金收112张罚单,合计处罚金额231.37万。

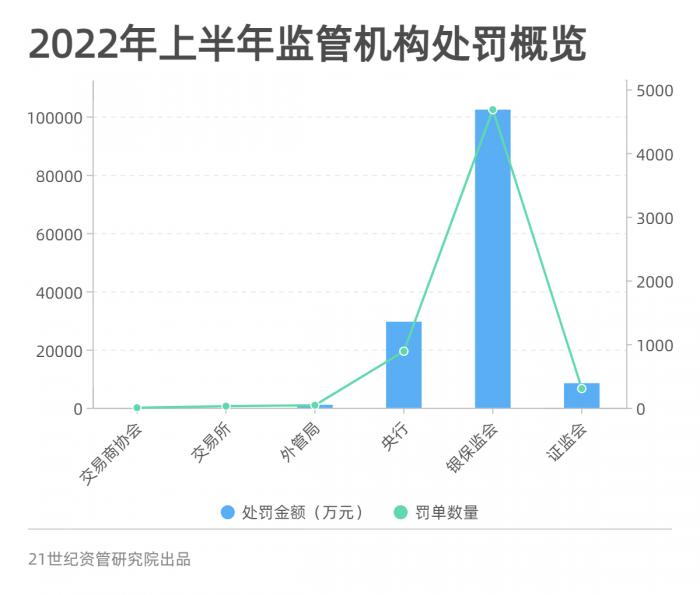

从金融监管部门来看,对金融行业作出行政处罚的监管部门包括交易商协会、交易所、外管局、央行、银保监会和证监会等,其中银保监会开出的罚单数量最多,其次是央行、证监会。

五、金融机构涉诉情况:证券/基金/私募机构频频被列入失信被执行人,同比大增78%

银行业机构今年上半年被列为被执行人(含已撤销,下同)的信息有3170条,同比减少43.1%。保险业机构有13273条,相比去年同期减少24.3%。证券/基金/私募机构有718条,同比增加49.9%。

今年上半年银行业被列为失信被执行人的信息有11条;保险业被列为失信被执行人的信息有6条,渤海财产保险股份有限公司有两家分支机构被列为失信被执行人;证券/基金/私募机构被列为失信被执行人的信息有89条,同比增加78%,其中钜洲资产管理(上海)有限公司、大连华讯投资股份有限公司被列为失信被执行人的信息较多。

银行业11条被列为失信被执行人的信息

六、上半年金融合规特点分析

(一)理财业务领域合规性改善,大额罚单明显减少

随着资管新规实施,理财业务历史遗留问题逐步改善,今年上半年理财业务的处罚力度有所减轻。

据不完全统计,今年上半年包含“理财”二字的理财业务罚单数量为28张,去年同期为46张,同比减少39.1%。今年上半年理财业务罚单主要处罚非标投资相关的违规行为,包括理财产品非标准化债权投资不审慎、虚假转让非标债权资产、非标投资未比照自营贷款管理、理财投资的非标资产期限与理财产品期限不匹配。此外还有老产品规模在部分时点出现反弹、理财业务隐性担保、理财资金间接投资本行信贷资产、违规销售理财产品等违规行为被处罚。

(二)新出现理财公司处罚案例

今年上半年首次出现了理财公司被罚,理财业务投资运作方面违规行为的处罚主体或逐步转向理财公司。

2022年6月2日,银保监会官网公布了四张罚单:因理财业务存在违法违规行为,中银理财被罚460万元、中行被罚200万元;光大理财被罚430万元、光大银行被罚400万元。

中银理财的主要问题包括公募理财产品持有单只证券的市值超过该产品净资产的10%、全部公募理财产品持有单只证券的市值超过该证券市值的30%等;光大理财的主要问题包括公募理财产品持有单只公募证券投资基金的市值超过该产品净资产的10%、全部公募理财产品持有单只证券的市值超过该证券市值的30%、开放式公募理财产品持有高流动性资产比例不达标等。

业内认为,首次被银保监会处罚,标志着银保监会对理财公司及相关业务已建立了从立法到执法的全流程监管体系,是落实资管新规要求的又一重要进展。

值得注意的是,这次也是首次处罚理财产品的托管机构。中国银行、光大银行分别为中银理财、光大理财的托管行。中国银行被罚的原因是,老产品规模在部分时点出现反弹;光大银行被罚的原因是,老产品规模在部分时点出现反弹、托管机构未及时发现理财产品集中度超标、托管业务违反资产独立性要求、操作管理不到位。

随着理财公司的独立运作,相关监管部门越来越强调其作为独立资管机构在公司治理等方面的独立和合规。今年4月,银保监会制定并发布《理财公司内部控制管理办法(征求意见稿)》,要求理财公司建立全面、制衡、匹配和审慎的内控管理机制和组织架构,完善投资管理分级授权机制,健全交易制度全流程管理,加强重要岗位关键人员全方位管理。

(三)对农商行等中小银行的处罚力度加大

从不同类型银行机构处罚来看,今年上半年农商行处罚力度最大,无论是罚单数量还是处罚金额,农商行均排第一,其次是国有行,排第三的是股份行。

据21世纪资管研究院统计数据,去年上半年罚单数量最多的也是农商行,但相比罚单数量排第二的国有行,农商行罚单数量仅比国有行多34张罚单。但今年上半年农商行罚单数量比排第二的国有行多了270张罚单,罚单数量更是远远多于排第三的股份行。

另外值得关注的是,相比过往大额罚单相对集中于大型银行的情况,今年上半年最大罚单“花落”一家农村商业银行——青岛农村商业银行,涉及处罚金额4410万,违规原因主要涉及信贷领域、信用卡领域以及员工行为管控不力。

具体来看,青岛农商银行所涉案由为:贷款五级分类不准确、投资业务投后风险管控不到位、员工行为管控不力、贷款转保证金开立银行承兑汇票、数据治理有效性缺失、流动性资金贷款被挪用、房地产贷款管理严重不审慎、信用卡透支资金流入非消费领域等。

(四)11部门联合开启反洗钱三年行动,反洗钱处罚力度加大

近年来反洗钱力度明显加大,超千万罚单频频出现。今年上半年更是出现了一张超过2000万的大额罚单,浙江网商银行因违反反洗钱法等方面的违法违规行为被央行罚款2236.5万元。这一处罚金额在今年上半年位居第二。

今年1月,中国人民银行、公安部等11部门联合开展打击治理洗钱违法犯罪三年行动。监管部门指出,当前,打击治理洗钱违法犯罪的形势依然严峻,并提及“增强反洗钱义务机构洗钱风险防控能力”。这也对金融机构提出了强化反洗钱队伍建设,建立反洗钱培训长效机制的要求。

(五)“广西千余学生被批量开立上万银行电子账户”处罚落地

今年1月20日,中国人民银行崇左市中心支行披露处罚信息显示,中国农业银行崇左分行因“未落实个人银行账户实名制管理规定;违规使用个人金融信息;未严格落实银行账户风险监测要求;未按规定完整保存客户身份资料”等违法行为,被处以警告,并共处罚款1142.5万元。与此同时,该行5名相关负责人也分别领罚。

这一罚单是去年“广西1457名学生被批量开立上万II、III类账户”一事的后续。

去年12月,有媒体报道,中国农业银行崇左江州支行营业室利用向学校提供代收学费服务时获得学生信息,批量开立12536户Ⅱ、Ⅲ类电子账户。彼时,多位受访人士表示,此类事件的发生多是银行基层为完成业绩考核指标所为。

随后,农业银行广西分行在其微信公众号公告称,“经核实,此事确系我行辖属江州支行营业室未与客户充分沟通,内部审核把关不严,不规范操作所致”,并表示将尽快与相关学生逐一取得联系,在征得其同意的情况下,销掉多开立的账户。

七、上半年十大典型金融合规案例

1、青岛农商银行被罚款人民币4410万元

案由:贷款五级分类不准确、投资业务投后风险管控不到位、员工行为管控不力、贷款转保证金开立银行承兑汇票、数据治理有效性缺失、流动性资金贷款被挪用、房地产贷款管理严重不审慎、信用卡透支资金流入非消费领域等

2、农业银行崇左分行被罚1142.5万元:违规批量开立上万II、III类账户

案由:未落实个人银行账户实名制管理规定;违规使用个人金融信息;未严格落实银行账户风险监测要求;未按规定完整保存客户身份资料。该事件中,涉及多名责任人一同被罚。

3、监管首罚银行理财公司及托管行:光大理财被罚款430万元;中银理财被罚款460万元。

光大理财案由:公募理财产品持有单只公募证券投资基金的市值超过该产品净资产的10%;全部公募理财产品持有单只证券的市值超过该证券市值的30%;开放式公募理财产品持有高流动性资产比例不达标;使用第三方移动办公平台存在风险隐患,信息系统管控有效性不足;理财产品宣传不一致不准确。

中银理财案由:公募理财产品持有单只证券的市值超过该产品净资产的10%;全部公募理财产品持有单只证券的市值超过该证券市值的30%;开放式公募理财产品杠杆水平超标;同一合同项下涉及同一交易对手和同类底层资产的交易存在不公平性;理财产品投资资产违规使用摊余成本法估值;理财公司对关联法人的认定不符合监管要求

4、网商银行被罚款2236.5万元,多名高管和员工一同被罚

案由:1.违反金融统计管理相关规定。2.(1)违反账户管理相关规定;(2)违反清算管理相关规定。3.违反征信管理相关规定。(1)未按规定履行客户身份识别义务;(2)未按规定保存客户身份资料和交易记录;(3)未按规定履行可疑交易报告义务;(4)与身份不明的客户进行交易。

针对该违规事件,多名网商银行高管和员工一同被罚。

5、民生银行太原分行被罚1710万:未经总行授权开展兜底承诺业务

案由:未经总行授权开展兜底承诺业务;未按照会计原则进行财务核算;公章使用登记簿记载不真实;未按照“穿透”原则计提拨备;发放实际承担风险的委托贷款;在理财业务投资运作过程中提供隐性担保。

6、快钱支付被罚1004万元,时任高管一同被罚

案由:1.违反账户管理规定;2.违反清算管理规定;3.未按规定履行客户身份识别义务;4.与身份不明客户交易。

被罚高管:党晓强(时任董事、首席执行官、总经理);滕士军(时任助理副总裁)。

7、农业银行福州分行被罚650万元,6名员工一同被罚

案由:未按规定将土地使用权及在建工程纳入抵押担保;未落实贷款受托支付管理规定;未按工程进度发放贷款;发放流动资金贷款用于固定资产投资

8、东亚中国再收大额罚单,被罚1674万元

案由:违反信用信息采集、提供、查询及相关管理规定。

9、中德证券被罚1132.08万元

案由:乐视网2016年非公开发行及违法情况;中德证券非公开发行保荐业务情况;中德证券涉嫌未勤勉尽责。

10、中国太平洋人寿保险股份有限公司被罚470万

案由:1.未按规定履行客户身份识别义务;2.未按规定保存客户身份资料和交易记录;3.与身份不明的客户进行交易。

(企业预警通为本文提供数据支持)

(作者:唐曜华,杨希 编辑:方海平)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。