低迷中谋成长。

21世纪经济报道记者骆轶琪 广州报道

进入第二季度后,虽然有各地消费券和电商大促带来一定推进作用。但还是难以令整个上半年的国内智能手机市场销售“逆风翻盘”。

CINNO Research统计显示,2022年上半年中国市场智能机销量约1.34亿部,同比下降16.9%,创下2015年以来最差的上半年销量成绩。预计下半年销量表现或将好于上半年。

该机构指出,受惠于“618”促销带动,6月中国大陆市场智能手机销量约2320万台,环比增加21.3%,环比复苏迹象明显,不过同比降幅依然高达18.6%,创下2015年以来最差的6月单月销量。

这背后是受一系列复杂因素影响所致,有行业的大小周期趋势,也有科技对互联生活发展催生的新需求,不可忽视的当然也有全球多变的宏观环境。

IDC中国研究副总裁王吉平在近日与媒体的交流中分析,今年的确不算是对手机市场来说表现理想的一年,其中有诸多客观因素影响,上半年全球手机市场都处在低谷期。预估到下半年,这种形势会有所缓解。

他同时认为,拉长周期来看,中国智能机市场从2016年高峰期接近5亿台年销售量到如今每年约超3亿台销量,这背后不仅仅是库存、宏观环境等因素影响,也受到终端日益碎片化等条件制约。

具体来说,以前手机是人们相对唯一的电子产品中心,但如今还有包括智能音箱、智能家居、智能汽车、平板等,这会令对手机的注意力和相关预算都被稀释了。“计算算力分布,是一个潜在导致市场下滑的原因。”他续称。

当然,也不是毫无亮点。其中苹果维持了成长性,国产品牌的折叠屏类产品也在高速成长。这显示出,在如今众口挑剔且口袋收紧的时期,不讲噱头的好产品和好技术,才是俘获消费者的核心。

价格承压

受如今消费情绪偏谨慎等因素影响,今年不同价位段的手机销量出现了明显波动。

据IDC统计,以中国智能机市场第一季度时间段观察,在高端价位段中,1000美元以上价位产品同比出现下滑,但800-1000美元(约合5300-6700元人民币)价位产品有一定幅度增长。显示出高端市场销售相对稳定的态势。

安卓阵营在中高端市场的容量同比大幅下滑,产品重心向主流和中端转移。主要表现在400-800美元(约合2700-5300元)价位段内,容量均同比出现接近或超过50%的不同程度下滑。

有成长的市场主要来自200-400美元(约合1300-2700元)价位区间,涨幅在20%上下。

王吉平指出,从中可以看到市场出现了中间价位段容量缩窄的情形。不过他也指出,这未必会是长期的表现趋势,整体来说,高端手机市场受到外部环境影响略小,中低端市场所受影响偏大。

CINNO Research资深分析师Louis也指出,从手机销售均价数据来看,2020-2021两年间非苹果阵营的价格表现并没有明显变化,但2022年上半年,非苹果阵营手机均价不涨反降,因此探寻高端市场的发展空间,寻找新增长点都是目前趋势。

苹果的表现就是一种市场情绪反馈。Louis表示,相比安卓阵营的价格下滑,在国内4000元以上市场,苹果的占比从2020年的51%提升到了2021年的66%,预计到2022年苹果份额会提高到75%,显示出苹果在国内高端市场“独孤求败”的局面。

这其中,自研SoC芯片、品牌积累等是主要助力的方向。“残酷的是,国产厂商短期内无法弥补这种差距,要寻求其他解决之道。”他举例道,比如自研其他关键领域芯片,如拍照、快充领域;还比如在AR市场谋求积累和突破等。

探路创新

在宏观市场走低的行情中,部分创新品类却逆势创下了高成长性。

这固然与这些新品类的销量基数不高有关,但也显示出,创新性产品即便价格相对高昂,却依然在当前备受消费者青睐。

IDC统计显示,今年上半年,国内折叠屏细分领域保持了高速增长态势,半年内出货量超过110万部,同比增幅约70%。

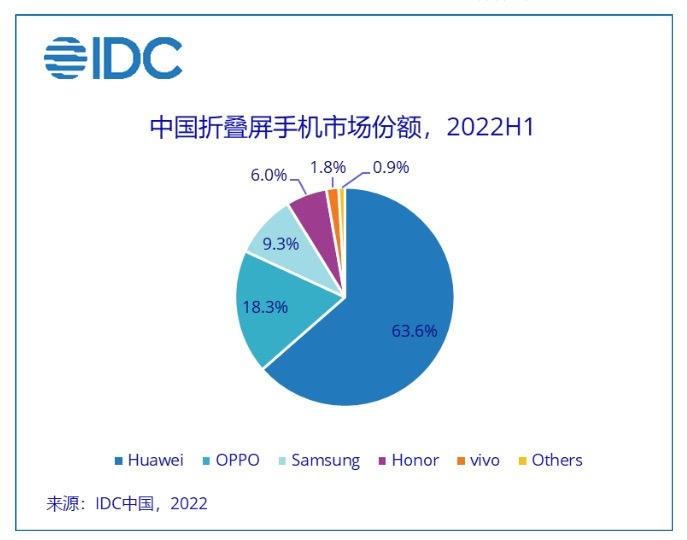

(IDC统计今年上半年国内折叠屏市场不同厂商的份额表现,图源:IDC中国)

分厂商来看,虽然供应受限,但华为凭借强大的品牌与产品力,占据国内折叠屏市场超63%份额;OPPO凭借Find N具有显著差异化的产品设计,以及较强的价格竞争力,位列折叠屏市场第二位;三星的Z Flip3、Z Fold3两款产品已接近生命周期尾声,排名第三;荣耀、vivo的供货策略相对保守,分列第四、第五位。

该机构指出,在逆风市场环境中,折叠屏产品平均单价虽远高于平均水平,且部分软件体验仍有较大提升空间,但该细分市场能够快速增长,甚至部分产品依然呈现供不应求势头,体现出拥有足够差异化的产品,依然可以打动消费者。因此,未来整体市场虽然挑战巨大,但专注于产品体验的提升,仍将是行业参与者应重点关注的方向。

Louis也认为,折叠屏产品目前正进入成熟期,预计2022年总销量将到320万,2025年有希望到1100万台。

“与苹果相比,国产厂商在折叠屏的屏幕开发与自研、与供应链合作研发铰链等关键技术方面,并不处于劣势,因此更容易实现高端市场的弯道超车。”他分析,同时折叠屏相比之下毛利率丰厚,因此尽管目前市场有领跑企业,但因总体渗透率不高,未来依然有很大发展潜力。

此外,手机厂商近些年来基于万物互联的体验考虑,纷纷进军平板电脑、笔记本电脑、智能电视等市场。不过Louis指出,考虑到这些行业原本存在厂商对智能机厂商这类跨界玩家的反击,因此加大了智能机厂商对这些品类跨界的难度。

“反而是AR/VR作为新市场,缺少有统治力的厂商,因此发展阻力小。”他表示,AR/VR硬件作为元宇宙下一代互联网的物理载体,又具备浓厚的消费电子特色,和强烈的个人终端属性,因此布局相关产品正成为行业共识。

Louis认为,AR/VR产业已经跨过了此前从初期狂热到期待破灭的阶段,目前正处在行业技术成熟和二次成长的关键节点。

据CINNO Research预测,2022年全球AR/VR出货量可到1260万部,2025年预计可达5795万部,2027年有望年出货量超过1亿部。

(作者:骆轶琪 编辑:张伟贤)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。