“橱窗基金”火了,然而想入手并不容易!

近日,宝盈盈润纯债债券基金竟将每日申购限额从100元调整到了10元。

也就是说,即使每天不间断定投这只基金,按照250个交易日计算,一年也只能定投2500元。

太过明显的“劝退”意图,让一些伙伴不禁怀疑此举是在拿限购当噱头。

那么“橱窗基金”到底香在哪里?真的值得我们跟风买吗?

一、什么是“橱窗基金”?

所谓的“橱窗基金”,是业内对一些业绩较好,但是采取较为严格限购的基金的称呼。

这类基金就好比 “橱窗”里的商品,数量有限,有价却又不容易购买到。

严格限购是“橱窗基金”的标志之一。

根据Wind数据,截止2022年8月9日,市场上有36只基金(只计算A份额)每日申购限额不超过100元,进一步不超过10元的有4只。

(部分“限购基”一栏)

也就是说,宝盈盈润纯债已经处于基金限购“天花板”了。

回头看,早在去年12月,宝盈盈润纯债就将单日大额申购额度从10000元骤降到100元,没想到几个月后,连100元也不让买了。

来源:公司公告

不得不提的还有最近人气爆棚的金元顺安元启基金。8月1日开始,这只基金每日申购限购已经降到了50元。

来源:公司公告

而这已经是该基金年内第4次下调申购额度了,此前,在今年1月5日、1月7日、1月13日,金元顺安元启曾分别被调整限购额度至1万元、2000元、100元。

除了严格限购,业绩较好是“橱窗基金”的另一个标志。

截止8月9日,宝盈盈润纯债今年以来的收益率为3.73%,在同类2006只基金中排名59位,同期中长期纯债基金平均收益率为2.14%。

事实上,这只基金自成立以来表现就不错,业绩始终排在同类基金比较靠前的位置。

来源:Wind

宝盈盈润纯债成立于2019年8月,最新(截止2022-06-30)基金规模4.35亿元,基金经理为杨献忠。

公开资料显示,杨献忠的投资经理年限为4.31年,目前管理着6只基金,总规模接近400亿元。其中表现最好的正是宝盈盈润纯债,任职年化回报(截止8月9日)达5.41%。

在操作策略上,该基金在二季报中有所提及:组合维持了高收益城投债持仓,并择机参与了短久期政策性银行金融债的波段交易。

至于金元顺安元启,更是堪称2022年以来的“黑马基”。

截止8月9日,金元顺安元启今年以来的收益率为27.57%,在2204只同类基金中排名第三。

将时间拉长,这只基金近1年、近2年、近3年的业绩表现均排在同类基金前列,成立以来总回报达230.83%。

来源:Wind

金元顺安元启成立于2017年11月,最新(截止2022-06-30)基金规模12.44亿元,基金经理为缪玮彬。公开资料显示,缪玮彬的投资经理年限为5.65年,在管的只有这一只基金。

从投资策略上看,金元顺安元启是一只颇为独特的基金。

股票仓位不高。

相对于动辄九成以上的高仓位,该基金股票仓位自2020年二季度以来就一直维持在75%左右。

来源:天天基金网

以小盘股为主。

截止2022年二季度末,其前十大重仓股分别是:南京港、大港股份、茂业商业、富煌钢构、南京医药、红墙股份、出版传媒、东易日盛、海峡环保、读者传媒。

来源:Wind

小盘股基数庞大,相比于大盘股,对基金经理选股的能力和精力要求也会更高。

持仓极度分散。

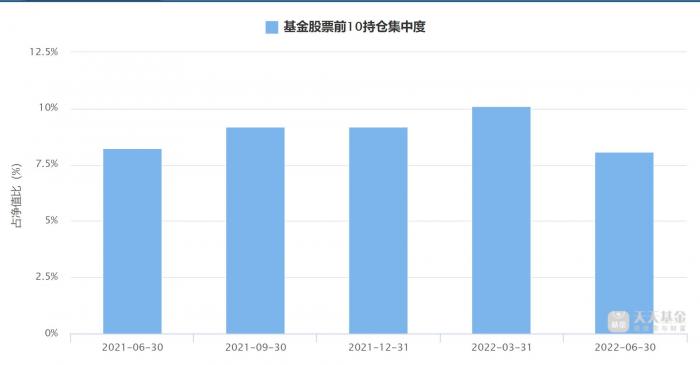

根据公开披露的数据,金元顺安元启自成立以来,前十大重仓股持仓集中度就维持着偏低的水平,最高出现在2020年第二季度,为12.04%。

而从最新季报来看,截至2022年二季度末,其前十大重仓股持仓占比仅为8.07%,尚不及多数基金的一只重仓股占比高。

来源:天天基金网

二、 “橱窗基金”是噱头吗?

大家知道,公募基金公司的主要收入来源是按基金规模计提管理费。基金规模越大呢,基金公司的收入也就越丰厚。

那么这些业绩还不错的基金为啥要主动当“橱窗基金”,是嫌钱多吗?答案显然不是!

基金公司在相关公告中大都给出了这样的理由,为了保护基金份额持有人的利益。

我们可以这么理解:

当基金被大额资金申购后,基金经理需要一定时间完成投资标的选择、购买及调仓的动作,若遇到市场上可供选择的资产不够多时,布局的时间就更难以控制。

而在这个过程中,新申购的资金主要以现金形式存放于基金资产中,不会产生投资收益,于是平分到原有份额的收益在一定程度上就会减少。

举个简单的例子(只为说明问题,数据和实际计算有出入):

现在有一只基金A,净值为1,份额为2亿份。

那么A的规模就是:基金净值*基金份额=1*2亿=2亿元。

某一天,投资者对A的新增累计申购金额达到了5000万,相当于基金经理可投资的金额多了5000万。

我们再进一步假设,申购的第二天,A原有的金融资产累计投资收益为500万。这时:

如果没有新增的5000万申购,那么A当天每一份额的收益为:500万/2亿份=2.5%。

如果有新增的5000万申购,且这笔钱正以现金的形式放在基金投资账户里,那么A当天每一份额的收益变为:500万/(2亿份+0.5亿份)=2%。

2.5%变2%,也就在无形中影响到了基金原有持有人的利益。

除了避免摊薄收益外,很多基金选择限购也可能是基金经理出于自我管理能力方面的考虑。

管理不同规模的基金,所需要的能力是不一样的,加上不少基金经理希望更好的延续自己的投资策略,也就不那么想自己掌管的基金规模增长得过快。

三、要不要跟风买?

站在投资者的角度,今年以来市场波动较大,业绩排名能够始终靠前的基金并不多。而“橱窗基金”呢,既有业绩不俗的诱惑,又有限购的噱头,于是就出现了“越限越买”的现象。

Wind数据显示,上面提到的金元顺安元启,二季度份额从2.71亿份增加至3.96亿份,增幅达到46.42%。

来源:天天基金网

那么“橱窗基金”真有那么香吗?

事实上,一只基金既然发布了限购公告,说明规模若再快速增长下去,很可能会对基金的稳定运营产生实质影响。

这时候再买入,一来,能买到的资金量较小,收益也较少,二来,随着资金不断的流入,承担的风险会不断加大。

此外,不少“橱窗基金”的机构投资者占比很大,甚至有可能就是机构定制基。

这样的基金,万一机构投资者选择大量赎回,基金净值就可能大幅波动。所以主动限购,在某种程度上也是在变相的保护基民。

最后我们用一句话总结下:“橱窗基金”业绩虽好,但不要盲目追买,风险是有的。

(作者:王婷婷 编辑:崔海花)

该频道为南财特色专栏,频道刊载的内容知识产权均属广东南方财经控股有限公司所有,任何未经书面单独授权,任何人不得以任何方式使用。