A股“期中考”丨双良节能硅片极限扩张 “后遗症”凸显现金流承压

21世纪经济报道记者 韩迅 上海报道

8月29日晚,“硅片赛道新玩家”双良节能(600481.SH)披露了2022年半年报,报告期内,公司实现营业收入42.96亿元,同比增长243.87%;归母净利润3.53亿元,同比增长244.74%;“扣非”归母净利润3.37亿元,同比增长295.05%。

对于营收的增长,双良节能的解释就是“光伏设备订单放大、光伏单晶硅逐步投产,销售增长所致。”

值得注意的是,双良节能“光伏新能源业务”在高速发展的同时也带来了“扩张后遗症”,如公司资产负债率提升、增加了公司的短期偿债压力等。

光伏产业极限扩张

双良节能主要业务只有两块,一块是节能节水系统业务,另一块就是市场重点关注的“光伏新能源业务”。

作为“硅片赛道新玩家”,双良节能为了获得更多的市场份额在今年上半年开始了极限扩张。

双良节能2022年半年报显示,其子公司双良硅材料(包头)有限公司(下称双良包头公司)实现单晶硅棒和硅片的销售收入20.67亿元,尺寸M10/G12、型号 P/N 等硅棒/硅片均陆续出货。

今年上半年,双良包头公司的单晶一厂560台单晶炉和单晶二厂800台单晶炉均已全部投产运行、满负荷生产,年产能已超20GW,预计2022年内该公司的大尺寸硅棒/硅片实际产能将实现50GW。

“隆基今年的硅片出货预计在90GW左右,对于去年初才切入到硅片领域的双良节能来说,今年内就能做到50GW产能,扩张速度的确够快。”江苏某光伏业内人士告诉21世纪经济报道记者,由于双良节能没有披露具体的硅片出货量,只能预估其全年单晶硅出货有望在20GW左右。

在硅片领域布局之后,双良节能还在今年上半年成立双良新能科技(包头)有限公司,作为其高效光伏组件项目的投资运营主体,在包头地区开展大规模组件项目投资建设和生产,一期5GW,有望在2022年年内投产。

从财务数据上也可看出双良节能的扩张节奏,2022年上半年,该公司的总资产达到162.30亿元,较期初的89.91亿元增长了80.51%;总负债为134.13亿元,较期初的65.33亿元增长了105.31%。

由此可见,双良节能今年上半年的负债增幅明显超过了资产增幅。

上述江苏某光伏业内人士认为,主要是双良节能在扩产硅片生产线方面的投入较大,“这从在建工程和固定资产的增速可以看出。”

双良节能2022年半年报显示,在建工程为24.28亿元,较期初的18.79亿元增长约29.22%;固定资产为40.54亿元,较期初的11.16亿元增长约263.26%。

21世纪经济报道记者注意到,双良节能今年上半年固定资产中增长较大的主要来自“机器设备”,报告期内新增21.13亿元,其中有20.90亿元来自“在建工程转入”;另一块增长较大的固定资产来自“房屋及建筑物”,报告期内新增8.84亿元,同样主要来自“在建工程转入”。

为了了解双良节能的扩张具体情况,8月30日上午,21世纪经济报道记者多次致电双良节能董秘王磊的办公电话,但是该电话始终无人接听。

扩张“后遗症”显著

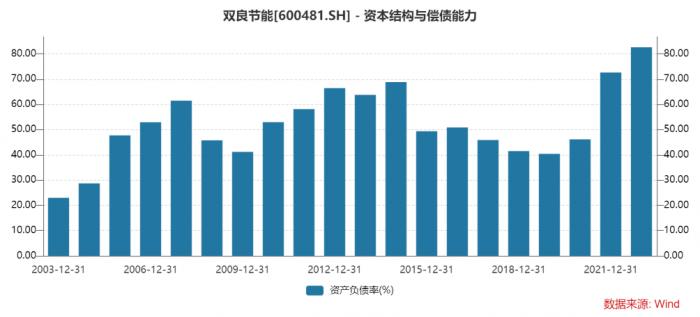

虽然双良节能的光伏业务发展迅速,营收增长较快,但是快速扩张之后带来的现金流压力、偿债压力都开始增加,资产负债率已经达到历史最高。

截至2022年6月30日,双良节能的总资产为162.29亿元,总负债为134.13亿元,资产负债率达到82.65%,较2021年末的72.66%几乎增长了10个百分点,这意味着该公司上半年负债明显增加。

双良节能2022年半年报显示,公司短期借款为26.52亿元,较2021年末的12.08亿元增长14.44亿元,增幅达到119.51%,究其原因是“银行借款增加所致”,而银行借款增加不仅导致资产负债率增长,同时也导致财务费用的增加,其今年上半年的财务费用达到5877.79万元,较去年上半年的1476.26万元增长了298.15%,原因就是“利息支出增加所致”。

合同负债为18.33亿元,较上年期末的11.16亿元增长了64.21%,但增幅显然低于短期借款。

另外,双良节能的“一年内到期的非流动负债”达到7.41亿元,而年初这一数字仅为1.84亿元,这些短期负债都将增加该公司的短期偿债压力。

尽管双良节能的货币资金为31.52亿元,但另一组数据也能反映出双良节能的短期偿债压力增加,截至2022年6月30日,双良节能的流动比率为0.74,速动比率为0.57,而在2021年12月30日的时候,这两个数字分别为0.87和0.69。

Wind数据显示,截至2022年6月30日,双良节能的“现金到期债务比”为-11.42%,“现金流量利息保障倍数”为-9.09,而在2021年12月30日的时候,这两个数字分别为4.27和2.65。

资料显示,“现金到期债务比”反映了企业可用现金流量偿付到期债务的能力。通常来说,该比率越高,企业资金流动性越好,企业到期偿还债务的能力就越强。反之,则意味着短期偿债能力变弱。

某券商电新行业研究员告诉21世纪经济报道记者,双良节能今年上半年的资产负债率确实很高了,“不过,公司今年8月再融资了近35亿,三季报的资产负债率就会下降,可以暂时缓解其高额的债务压力。35亿也不多,花不了多久,剩下要看公司的现金流情况。”

严峻的是,双良节能的现金回收并不理想。

从双良节能的“经营活动产生的现金流量净额”为-6.01亿元,也可以看出其现金流的情况,对此,双良节能的解释是“主要系本期订单增加及新项目部分投产,材料采购等支出增加所致。”

没有足够的现金回账,导致双良节能今年上半年的应收账款达到13.22亿元,较期初的10.75亿元增加了2.47亿元;而且其预付账款从期初的2.60亿元增至6月底的10.05亿元,更加进一步增加了现金流的压力。

对此,双良节能2022年半年报中表示,“建设投入资金较大影响公司现金流和偿债能力等的风险。”

因此,高速扩张带来的快速增长的营收与利润,同样也带来了财务压力,对于双良节能来说,这是需要值得深思的问题。

(作者:韩迅 编辑:朱益民)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。