21世纪经济报道记者 庞华玮 广州报道

2022年公募基金中报收官。中报统计数据显示,上半年偏股型公募基金调仓频率放缓,持股换手率普遍降低。

值得一提的是,在上半年市场大震荡之下,基金业绩较好的多只“牛”基,持仓换手率不低。而大量明星基金普遍持仓换手率较低,然而收益并不太理想。

基金周转率集体下降

2022年上半年,基金持股周转率普遍较低。

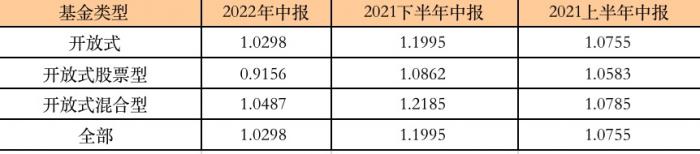

天相投顾数据显示,上半年开放式基金的持股周转率为1.03倍,其中,开放式股票型基金的持股周转率为0.92倍(2021上半年为1.06倍,2021下半年为1.07倍),开放式混合型基金的持股周转率为1.05倍(2021上半年为1.08倍,2021下半年为1.22倍)。

不论是同比,还是环比,今年上半年开放式股票型基金和开放式混合型基金的持股周转率都更低,这意味着权益基金调仓节奏放缓。

拉长时间来看,根据Wind统计数据,今年上半年,偏股混合型基金换手率中位数为1.39倍,普通股票型基金为1.32倍。简单换算成一年换手率:偏股混合型基金换手率约为2.78倍,普通股票型基金约为2.64倍。

与之相对,偏股混合型基金2019年-2021年换手率中位数分别为3.34倍、2.87倍和2.81倍,普通股票型基金2019年-2021年换手率中位数分别为3.28倍、3.20倍、3.12倍。

也就是说,今年上半年偏股混合型基金、普通混合型基金的换手率中位数,较前3年明显下降。

并且从近三年半换手率数据来看,权益类基金的换手率整体呈现出逐步下降趋势。

换手率下降意味着基金持股周期拉长,而影响换手率的因素主要是三大因素——市场环境、对基金业绩的考核周期、管理规模等。

从市场环境来看,今年上半年市场大震荡,股市表现不佳,直到4月底才开始反弹。上半年市场属于系统性风险,调仓换股也没用,减仓才是硬道理,然而偏股型基金有6成股票仓位、普通股票型基金有8成股票仓位的要求,并且减仓之后什么时候加回仓位是一个难题。这个阶段,不少权益类基金经理们采取了按兵不动的策略。

另一方面,基金公司加大了中长期业绩的考核比重,基金经理们不再为短期业绩频繁操作。

此外,规模较大的基金也难以频繁进出交易某只股票,换手率相对较低。事实上,管理规模较大的权益明星基金经理大多数持股周转率都比较低。

天相数据还显示,从基金公司来看,不少基金公司在今年上半年也整体降低了基金持仓周转率。

比如睿远基金,2022年上半年持仓周转率为0.34倍,明显低于去年上半年的0.82倍和去年下半年的0.47倍。又比如兴证全球基金2022年上半年持仓周转率为0.79倍,也低于去年上半年的0.81倍和去年下半年的1.04倍。

数据还显示,部分小基金公司今年上半持仓周转率则较高,比如博远基金7.72倍,同泰基金6.03倍,天治基金5.86倍,凯石基金5.68倍,恒越基金4.65倍。

大震荡下换手率高基金表现更好

值得一提的是,天相数据显示,天相流通指数(天相流通指数以两个交易所所有A 股上市公司为样本,以流通股加权,是一个反映整体证券市场走势的综合指数)2022年上半年持股周转率为1.56倍,相对2020年、2021年的相关持股周转率都有所下降,说明市场总体交易热度有所下降。

不过,上半年不同类型基金换手率表现不一。

比如,Wind数据显示,消费主题基金平均换手率为2.27倍,医疗保健主题基金为2.03倍,与新能源相关的环保主题基金为1.48倍,科创板概念基金换手率为3.52倍。

总体来看,科创板基金换手率相对较高,环保基金换手率相对较低。

不过,个股在公募基金的持仓周转率有差别,新能源作为公募基金最热的赛道,部分个股换手率较高,比如,天齐锂业换手率为449.45%、赣锋锂业换手率为356.88%、蔚蓝锂芯换手率为475.10%。而涉及到大宗商品的个别个股换手率更高,比如中矿资源换手率为718.81%、中国海油换手率为597.81%、山煤国际换手率为460.20%。

而上半年公募基金在以往备受欢迎的白酒股上换手率则较低,贵州茅台为31.90%、泸州老窖为64.22%。

因基金经理的投资策略不同,体现在换手率上也有差异。

明星基金经理一般换手率较低。比如刘彦春管理的景顺长城鼎益混合(LOF)规模196亿元,持股周转率为0.04倍;张坤管理的易方达蓝筹混合,规模628亿元,持股周转率为0.22倍;葛兰管理的中欧医疗健康,规模711亿元,今年上半年持股周转率为0.11倍。

这些基金都规模巨大,基金经理持股周转率非常低,一直以来都较少调仓,但在今年上半年市场波动时表现不佳。

而上半年业绩较好的多只“牛”基,换手率不低,比如万家宏观择时,上半年净值增长52.63%,持仓换手率为3.67倍,明显高于同类基金。另一只“橱窗基金”金元元启混合,上半年净值增长21.11%,持仓换手率为1.69倍,换手率同样高于同类基金。这两只基金规模都在10亿左右,规模不大。

业内人士认为,一般来说,在大震荡的市场环境下,换手率更高的基金表现会更好,他们更适应市场的大波动;反之,在市场单边上行时,长期持有换手率低的基金则表现会更好。

(作者:庞华玮 编辑:姜诗蔷)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。