核心结论:

1.板块表现:全A非金融净利润累计同比5.6%;科创、创业业绩回落明显;大盘龙头业绩增速占优

(1)全部A股:22Q2全A非金融净利润累计同比5.6%。

(2)创业板:22Q2创业板净利润累计同比-1.0%;创业板指为2.1%。

(3)科创板:大全能源对科创板业绩影响过大,22Q2科创板净利润累计同比18.9%;剔除大全能源后净利润累计同比为3.5%,较22Q1下降28.1个百分点;科创50指数净利润累计同比36.6%;剔除大全能源后仅为6.9%,较22Q1下降23.3个百分点。

(4)北证:22Q1净利润累计同比17.3%

(5)指数:22Q2净利润增速,上证50(9.6%)>沪深300(6.6%)>中证500(-13.7%)。

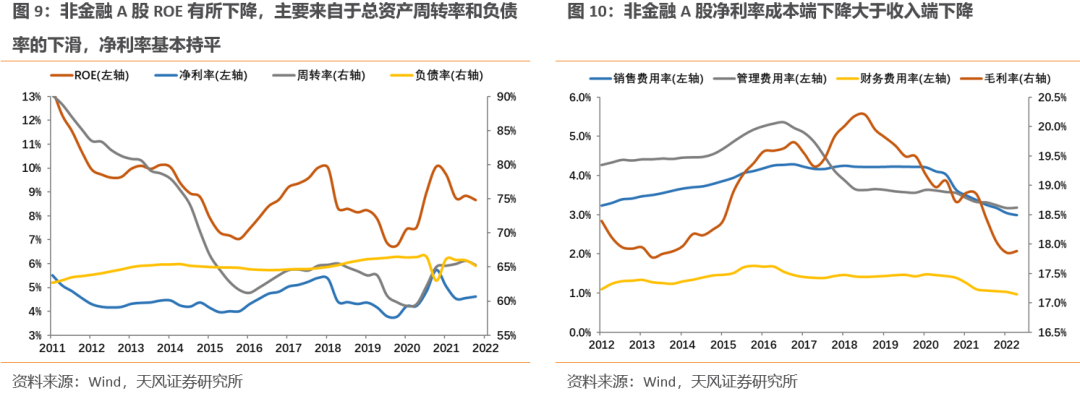

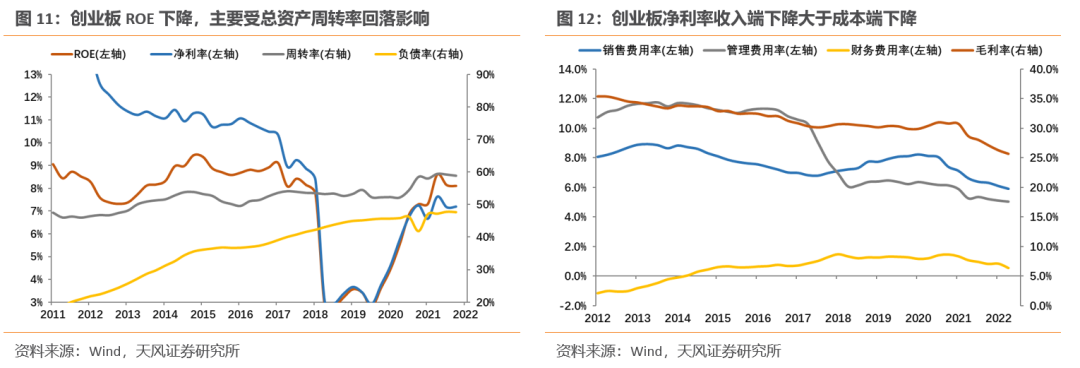

2. 盈利能力:周转率、负债率的回落导致非金融ROE下降;周转率的下滑拖累创业板;净利率下滑拖累科创板

(1)22Q2非金融A股的ROE(TTM)8.7%,较22Q1下降了0.2个百分点,主要由于总资产周转率、负债率的下降,净利率变化不大。

(2)创业板(剔除温氏)ROE(TTM)回落至8.1%,较22Q1下降了0.04个百分点,总资产周转率的下滑是拖累ROE的主要原因,净利率、负债率变化不大。

(3)科创板ROE(TTM)回落至9.1%,较22Q1下降了2.5个百分点,净利率的下滑是拖累ROE的主要原因。

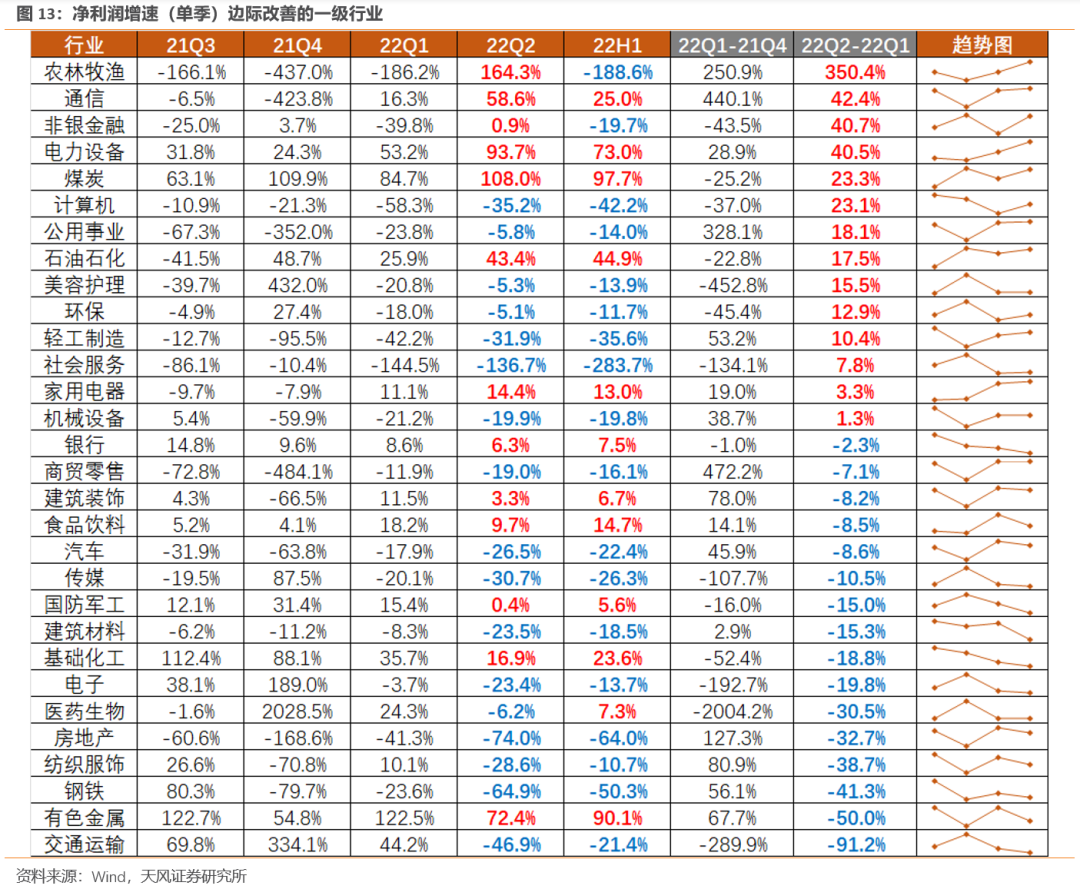

3. 行业层面:光伏、通信设备高景气+边际改善;猪周期困境反转

(1)从净利润增速来看一级行业:

景气边际改善:农林牧渔、通信、非银、电力设备、煤炭、计算机22Q2边际改善较大,22Q2-22Q1均保持在20%以上;公用事业、石化、美容护理、环保、轻工有所改善;其中,农林牧渔22Q1大幅反转但22H1增速仍然较低,主要是由于22Q1的巨亏及21Q2的低基数造成的。

维持高景气的行业:主要集中在顺周期和新能源(光伏)板块,煤炭、有色、电力设备、石化、通信、化工22Q1净利润增速达到20%以上,维持较高增速。

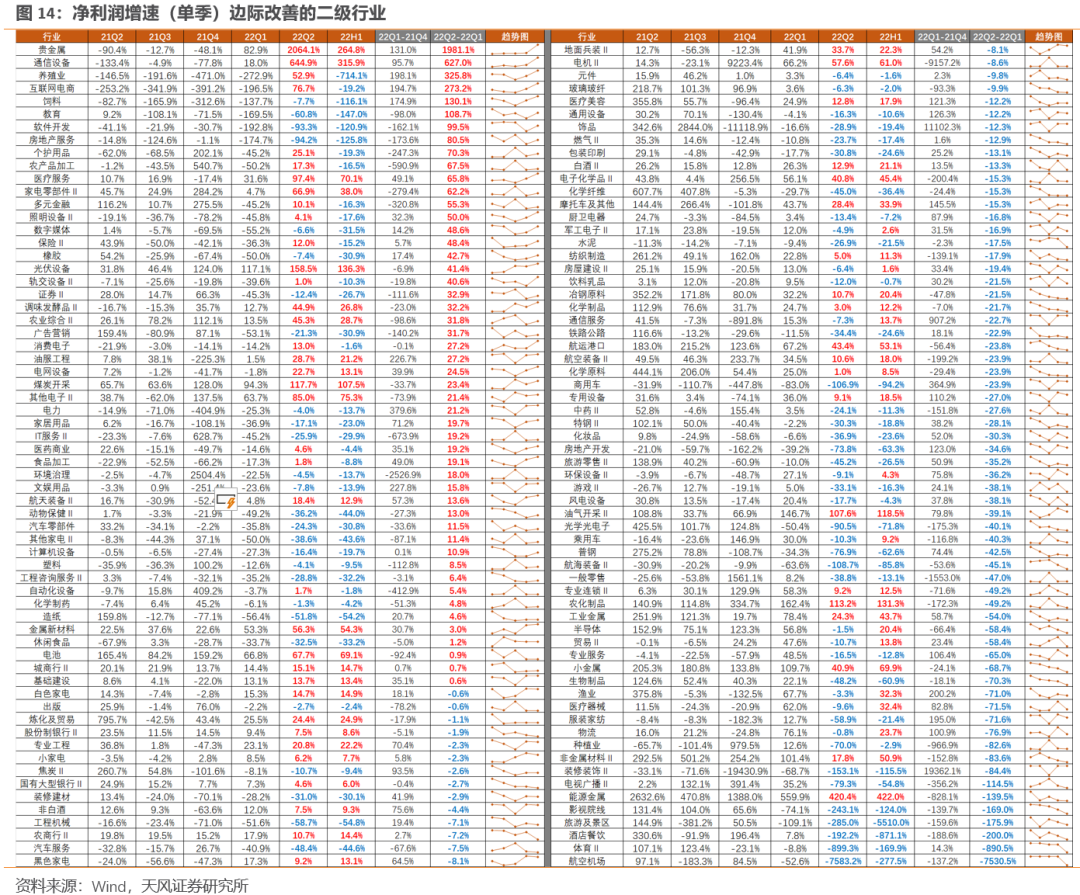

(2)从净利润增速来看二级行业:

景气边际改善:贵金属、通信设备、养殖业、互联网电商、饲料等行业的净利润增速改善较大,22Q2-22Q1均保持在100%以上。

维持高景气的行业:主要集中在顺周期和光伏行业,贵金属、通信设备、能源金属、光伏设备、煤炭开采、农化制品、油气开采、医疗服务22H1净利润增速达到70%以上,22Q2净利润增速都保持在90%以上,维持较高增速。

4、结合财报分析,从行业配置上看,未来继续围绕高景气+困境反转

高景气赛道:(1)短期逻辑——部分高景气赛道(汽车、新能源车、光伏、风电)短期成交额占比处于风险区域,建议成交额占比回落后再考虑布局。军工当前拥挤度不高、一致预期不强,中报对股价仍有较强推动力。(2)中期逻辑——选择2023年可能加速或者大幅改善的方向:①风电;②储能;③科创板和半导体(年底年初开始战略布局)

困境反转赛道:(1)中期维度,继续推荐猪肉(猪价可能超预期)、消费建材(下半年竣工可能超预期);(2)长期维度,医药(医疗服务、医美、创新药产业链)具备大级别底部和战略布局的特征。

截至8月31日0时,全部A股披露率99.9%。本篇报告对市场整体业绩做一个概述,主要包括:板块业绩、盈利能力、行业景气等。

01

板块表现:全A非金融净利润累计同比5.6%;科创、创业业绩回落明显;大盘龙头业绩增速占优

结论:全A非金融净利润累计同比5.6%;22Q2创业板为-1.0%,创业板指为2.1%;科创板为18.9%,科创50为36.6%;北证为17.3%;指数净利润增速,上证50>沪深300>中证500。

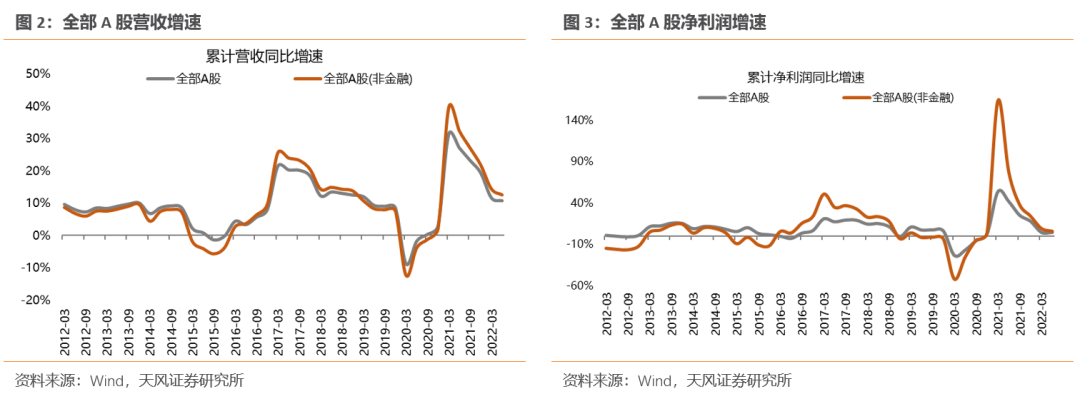

全部A股:22Q2全A非金融净利润累计同比5.6%。22Q2全部A股营收累计同比10.8%,较22Q1的11.6%回落0.8个百分点;净利润累计同比4.0%,保持不变。全A非金融净利润累计同比5.6%,较22Q1的9.0%下降3.4个百分点。受前期高通胀及整体经济下行影响,A股净利润增速进一步回落迎来业绩底,预计Q3或将迎来拐点。

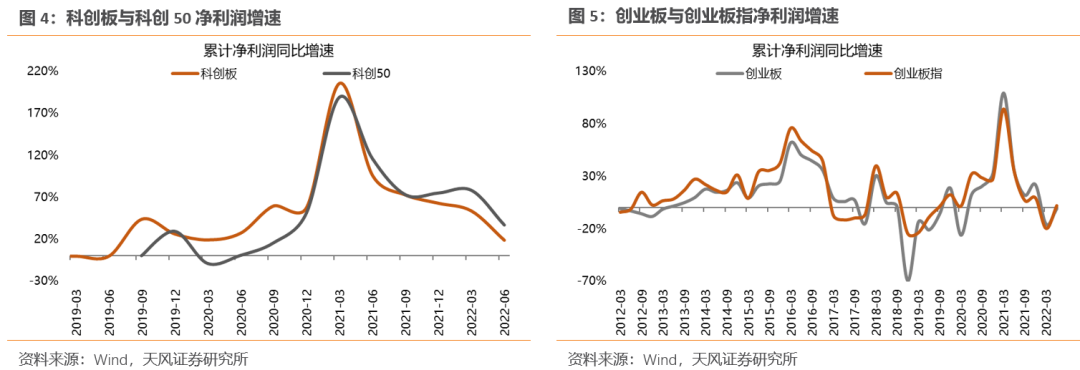

创业板:22Q2创业板净利润累计同比-1.0%;创业板指为2.1%。创业板:22Q2营收累计同比17.3%,较22Q1的20.6%下降3.3个百分点;净利润累计同比-1.0%,较22Q1的-15.8%上升14.8个百分点。创业板指:22Q2净利润累计同比2.1%,较22Q1的-19.6%上升21.7个百分点。宁德时代、天华超净对创业板指的拉动均在4个点以上,英科医疗、蓝思科技、智飞生物均拖累2个点以上。

科创板:大全能源对科创板业绩影响过大,22Q2科创板净利润累计同比18.9%;剔除大全能源后净利润累计同比为3.5%,较22Q1下降28.1个百分点;科创50指数净利润累计同比36.6%;剔除大全能源后仅为6.9%,较22Q1下降23.3个百分点。大全能源对科创50的业绩拉动达到30.4%;科创板22Q2营收累计同比34.3%,净利润累计同比18.9%,剔除大全能源后22Q2为3.5%,较22Q1下降28.1个百分点。科创50指数净利润累计同比36.6%,剔除大全能源后仅为6.9%,较22Q1下降23.3个百分点。中芯国际、天合光能对科创50的拉动都在2个点以上,君实生物-U、康希诺均拖累3个点以上。

北证:22Q2净利润累计同比17.3%,较22Q1的33.5%回落16.1个百分点;22Q2营收累计同比-27.8%,比22Q1的22.3%回落50.1个百分点。

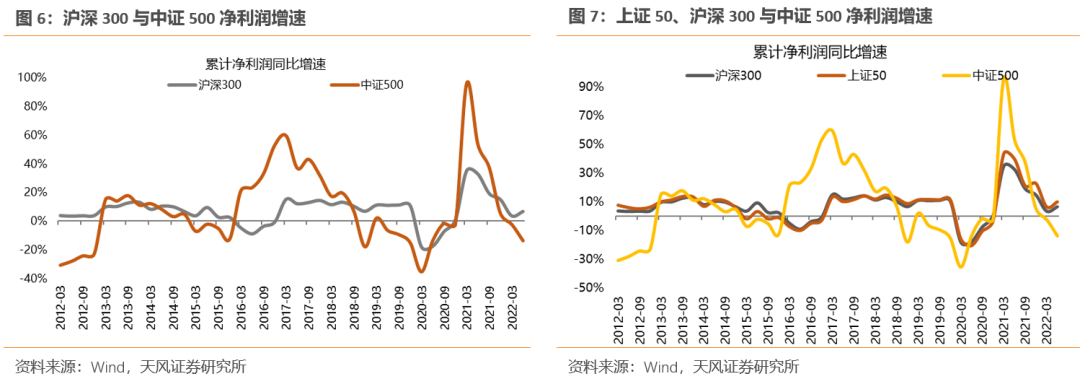

指数:22Q2净利润增速,上证50(9.6%)>沪深300(6.6%)>中证500(-13.7%),大盘龙头业绩占优。上证50、沪深300、中证500三大指数22Q2营收累计同比分别为13.7%、15.0%、4.8%,净利润累计同比分别为9.6%、6.6%、-13.7%。

02

盈利能力:周转率、负债率的回落导致非金融ROE下降;周转率的下滑拖累创业板;净利率下滑拖累科创板

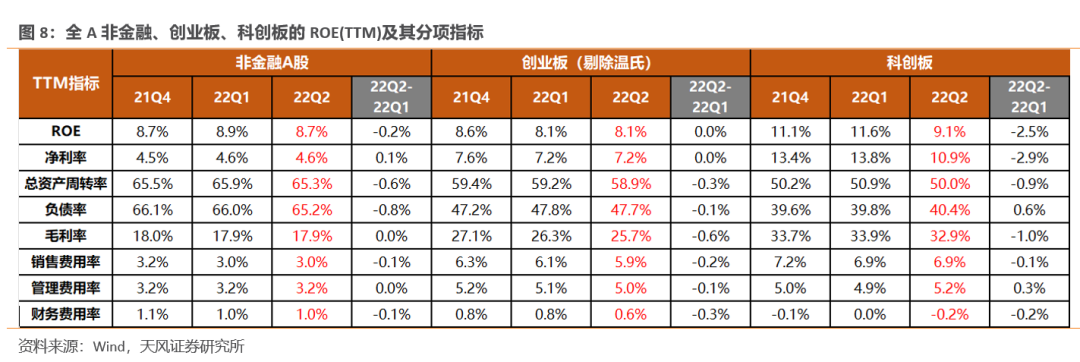

1.22Q2非金融A股的ROE(TTM)8.7%,较22Q1下降了0.2个百分点,主要由于总资产周转率、负债率的下降,净利率变化不大。

(1)净利率为4.6%,较22Q1回升了0.06个百分点,基本不变。

(2)总资产周转率为65.3%,较22Q1下降了0.6个百分点,下滑相较明显。

(3)负债率为65.2%,较22Q1降了0.8个百分点,下降较为明显。

2.创业板(剔除温氏)ROE(TTM)回落至8.1%,较22Q1下降了0.04个百分点,总资产周转率的下滑是拖累ROE的主要原因,净利率、负债率变化不大。

(1)净利率为7.2%,较22Q1上升了0.02个百分点,变化不大。

(2)总资产周转率为58.9%,较22Q1回落了0.3个百分点,有所回落。

(3)负债率为47.7%,较22Q1下降了0.1个百分点,变化较小。

3.科创板ROE(TTM)回落至9.1%,较22Q1下降了2.5个百分点,净利率的下滑是拖累ROE的主要原因。

(1)净利率为10.9%,较22Q1下降了2.9个百分点,下滑较多。

(2)总资产周转率为50.0%,较22Q1回落了0.9个百分点,有所回落。

(3)负债率为40.4%,较22Q1上升了0.6个百分点,有所上升。

03

行业层面:光伏、通信设备高景气+边际改善;猪周期困境反转

从净利润增速来看一级行业:

景气边际改善:农林牧渔、通信、非银、电力设备、煤炭、计算机22Q2边际改善较大,22Q2-22Q1均保持在20%以上;公用事业、石化、美容护理、环保、轻工有所改善;其中,农林牧渔22Q1大幅反转但22H1增速仍然较低,主要是由于22Q1的大幅亏损及21Q2的低基数造成的。

维持高景气的行业:主要集中在顺周期和新能源(光伏)板块,煤炭、有色、电力设备、石化、通信、化工22Q1净利润增速达到20%以上,维持较高增速。

从净利润增速来看二级行业:

景气边际改善:贵金属、通信设备、养殖业、互联网电商、饲料等行业的净利润增速改善较大,22Q2-22Q1均保持在100%以上。

维持高景气的行业:主要集中在顺周期和光伏行业,贵金属、通信设备、能源金属、光伏设备、煤炭开采、农化制品、油气开采、医疗服务22H1净利润增速达到70%以上,22Q2净利润增速都保持在90%以上,维持较高增速。

风险提示:宏观经济风险,业绩不及预期风险,国内外疫情风险等。

(作者:分析师徐彪 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。