本期排名前三的产品依次为 “全球轮动固定收益类封闭净值型产品(19GS8112)”、“招睿全球动量一年4A”和“恒睿沪深300指数挂钩固收6月定开净值型20GS6150”,近6月净值涨幅分别为1.93...

南财理财通数据显示,截至2022年9月15日,全市场共发行净值型理财产品104,790只。其中,一级(低风险)产品占比1.66%,二级(中低风险)产品占比82.44%,三级(中风险)产品占比14.41%,四级(中高风险)产品占比1.15%,五级(高风险)产品占比0.33%。

投资性质方面,固定收益产品占绝对主流,占比92.91%;混合类产品占比6.33%;权益类产品占比0.71%;商品及金融衍生品类占比0.05%。

本文榜单排名来自理财通AI全自动实时排名,如您对数据有疑问,请在文末联系研究助理进一步核实。

据南财理财通数据,截至9月13日,有4家理财公司的“固收+期权”公募产品近6月收益跻身行业前十,上榜产品分别来自招银理财“招睿全球资产动量”系列、平安理财“鑫享全球大类资产”系列、中邮理财“鸿锦封闭式黄金双边鲨鱼鳍联动”系列以及工银理财的“全球轮动固定收益”和“恒睿沪深300指数挂钩固收”系列。

本期排名前三的产品依次为 “全球轮动固定收益类封闭净值型产品(19GS8112)”、“招睿全球动量一年4A”和“恒睿沪深300指数挂钩固收6月定开净值型20GS6150”,近6月净值涨幅分别为1.93%、1.51%和1.47%。

相较上期榜单(请见关联文章),“恒睿沪深300指数挂钩固收6月定开净值型20GS6150”取代“招睿全球动量一年2A”跻身至第三名。

南财理财通课题组根据银行理财产品的不同类型,每周更新一次产品收益榜单数据。在课题组数据监测下,招银理财“招睿全球资产动量一年定开”1号-8号已经完整运作了一个投资周期,短期高收益是否代表产品能获得稳定的长期收益呢?课题组针对这个系列展开深度样本研究,并进行产品长周期收益测算。

招银理财“招睿全球资产动量”系列“牛市看涨价差”产品运作回顾

本次榜单上榜产品数量最多的为招银理财,共上榜4只产品,均来自“招睿全球资产动量”系列。

“招睿全球资产动量”系列是招银理财的一条结构化产品线,其与“焦点联动”和“招睿自动触发”系列共同构成招银理财的结构化产品版图。

与“焦点联动”、“招睿自动触发”系列主打“看涨鲨鱼鳍”、“二元看涨自动赎回”此类不超1年的短期结构不同,“招睿全球资产动量”系列主打中长期结构——“牛市看涨价差”,产品投资周期覆盖12个月、14个月和24个月。

1、资产配置模式

“招睿全球资产动量”系列属于“固收+期权”产品,其资产配置公式为“P*生息资产+(1-P)*挂钩标的资产的期权合约”(P表示生息资产在投资组合中的百分比)。在结构化产品中,生息资产与衍生工具的比例并无统一标准,发行人可通过调节两种资产的比例来调节产品的杠杆率和风险水平。

由于理财客户大多风险容忍度较低,因此该类产品通常设计为固定收益类。其投向债权资产的比例(P)通常不低于95%,用于买入期权的资金比例(1-P)不超过5%,以确保债权资产带来的利息回报能覆盖期权的权利金支出。

“招睿全球资产动量”便延续了上述设计思路。在债权资产部分,产品以配置优质非标债权资产、高等级ABS、公募债券基金等标准化资产为主;在衍生品部分,产品则持有“牛市看涨价差”多头头寸。

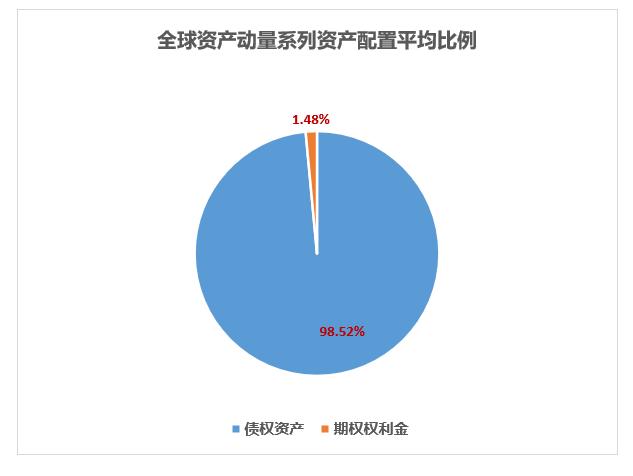

经南财理财通课题组抽样统计,“招睿全球资产动量”系列产品投资组合中,债权资产占总资产的平均比例为98.52%,衍生工具占总资产的平均比例为1.48%。同时,非标资产占总资产的比例在0%-49%之间,资产种类包括信托贷款项目、股票受益权质押、小微企业信贷资产流转和收益权转让等。

(数据整理、制图:南财理财通课题组)

2、“牛市看涨价差”结构解析

“招睿全球资产动量”系列内嵌欧式“牛市看涨价差”期权。“牛市看涨价差”属于价差策略的一种。价差策略有2种类型共4种组合,其中第一类为牛市价差,包括牛市看涨价差和牛市看跌价差两种组合;第二类为熊市价差,包括熊市看涨价差和熊市看跌价差两种组合。 4种组合中,常用的为牛市看涨价差和熊市看跌价差。

“牛市看涨价差”由等量的看涨期权多头和看涨期权空头构成,表达的是“趋势性温和上涨”的观点。由于成本相对低廉,相较“单向看涨鲨鱼鳍”和“二元看涨自动赎回”,“牛市看涨价差”可在收益区间、投资期限的设置上获得更多空间,达到积累长期收益的效果。

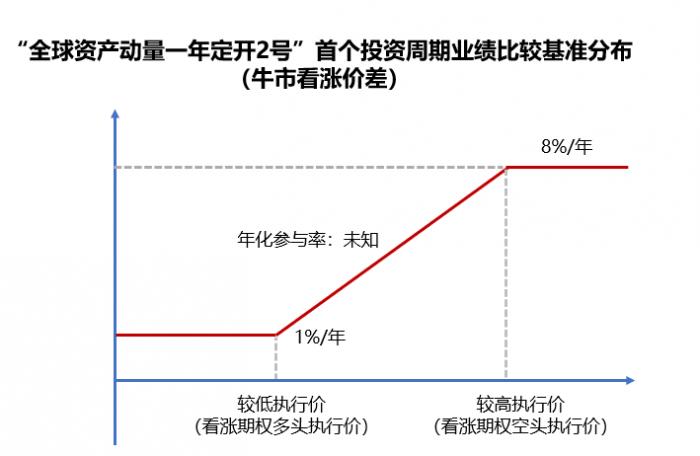

南财理财通课题组以“全球资产动量一年定开2号”为列,对“牛市看涨价差”结构进行说明。

“招睿全球资产动量一年定开2号”成立于2020年7月2日,属于固收类产品,风险等级为PR2(中低风险),挂钩全球资产动量指数(MMA指数),首个投资周期的业绩比较基准为年化1%-8%。

(数据整理、制图:南财理财通课题组)

该产品收益场景有3种,如下所示。

(1)如果MMA指数期末价格位于【较低执行价,较高执行价】的区间,则产品年化收益=【1%+(期末价格/较低执行价-1)*年化参与率】;

(2)如果MMA指数期末价格大于较高执行价,则产品年化收益率为8%;

(3)如果MMA指数期末价格小于较低执行价,则产品年化收益率为1%。

3、近1年加权平均年化收益仅0.21%,业绩达标率较低

目前,“招睿全球资产动量一年定开”1号-8号已经完整运作了一个投资周期,因此南财理财通课题组以这8只产品为一个系列样本,对其近一年平均业绩进行测算。

虽然这个系列在短周期中有不错的业绩,也是招银理财主推的明星产品,但经南财理财通课题组计算分析,从长周期来看,截至最新净值日9月9日,“全球资产动量一年定开”1号-8号在近1年的加权平均年化收益率为0.21%,业绩竟不足1%,远低于产品的业绩比较基准,课题组认为,这个系列之所以总体收益率较低,或与近一年全球股债市场的震荡有关。

作者:丁尽勉

数据分析师:张稆方

编辑:汤懿兰

实习生:尤锴瀚

(作者:丁尽勉 编辑:汤懿兰)

本文数据、榜单来自南财理财通AI智能排名,7*24小时自动更新,如您对数据有任何疑问,请联系我们的研究助理:19521241569(微信同号)或登录南财理财通独家数据库gym.sfccn.com进一步核实相关信息。

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财、财富管理特色栏目,旨在帮投资者守好“钱袋子”,并创造更高的行业价值。

每个交易日中午12点更新,下设5大投资选题:周一【权益蓝海】、周二【现金掘金】、周三【混合锦囊】、周四【固收+相对论】、周五【固收围猎】,内容于《21世纪经济报道》报纸、21财经APP独家刊登。

机警理财,机智投资,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。本专栏系列文章系南财理财通独家原创,抄袭必究,转载请联系作者。)