21世纪经济报道记者 庞华玮 广州报道

“医药女神”葛兰的投资动向备受关注。

经过三季度的申赎和收益下跌,迄今葛兰仍是市场上管理规模最大的主动权益基金经理。

10月26日,葛兰管理的5只基金发布三季报。三季报显示,截至9月30日,葛兰管理的基金规模缩水至875.5亿元,较二季度末的1017.5亿元下降142亿元,降幅14%。

三季度,葛兰管理的5只基金跌幅都超过15%,其旗下的3只全市场基金出现了净赎回,不过,其旗下久负盛名的2只医药主题基金仍获得净申购,投资人坚持越跌越买。

尽管今年葛兰的基金业绩不理想,但在三季报中,葛兰表示,长期来看,医药行业的增长逻辑没有发生根本性的变化,她依然看好医药生物板块的中长期投资机会。

降低权益仓位

大家对葛兰的认识大多缘于中欧医疗健康混合这一只基金。其实葛兰管理的5只基金风格迥异。她目前在管的5只基金分别为:

2只医药主题基金——中欧医疗健康混合(A/C)、中欧医疗创新股票(A/C);

3只全市场投资基金——中欧研究精选混合(A/C)、中欧阿尔法混合(A/C)、中欧明睿新起点混合。

三季度,葛兰管理的5只基金全部降低了股票仓位,下降区间为0.77至3.54个百分点。

总体来看,葛兰的基金在三季度仍保持着较高的股票仓位,两只医药主题基金股票仓位逾86%,中欧阿尔法、中欧明睿新起点逾91%,仅中欧研究精选略低,接近76%。

事实上,在投资风格上,葛兰的基金长期保持高仓位,投资方向集中于“优质龙头”+“新兴成长”。

从葛兰长期重仓的医药股来看,主要集中在医疗服务(专科服务与CXO)、中药、医疗器械龙头和疫苗龙头,她很少投资化药、仿制药以及医疗检测等缺少护城河的公司。

在三季报中,葛兰明确表示,她着重布局在长期看好的核心创新药、创新器械,创新产业链,医疗服务以及消费性医疗等方向。

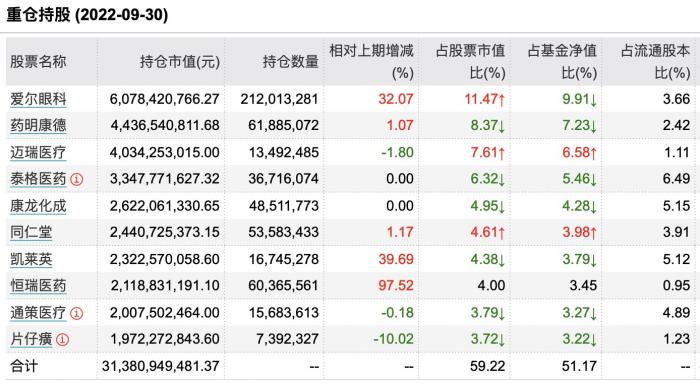

从三季度调仓方向来看,2只医药主题基金三季度的前十大重仓股比较相似。

它们都加仓了爱尔眼科、恒瑞医药、药明康德、凯莱英等,其中恒瑞医药在三季度大幅加仓,新晋前十大重仓股。

具体来看,恒瑞医药是国内创新药的龙头企业,爱尔眼科属于专科医疗服务,药明康德、凯莱英属于CXO行业。

两只医药主题基金减仓九洲药业,它也属于CXO行业。

以葛兰的代表基金中欧健康医疗混合为例,该基金三季度末规模613亿元,第一重仓股为爱尔眼科,持仓数量相对二季度末增长32.07%,三季度末持仓爱尔眼科市值60.78亿元,占基金净值比9.91%。

与二季度相比,葛兰三季度加仓的有恒瑞医药、凯莱英、爱尔眼科、同仁堂、药明康德获加仓,加仓幅度分别为97.52%、39.69%、32.07%、1.17%、1.07%,持仓市值分别为0.60亿元、23.23亿元、60.78亿元、24.41亿元、44.37亿元。

同时,葛兰减仓片仔癀、迈瑞医疗、通策医疗,减仓幅度分别为10.02%、1.80%、0.18%,持仓市值分别为19.72亿元、40.34亿元、20.08亿元。

此外,九洲药业跌出前十。

而泰格医药、康龙化成持仓数量不变。

葛兰管理的另一只医药主题基金中欧医疗创新,其持股与中欧医疗健康比较相似。

三季度中欧医疗创新加仓了恒瑞医药(持仓数量大增437.96%)、爱尔眼科、凯莱英、泰格医药、通策医疗、药明康德和康龙化成。减持九洲药业0.39%。迈瑞医疗和药明生物不变。

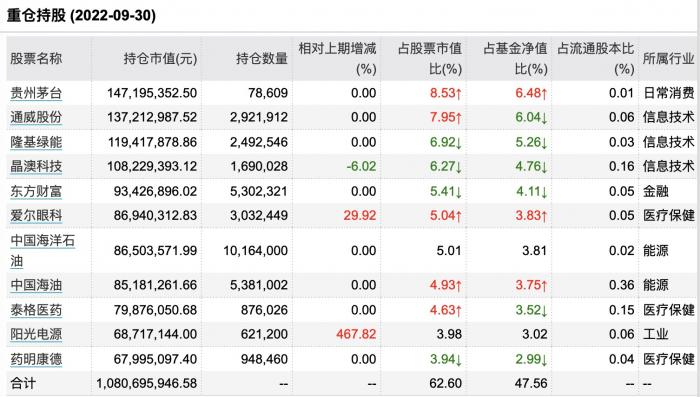

此外,葛兰还管理着三只全行业选股的基金,投资偏兴新成长股。

其中,三季度,葛兰管理的中欧明睿新起点的持仓特色很明显——主要投资于新能源板块,前十大重仓股中八只涉新能源。

具体来看,三季度,中欧明睿新起点前十大重仓股更换了两只,新进爱尔眼科和禾迈股份,同时加仓新能源个股宁德时代、阳光电源、亿纬锂能、锦浪科技、比亚迪,但天赐材料和璞泰来退出前十。

而中欧阿尔法与上述中欧明睿新起点的持股有些相似。不同点在于,中欧阿尔法除了重仓新能源、医疗保健之外,还重仓了多只白酒股,比如三季度前十大重仓股中包括贵州茅台、山西汾酒、泸州老窖。但三季度葛兰调整了白酒股结构,加仓贵州茅台,减仓山西汾酒、泸州老窖。

而新能源中,阳光电源重回重仓股名单,葛兰还加仓了宁德时代、亿纬锂能、比亚迪。

医药股中,爱尔眼科获大幅加仓,较二季度末大增56.62%,但药明康德退出前十。

而葛兰管理的中欧研究精选,在葛兰管理的5只基金中,重仓行业最均衡,投资行业最广泛。

三季报显示,中欧研究精选的投资主要集中于四大方向:新能源光伏产业、半导体产业、必选消费品、服务业,

该基金三季度的前十大重仓股,包括第一重仓白酒股贵州茅台;多只新能源股,如通威股份、隆基绿能、晶澳科技、阳光电源;1只传统能源油气股中国海油;多只医疗保健股,如爱尔眼科、泰格医药、药明康德;1只金融股东方财富。

不过,对中欧研究精选,葛兰三季度基本选择了“躺平”不动。三季报显示,前十大重仓股有7只持仓数量没变。有变动的3只股票是:阳光电源和爱尔眼科获大幅加仓;晶澳科技遭减仓。

看好中长期投资机会

今年医药基金总体表现不佳,作为“医药女神”,葛兰也被推到舆论的风口浪尖。

从业绩来看,三季度葛兰的5只基金业绩没有跑赢基准,表现不佳。

三季度5只基金净值增长率分别为:中欧医疗健康A为-19.95%;中欧医疗创新A为-22.93%;中欧阿尔法A为-18.51%;中欧明睿新起点为-18.73%;中欧研究精选A为-16.58%。

拉长至今年前三季度,上述5只基金的收益区间为-23.35%至-32.31%之间。

结束三季度之后,10月以来,医药指数上涨逾8%,但截至10月26日,葛兰的5只基金,包括2只医药主题基金,年内基金净值较三季度末不但没有上涨,反而下跌1个点左右。

其实葛兰以往的投资业绩相当出色,尤其是医药方向的投资。

葛兰本科毕业于清华大学工程物理专业,仅用4年完成了美国西北大学医学工程专业的硕博课程,而且申请到了AHA科研基金,随后在欧洲顶级半导体巨头英飞凌工作过一年。

2011年回国后,葛兰跨行进入金融行业,先后在国金证券、民生加银基金担任研究员,2014年加入中欧基金,自2015年1月29日开始独立管理基金,管理的第一只基金是中欧明睿新起点混合。

但2015年是牛市+熊市的极端行情,其间她管理的基金即经历了暴涨,也经历了暴跌,在1年多的大起大落之后,2016年4月葛兰卸任4只基金的基金经理。

在5个月后的2016年9月29日,她更换赛道再次出发,发行了一只医疗主题基金——中欧医疗健康混合。作为医药专业的博士,葛兰在这只基金投资上表现得非常出色,成就了“医药女神”之名。

截自2021年6月30日,中欧医疗健康混合自成立以来近5年收益达到348%,年化收益37%,业绩非常漂亮。但2021年下半年以来整个医药板块表现不佳。

中欧医疗健康混合最近6年(2017-2022年)各年的回报分别为33.76%、-16.01%、75.23%、98.85%、-6.55%和-27.74%(截至2022年10月26日)。

中欧医疗健康成立以来年化收益率达到15.76%,总体表现很好。

在主题基金经理成名后,葛兰逐步尝试管理全行业选股的基金。

目前葛兰在管5只基金,2只医药主题基金,3只全行业选股基金,管理总规模为875.5亿元。

值得一提的是,2021年和2022年,医药板块整体表现欠佳,但葛兰在管产品总规模不减反增,投资人对葛兰投出信任票,越跌越买,她在2021年底超过张坤成为公募机构最大主动权益基金的基金经理。

今年葛兰三季度业绩表现不佳时,葛兰管理的3只全市场基金出现净赎回,但她管理的2只医药主题基金的持仓数量仍获得净申购。

对此,葛兰在基金三季报中表示,她把风险分为永久性损失和暂时性调整两大类,风控的核心是要尽量避免永久性损失,做好长期业绩的有效策略,但短期市场波动难以避免。

葛兰认为,长期来看,医药行业的增长逻辑没有发生根本性的变化,她依然看好医药生物板块的中长期投资机会。

葛兰指出,在高景气度的行业中,目前很多优秀公司的估值都处于历史偏低水平,安全边际较高,中长期空间确定性大。

(作者:庞华玮 编辑:姜诗蔷)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。