南方财经全媒体记者 吴霜 上海报道

打造零售银行是近些年来商业银行转型的重要方向之一,主要包括信贷与财富管理两大方向。其中,财富管理又站在零售银行转型的“金字塔顶端”。

财富管理主要分为产品代销(母行)和资产管理(理财子公司和基金子公司),核心是给客户带来财富的保值增值,从而增加手续费收入(又称“中收”),属于轻资本业务,风险较低,有助于提高投资回报。

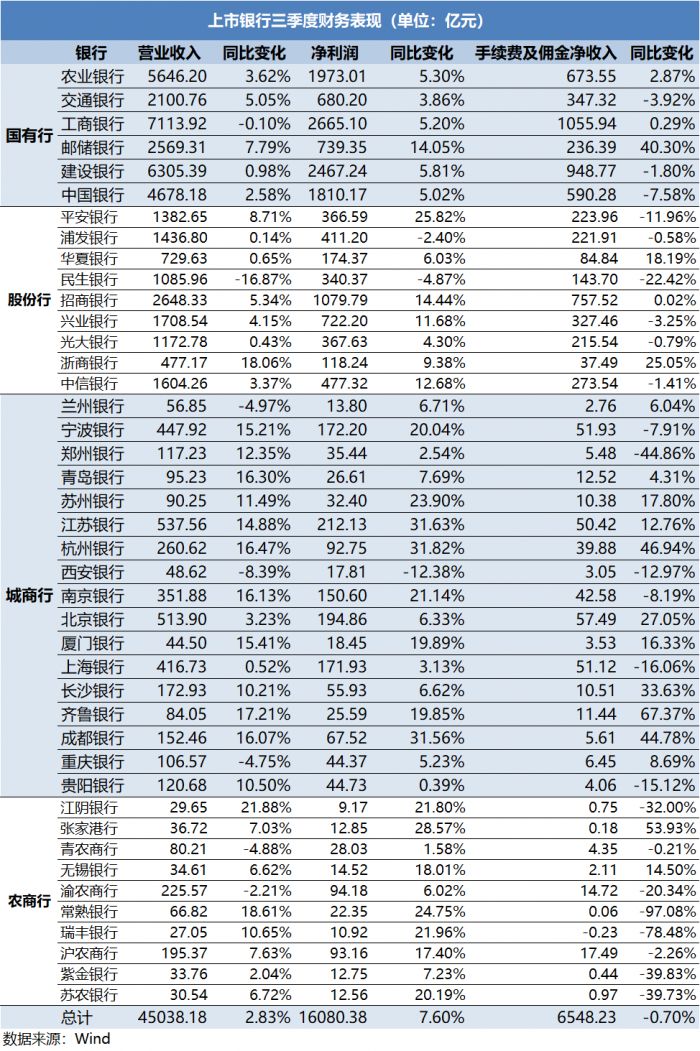

11月3日,记者梳理银行三季报发现,42家上市银行的营收和净利润都呈上涨态势,但各家银行近些年来重点发展的财富管理业务却出现了下滑。具体来说,42家银行整体营业收入为45038.18亿元,同比上涨2.83%;整体净利润为16080.38亿元,同比上涨7.60%;整体手续费及佣金净收入为6548.23亿元,同比减少0.70%。

尽管手续费及佣金整体收入有所下滑,部分银行仍表现亮眼。国有大行中,邮储银行增幅最高,同比增长40.30%,并且手续费及佣金净收入占营业收入比率达9.20%,同比提高2.13%。股份行中,增幅较大的是浙商银行,为25.05%。

值得注意的是,城农商行中也有不少银行手续费及佣金收入大幅上涨。城商行中,齐鲁银行增幅最高,是所有上市银行中增幅最高的,达67.37%;其次是杭州银行,增长46.94%;成都银行也表现突出,为44.78%;长沙银行33.63%。农商行中,张家港行中收亮眼,增长53.93%。

部分中小银行中收表现亮眼

先来看看中收表现比较好的几家银行。

国有大行中,邮储银行在三季报中表示,中收的快速增长主要是由于践行中收跨越战略,加强中间业务能力建设,推进财富管理转型升级,代理保险、信用卡、理财、投行和交易银行等业务收入实现较快增长。

具体来说,代理业务手续费净收入同比增长47.17%;信用卡业务手续费净收入同比增长20.52%;交易银行业务手续费净收入同比增长 50.62%;投资银行业务手续费净收入同比增长33.44%。

股份行中,浙商银行中收的增长可以看作中小银行发力理财产品代销业务的典型。浙商银行是目前股份行中唯一一家尚未获批筹建理财子公司的银行。2022年中报显示,截至6月末,浙商银行代销业务手续费收入较去年同期增长85.54%。浙商银行表示,以大力发展代销业务为核心,丰富代销产品,新上线代销银行理财子公司理财产品,不断满足个人客户综合化金融需求。

城商行中的杭州银行、成都银行,同样理财产品销售、托管等业务发展迅速。杭州银行三季度手续费及佣金净收入39.88亿元,较上年同期增长46.94%。中收的结构可以从中报管窥,2022年1-6月中收,杭州银行的托管及其他受托业务佣金占比66.07%,其中主要是理财业务手续费。成都银行三季度手续费及佣金收入为5.61亿元,同比上涨44.78%。

三季报显示,齐鲁银行手续费及佣金净收入11.44 亿元,同比增长67.37%,手续费及佣金净收入在营业收入中占比同比提升4.08%。今年以来,齐鲁银行在中收上取得了较大突破。中报显示,其上半年手续费及佣金净收入8.79亿元,同比增长71.80%,手续费及佣金净收入在营业收入中占比提高4.93%。在中收构成方面,占比最大的是委托及代理业务手续费收入,上半年占比62.86%。

究其原因,主要是本地化策略顺利实施。齐鲁银行建立了从总行、分行到支行一贯到底的大零售转型组织架构,提出与政府“逐级对接、三位一体”的服务理念,参与社区、市场、园区共建,推进网点向“小型化、智能化、便民化”转型,并不断优化各类生活服务场景。

根据张家港行三季报,手续费及佣金收入同比增加53.91%,主要原因是银行卡业务手续费收入的增加。

三大原因致多家大行中收下滑

在三季报中,银行对其手续费及佣金收入下降的原因进行了分析,其中银行理财净值化转型、基金规模下降、证券市场波动三大因素被提及最多。

具体来看中收下滑的银行,国有行中,包括交通银行、建设银行、中国银行,降幅分别为-3.92%、-1.80%、-7.58%。建设银行在三季报中表示,中收下降的主要原因是银行卡手续费、顾问和咨询费等产品收入有所下降。交通银行表示,手续费及佣金净收入同比下降,主要受国内外资本市场波动、减费让利以及理财产品净值化转型影响。

股份行中,中收下降的有平安银行、浦发银行、民生银行、兴业银行、光大银行、中信银行,其中平安和民生降幅较大,分别为-11.96%和-22.42%。

平安银行表示,2022年1-9月,实现财富管理手续费收入(不含代理个人贵金属业务)51.05亿元,因主动压降非标类产品规模及证券市场波动导致的基金销量下滑等因素影响,同比下降20.7%。

民生银行表示,受资本市场价格波动影响,投资估值及代理基金业务规模下降,银行公允价值变动损益同比减少59.37亿元,代理手续费及佣金收入同比减少21.32亿元。

城商行中,郑州银行、西安银行、上海银行、贵阳银行降幅较大,超过10%。其中,郑州银行降幅最高,下降44.86%。此外,宁波银行、南京银行降幅在10%以内,分别为-7.91%和-8.19%。

三季报显示,郑州银行的变动主要是由于监管减费让利政策及代理及托管业务规模变动影响。

农商行中,多家银行的财富管理业务陷入困境,一方面没有能力自建理财公司发行产品;另一方面理财产品代销也面临困局,中收大幅下滑,降幅最大的常熟银行达到了-97.08%。常熟银行在三季报中指出,手续费及佣金变动较大的原因主要是理财业务管理费收入确认频次等。

瑞丰银行手续费及佣金收入降幅也较大,达-78.48%。江阴银行、紫金银行、苏农银行、渝农商行的降幅在30%左右,分别为-32.00%、-39.83%、-39.73%、-20.34%。此外,还有青农银行、沪农商行中收下降,降幅分别为-0.21%和-2.26%。

营收、净利润分化明显

从营收和净利润的绝对值来看,国有行中,工商银行、建设银行、农业银行依旧领跑。股份行中,招商银行、兴业银行、中信银行、表现优秀。城商行中,江苏银行、北京银行、宁波银行霸榜前三。农商行中,渝农商行、沪农商行遥遥领先。

三季度,大部分银行的营收和净利润稳定增长,但少数银行出现了下降。营收增长最多的江阴银行,同比增长21.88%。国有行中,营收表现最佳的邮储银行,增长7.79%;对应的净利润也大幅增长14.05%。股份行中,平安银行表现亮眼,营收同比增长8.71%;净利润同比增长25.82%。

此外,工商银行、民生银行、兰州银行、西安银行、重庆银行、青农银行的营收下降,下降最多的是民生银行,为-16.84%。

三季度,城商行业绩大爆发,净利润增幅在30%以上的均为城商行。包括江苏银行增31.63%、杭州银行增31.82%、成都银行增31.56%。此外,宁波银行、苏州银行、南京银行、厦门银行、齐鲁银行的净利润增长也在20%左右,分别达20.04%、23.90%、21.14%、19.89%、19.85%。梳理来看,上述银行也是财富管理业务快速发展的一批银行。

同时,一些银行的净利润出现了同比下滑趋势。浦发银行、民生银行净利润同比小幅下降。下滑最多的是西安银行,为-12.38%。

从资产质量来看,42家上市银行的平均不良率为1.21%,去年同期为1.27%,下降0.6个百分点。同时,拨备覆盖率大幅提升。三季度,上市银行的平均拨备覆盖率为317.67%,去年同期为296.51%,同比上涨21.16个百分点。国有大行中,邮储银行资产质量最优,不良贷款率最低,为0.83%,拨备覆盖率最高,为404.47%。

(统筹:马春园)

(作者:吴霜 )

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。