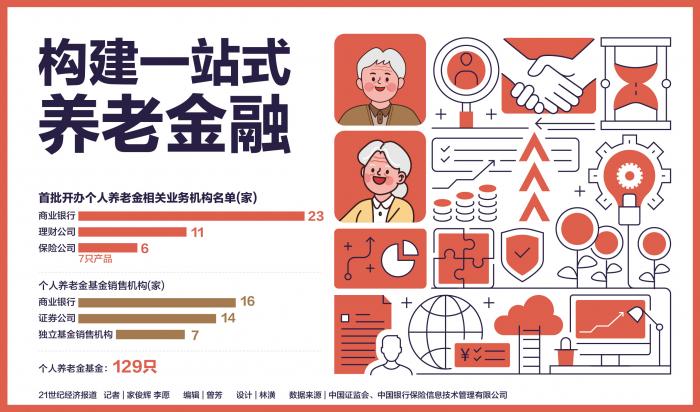

构建一站式养老金融

12月19日,由南方财经全媒体集团指导,21世纪经济报道“21惠养老”栏目倾力打造的首届“国民养老金融素养活动周”第三期视频上线。

本期邀请到平安银行基础零售事业部个人养老金专营团队产品经理许倩云和盈米基金且慢投研总监赵玉斌两位嘉宾,围绕“构建养老金融一站式服务体系”的主题,进行了深入交流探讨。以下摘录本期主要内容。

金融如何支持养老事业?

主持人:我们都知道,近几年人口老龄化问题受到越来越多的关注,我国也出台了一系列的政策措施来推动养老服务体系建设。养老事业的持续发展,需要各方力量参与,当然也离不开金融的支持。

现在越来越多的人,包括不少年轻人都开始购买各种养老金融产品,为自己增添一份养老保障。请问两位,现阶段金融应当如何支持和服务养老事业的发展?

许倩云:金融可以帮助增加养老保障供给,一方面有利于完善我国多层次养老保险体系,增强养老保障能力,满足人民群众多样化的养老需求;另一方面也有利于深化金融供给侧结构性改革,培育长期的机构投资者,促进金融市场健康发展。因此,金融在养老领域的持续发力既是养老事业发展的需要,也是金融自身发展的内在要求。

第一是加强产品创新,为客户提供多样化的养老金融产品池,满足客户资产配置的需要。因为对于我们个人投资者而言,所接触到的其实最直接的就是市面上各种各样的养老金融产品。比如最近热议的第三支柱个人养老金产品,有4大类,个人养老储蓄、个人养老理财、个人养老公募基金,以及个人养老保险等。

目前国内养老金融市场的需求是非常大的,但是优质供给依然是不足的,市场潜力仍未得到充分的释放。要实现供需之间的衔接,金融业需要有针对性地进行产品创新,丰富金融产品的类型。金融机构需要考虑到不同客群的风险承受能力和需求偏好等因素,为我们的市场提供更为多元的选择,以满足客户全周期多层次多元化的养老规划需求。

第二点是拓展养老产业,也是养老事业的重要一环。金融机构一方面为养老产业提供融资的服务,另一方面也可以为我们个人客户提供养老服务,比如我们的居家养老服务、养老社区服务、银联大学等长者专属的服务,用来便利客户,这也是为客户提供一站式的养老金融服务。

赵玉斌:我的观点和许总差不多的,我觉得金融可以从两个方面发力。第一个方面是丰富和多元化整个养老产品的供给。因为金融的一个功能就是跨代的资产配置,应该提供多元化产品供老百姓选择。比如,除了传统的基本养老保险,包括现在的职业年金、个人养老保险、商业养老保险,以及还有更加丰富多元的养老金融产品。

第二点,我觉得是金融应该便利老百姓投资体验。比如,在一些养老社区里面增加相应的服务的网点,再比如给用户提供服务的时候尽可能降低用户的使用难度。

许倩云。资料图

购买个人养老金需要注意什么?

主持人:11月份我们刚刚落地了个人养老金业务试点。平安银行是其中的一个试点银行,请简单介绍一下个人养老金制度,以及它对养老金融市场的影响?

许倩云:个人养老金制度的实施,对于我国的养老事业其实是具有划时代的意义的。

首先,它是规范我们养老财富积累的重要机制。我们个人养老金制度的实施的话,通过设立个人养老金账户制来实现完全积累,个人养老金资金账户是封闭运行的,在达到国家的领取条件之后才能进行领取,从而真正做到了一个专属的养老储备,并且它通过税收的优惠政策来体现政府的一个支持。

其次它也是多层次多支柱养老保险体系建设的关键步骤。个人养老金制度的建立标志着我国多层次养老金制度体系框架初步建立。

最后也是满足我们日益增长的美好生活需要的重要举措。进入新时代,我国的主要矛盾也发生了变化,具体到养老领域就是要从满足老年人的基本生活需要,转变为满足老年人日益丰富的美好生活的需要。我国已经全面建成了全世界覆盖人口最多的基本养老保险制度,也就是我们的第一支柱社保,它的制度定位是维持老年人的基本生活水平,那更高质量的生活需要补充养老保险制度予以满足的。

进入新世纪以来,我们也是先后建立了针对企业职工的企业年金制度,以及针对机关事业单位工作人员的职业年金制度,完成了以雇佣关系为基础的第二层次的养老金制度建设。

本次个人养老金制度的实施是有利于进一步深化供给侧结构性改革,满足群众多样化养老的需求,为老年人提供了新的收入来源,以提高我们老年人的生活质量。

主持人:随着个人养老金制度的实施,个人养老金融产品也会变得更加丰富。在这种情况下,我们个人在购买投资这些个人养老金融产品的时候,应该注意哪些问题?

赵玉斌:我觉得大概有几个点需要注意。

第一,大家要知道流动性的问题。参与购买个人养老金,能够取的时候需要到退休之后,这意味着对普通人来说可能会锁20-30年。这是一个需要注意的前提,就是要知道它是一个长钱,它是一个长期配置的钱,不能用短期的钱去买,否则当你需要买房或者买车的时候,突然发现没钱了,可能就会造成一个资金的错配。

第二个问题就是我们去选的时候应该了解自己的一个风险承受能力。个人养老金产品是有不同风险的波动的,虽然都是养老,但是每个人的风险承受能力是不一样的,有些人可能承担3%-5%的波动可能就差不多了,而有些人可以承担20%的波动。所以,我觉得第二点应该是要了解这个产品的风险收益波动水平,这个就跟我们平时买银行理财买公募基金是一模一样的,需要了解自己的风险波动的水平。

第三点,我觉得我们去买这个产品的时候,应该做好资产配置,或者说是资金规划。个人养老金是我们整体养老的一部分,那么我们在做养老投资的时候,除了个人养老金,还可能会有其他的一些产品。那么个人养老金我们应该买多少,应该以什么样的节奏去买,在退休之前应该怎么安排资金节奏,这个也是很重要的。

赵玉斌。资料图

金融机构如何布局一站式养老?

主持人:我们可以看到,目前很多银行都在打造一站式的养老服务平台和体系。请问,金融机构在打造一站式养老服务体系的时候,怎么才能更加体系化的运作?需要从哪些方面入手?

许倩云:从商业银行的角度来看,我们是致力于扩大个人养老金融服务,打造养老服务生态圈的。

第一其实是建设适老化的特色服务体系,发展老年友好型的金融。比如说我们平安银行的银联门店,充分发挥了网点的社交与生活服务属性,优化硬件环境和服务流程,我们会组织一些老年活动以及提供银联大学服务,这也是我们的一个特色的服务,为客户提供有温度的服务。

第二就是引入优质的养老金融产品,满足全生命周期配置的需求。我们根据不同阶段的客户的风险偏好、财富积累、收入现金流等特征,形成了不同年龄客群的差异化、系统化的产品组合。并且我们探索以家庭为单位的产品服务和财富规划,由个人养老金融服务转变为家庭养老的金融服务。

第三是打造金融家的场景生态,探索全新的服务模式。比如说我们平安结合集团内的资源,打造在线医疗、家庭医生、高端体检等等一系列的非金融权益类的服务体系。

主持人:全周期的养老金融服务,是养老金融未来的发展方向。在这个过程中,对投资者的教育和保护也是很重要的一环。在这方面,有什么好的建议?

赵玉斌:我们发现无论是买养老产品也好,还是自己做投资也好,很多人是亏钱的。但我们又发现其实整个公募基金是赚钱的,而投资者亏钱是因为他把每一笔钱的这个时间属性搞错了。

所以,我们有一个4笔钱的框架,就是建议投资者在做投资之前要先把资金按照活钱、稳钱、长钱和保险保障4笔钱区分开来,然后每一笔钱有每一笔钱的具体的用途,每一笔钱有每一笔钱的加仓节奏。通过这种方法,建立一个属于用户自身的理财系统,那么养老的钱其实就属于4笔钱里面的长钱和保险保障部分。如果你把你的资金按照4笔钱做规划,那么你就可以比较好地设定一个资金节奏,去做一个配置。

对于如何去做用户的投资保护,我觉得首先一点就是,不能做资金的错配,短钱不能长投,长钱也不应该短投,长钱短投会降低这个收益率;第二通过投教和投顾的陪伴,让用户能够理解市场的波动情况和波动规律。在出现市场正常的波动情况下,降低用户心中的恐慌,防止用户在低位的时候割肉,在高位的时候去追;第三点就是通过一种资产的配置,通过4笔钱和整个全生命周期的一个资金规划,按照节奏去做一个资金的配置和产品的选择。

(作者:家俊辉 编辑:曾芳)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。