2023资本市场全面深化改革前瞻:提高直接融资比重 助力实体经济高质量发展

党的二十大报告提出,要健全资本市场功能,提高直接融资比重。这一表述明确了资本市场发展方向,未来资本市场将在直接融资体系中发挥重要价值。

回望2022年,以注册制试点为牵引的资本市场全面深化改革持续推进,中国资本市场股权融资规模持续上涨,直接融资比重不断上升。

Wind数据显示,截至12月26日晚,A股市场股权融资规模已突破1.66万亿元,其中IPO融资5759亿元,增发融资7092亿元。

展望2023年,资本市场改革将全面推进,相关配套制度也将进一步完善。其中,注册制改革全面深化、健全多层次资本市场体系有望成为资本市场提升直接融资比重、服务实体经济高质量发展的重要举措。

2022年12月21日,证监会党委在学习传达中央经济工作会议精神时指出,要“推动全面深化资本市场改革走稳走深走实”,包括“深入推进股票发行注册制改革”,“紧紧围绕制造业重点产业链、科技创新、民营企业等重点领域和薄弱环节,完善资本市场制度供给,助力‘科技-产业-金融’良性循环”等。

招商基金研究部首席经济学家李湛对21世纪经济报道记者指出:“提高直接融资比重既是应时之举,也是我国经济长期高质量发展的需要。健全资本市场功能,提高直接融资比重,有利于拓宽投融资渠道,降低社会融资成本和杠杆率,提振市场信心,促进经济温和复苏。”

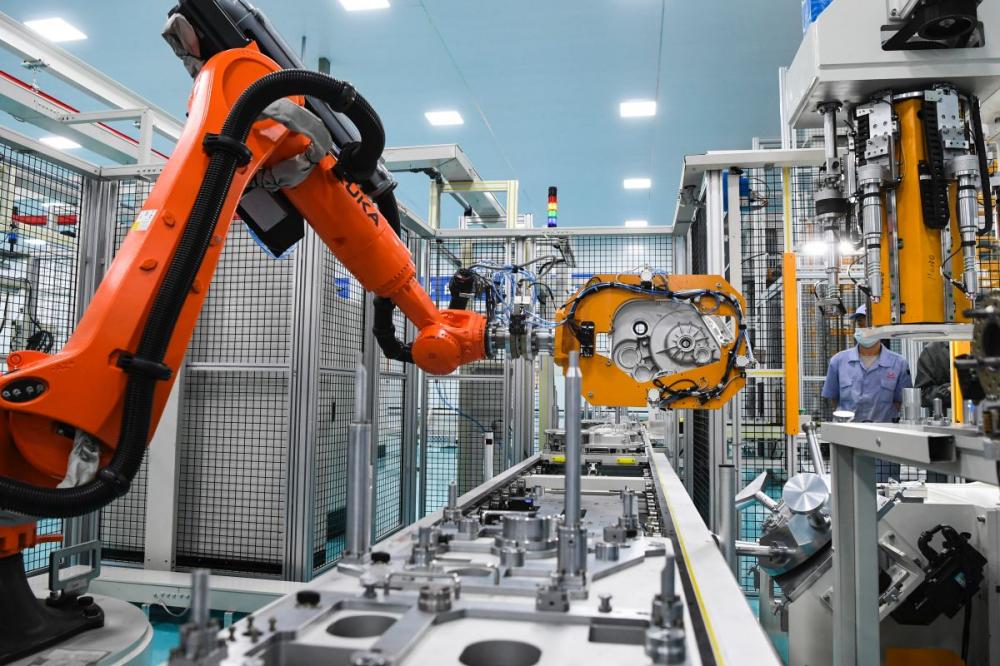

图片来源:新华社

深化注册制改革将成工作重点

随着我国经济进入高质量发展阶段,不同类型、不同生命周期企业的多元化、差异化融资需求日益迫切。加快建设中国特色现代资本市场,提高直接融资比重,增加长期资本供给,是精准赋能实体经济、促进我国经济高质量增长的重要途径。

作为提高直接融资比重的重要举措之一,注册制是全面深化资本市场改革的“牛鼻子”工程,为资本市场服务实体经济提供了长足的动力。

Wind数据显示,截至2022年12月26日,今年A股共计413家企业成功IPO,首发募集资金合计5759亿元。虽然IPO数量比去年全年的524家有所下降,但融资额比去年全年的5426亿元增长约6%。

随着科创板、创业板试点注册制相继成功落地,北交所开市及平稳运行,资本市场对优质企业的吸引力大大提升了,不少市场人士对于持续深化注册制改革、稳步推进全面注册制也颇为期待。

东方证券首席经济学家邵宇便指出:“目前一级市场IPO并没有因为市场行情有所停顿,保持常态化发行,注册制发挥了很大的功能,保证更多的资源输入到实体经济,尤其是创新企业中去。大家对于明年全面注册制也有更多的期待,如果明年能落地,我觉得会带来更多的IPO机会和更多的实体企业融资。”

南开大学金融发展研究院院长田利辉受访时指出,2023年,我国资本市场会进一步优化和深化注册制改革,适时推进全面注册制改革。同时,我国资本市场会关注和着手再融资制度的优化。此外,债券市场和REITs等衍生品市场的发展,也是提供直接融资比重的重要工作。在2023年,这两个市场有望获得长足发展。

不过,李湛认为,全面注册制是否有望在2023年落地,取决于市场信心和经济环境。

“从注册制的实践来看,科技创新板和创业板运行平稳,准备充分,启动全面注册制的客观条件已初步具备。但是,是否启动全面注册制还需要合适的市场氛围和积极的市场信心。注册制是发展直接融资特别是股权融资的关键举措,事关实体经济发展,希望全面注册制能平稳落地,有效发挥其在全面深化资本市场改革、完善要素市场化配置体制机制中的重大作用。”李湛说道。

多层次资本市场体系建设逐渐完善

加强直接融资,服务实体经济发展也离不开多层次资本市场的建设。在注册制改革持续深入的趋势下,场内市场中主板、科创板、创业板和北交所已日渐形成差异化定位发展,当前,我国正在加速弥补场外市场短板。

其中,新三板、区域性股权市场有望成为2023年多层次资本市场建设发力的重点。2022年11月,证监会主席易会满公开表示,下一步将“深化新三板改革创新,扎实推进北交所高质量扩容”。

田利辉认为,2023年,新三板改革重点在于联动北交所、公私市枢纽和竞价交易优化上。我国需要形成北交所与新三板一体发展,发挥北交所的示范引领作用,促进具有市场特色的跨层次投资。我国需要将新三板建设成为“公募市场”与“私募市场”的衔接枢纽,为众多私募股权和创投基金的“募投管退”提供制度性支持,进而为中小微企业创造更好的早期融资和发展环境。同时,我国需要进一步通过集合竞价和协议交易优化等多种举措来活跃繁荣新三板交易。

邵宇也认为,新三板改革主要是为解决多层次资本市场的衔接问题,“部分专精特新企业现在可能规模偏小,如果这些企业能够在新三板上得到更多发展,实现更高层级或发行板块的跃迁,新三板就可以完成源源不断输送优质的股权资源(至场内市场的)重要任务。”

除此之外,区域性股权市场也是场外市场的重要构成。2022年11月,中国证监会、工信部联合印发《关于高质量建设区域性股权市场“专精特新”专板的指导意见》(以下简称《意见》),明确专板建设目标为支持中小企业“专精特新”发展,共分为二十三个具体小项,包括推进高标准建设、推动高质量运行、提供高水平服务、加强市场有机联系、完善市场生态以及加强组织保障等。

田利辉指出,落实上述《意见》能够给区域性股权市场改头换面。区域性股权市场不仅是中小企业股权转让的平台,而且完全可以是专精特新中小企业发展的基地。同时,通过建设高质量的“专精特新”专板,我国区域性股权市场能够进入专业、规范和高效率的新发展阶段。

“区域性股权市场往往对于当地的企业具备更多的认知,能够更为有效地整合各方资源,服务各有特色和问题不同的当地专精特新企业。同时,区域性股权市场也能够借助其场外市场的优势和逻辑,提供基础服务和综合金融,助其在不受市场干扰的情况下,聚焦专精特新,发展核心技术。同时,进行培育和孵化,开展培训和指导。在技术或特色成熟后,申请上市,一飞冲天。”田利辉进一步补充道。

(作者:杨坪,实习生王梓萌 编辑:朱益民)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。