2023年1月4日,南财理财通课题组重磅发布《2022年银行理财三季度产品运作报告》,三季度“固收+权益类”银行理财的实际表现如何?

南财理财通课题组 新春特别报道

课题组成员:汤懿兰、丁尽勉、黄桂煊、薛茹云、宋仁胜、张稆方、马怡婷、许佳琳、闫然

随着我国步入低利率的环境,债券类资产收益率显著下降,纯固收策略已较难满足投资者的需求。

由此,含权理财产品应运而生。

从产品类型来看,目前理财公司发行的含权理财产品以“固收+”产品为主,而其中“固收+权益类资产”是当前“固收+”的主要结构。固收打底,上层叠加。在控制波动的前提下,通过资产组合增加收益弹性。南财理财通资深金融研究员黄桂煊认为,“+”最重要的成果是加收益,但同时也加了风险。股票、股指期货、国债期货、打新、定增、可转债等等,只要能提高增厚收益的机会,都在投资经理“+”的清单列表之中。

一、理财风云榜(机构榜):

Q3“固收+权益”类工银理财总体垫底,渝农商理财业绩第一、平安理财多资产策略突出

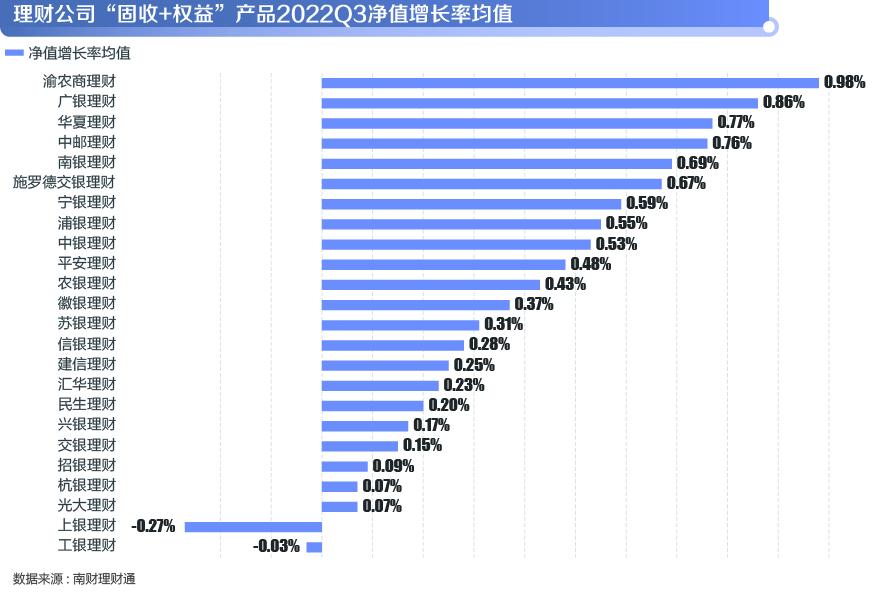

从2022年三季度“固收+权益”产品业绩情况看,除工银理财和上银理财产品平均收益为负外,其余理财公司三季度平均收益均为正。其中,渝农商理财排名第一,产品三季度平均收益为0.98%。

此外,城商行理财公司南银理财和宁银理财也表现不俗,三季度“固收+权益”产品收益率均值分别为0.69%和0.59%。国有行理财公司中,中邮理财和中银理财排名靠前,三季度“固收+权益”产品收益率均值分别为0.76%和0.53%。股份行理财公司中,广银理财、华夏理财、浦银理财和平安理财表现较好,三季度产品收益率均值分别为0.86%、0.77%、0.55%和0.48%。相比城商行理财公司,股份行理财公司的”固收+”产品布局起步较早,品类更为多元化。

例如,平安理财就打造了绝对收益目标系列产品线,通过多资产、多策略的运用,布局固收旗舰品类-“启航”和固收+口碑系列-“新卓越稳健”等系列。

据南财理财通课题组了解,平安理财“启航”系列是固收类理财,分为R2“启航”(包括“新启航”及“启航成长”)和R3“启航增强”两个子系列。“启航”重点关注标准化固收投资,同时以风险较低的优质资产作为策略配置,并通过优先股和转债把握不同市场环境下的投资机会。“启航增强”在“启航”的基础上,实施组合策略管理,运用更丰富的策略工具,同时通过票息保护及仓位严控,降低或有市场风险。

而“新卓越稳健”定位为“固收+”理财,固收投资聚焦中长期限、中高评级债券投资,为投资组合提供稳健票息收入,同时辅以久期策略、息差策略等短期战术策略,把握交易机会;权益方面以绝对收益策略为主,采用对冲打新、量化中性、定增对冲套利、可转债等策略,一定程度上避免权益市场风险的敞口暴露,实现稳健收益的进阶。

从期限选择上,“启航”系列产品期限涵盖3个月至24个月,短期限兼顾流动性和收益性,中长期限确定性更高。产品运作历史较长、客户基础牢固,目前存续规模近3000亿,成为平安理财旗舰固收产品线。

“新卓越稳健”则进一步在系列内形成一定梯度。一是“新卓越稳健”策略持有期产品,定位为具备较好流动性的持有期日开“固收+”产品,在获取权益市场收益的同时满足投资者流动性需求;二是“新卓越稳健”1年期和1.5年期产品,以债券、非标以及其他权益低波动策略资产为主要投资标的,满足客户对于收益确定性更高且收益略有提升的绝对收益目标需求;三是“新卓越稳健”2-3年期产品采用多资产投资策略,增加相对收益投资策略,满足客户追求长期较低波动、稳健收益以及进一步风险进阶的需求,且在满足一定条件的前提下,按季度进行分红,满足投资者的流动性需求和再投资需求。

截至今年三季度末,“新卓越稳健”已累计发行29只;该系列产品期限覆盖6个月至三年,运作模式涵盖日开持有期、定期开放、封闭式等,满足投资者资金短中长期的保值增值需求。

从历史业绩看,“启航”系列、“卓越”系列的多元策略效果显现,成功抗住市场波动。截至2022年11月25日,启航系列产品总计发行178只,投资周期年化收益均值为4.07%,其中期限3个月、6个月、12个月的投资周期年化收益均值分别为3.72%、3.99%、4.48%。同期,中证-综合财富(总值)指数年化收益仅3.84%,万得债券型基金指数年化收益仅3.76%。对比市场和同类指数,“启航”体现出较好的超额收益。“启航”总计完成定开周期448次,业绩基准综合达成率高达93%。

2022年10月31日,“新卓越稳健”系列首只到期产品业绩兑付,投资周期年化收益4.65%,高于其业绩比较基数35BP,达成投资目标并为客户创造超额收益。同时,“新卓越稳健”2年期和3年期产品在满足一定条件的前提下,实现按季度分红,满足投资者的流动性需求。此外,“新卓越稳健”系列一年期费后年化收益率均值4.89%,两年期年化收益率均值4.45%,三年期年化收益均值4.12%,同期沪深300%下跌-26.45%(年化),二级债基指数下跌-2.91%(年化)。

而多策略多资产的配置要求,也对人才结构提出了更高要求。

南财理财通课题组了解到,平安理财自成立之初,一方面从平安集团内引进银行、证券、资管、信托、基金等专业人员;另一方面,从外部招揽一批具有国内外知名基金、券商、资管机构背景、在各细分领域经验丰富的专家,共同组成了一支背景多元化、梯队化的精英队伍。

二、理财风云榜(产品榜):

青银理财霸榜前三名但波动率极高,部分产品三季度大量抛售债券“躺赢”

在理财公司“固收+权益”公募型产品三季度业绩榜单中,青银理财和华夏理财分别上榜3只产品,广银理财、建信理财、兴银理财和信银理财各上榜1只产品。

从收益表现看,上榜的10款产品三季度净值增长率均在2%以上。排名前三位的产品均来自青银理财的“海融财富·创赢”系列,其中“海融财富·创赢系列2021年10期(净值型)”以3.901%的净值涨幅位列榜单第一,课题组查阅南财理财通数据库发现,青银理财这个系列产品之所以在Q3有较高收益,主要是因为管理人在三季度大幅抛售债券资产变现,成功躲过了四季度债市的大幅调整,实现“躺赢”。

从风险指标看,青银理财上榜产品年化波动率较高,尤其是榜首产品达到5.467%,另华夏理财“龙盈百岁人生固定收益类11号两年定开”年化波动率也超过3%,兴银理财的“天天万利宝稳利恒盈7号U款净值型理财产品B”净值波动幅度最小,为0.643%。最大回撤率方面,排名第一位、第四位、第八位的三款产品最大回撤幅度均超过0.2%。

从绩效指标卡玛比率看,除排名第二位的产品回撤幅度为0外,表现最优的是信银理财的“多彩象多策略稳健一年持有期2号A类”,其三季度净值涨幅与最大回撤率的比值高达823。

到期情况:宁银理财达标率100%,行业总体达标率低于50%

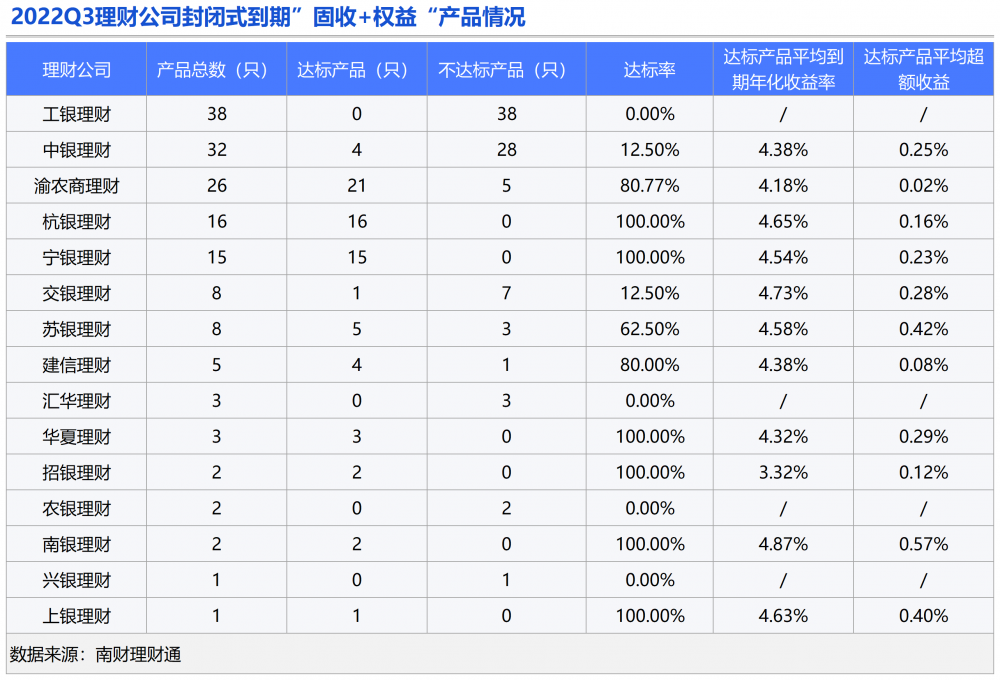

据南财理财通数据,2022年三季度累计有17家理财公司的199款封闭式“固收+权益”产品到期,以公募型产品为主,占比达到81.4%。到期产品数量排名前三的是中银理财、工银理财和杭银理财,分别有46只、39只和28只产品到期。

南财理财通资深金融研究员黄桂煊认为,受海外市场大跌等因素冲击,三季度A股整体走弱,市场情绪较为悲观,含权产品净值回撤明显,到期”固收+权益“产品压力大,整体达标率较低。

分机构看,城商行理财公司达标率较高,宁银理财15只样本产品全部达到业绩要求,达标率为100%,三季度到期产品数量分别为16只和15只,南银理财达标率也为100%,但产品数量较少,仅有2只。苏银理财和渝农商理财达标率也较高,达标率分别为62.5%和80.77%。股份行理财公司中,华夏理财和招银理财达标率也均为100%。

国有行理财公司整体达标率较低,中银理财和交银理财达标率均只有12.5%,工银理财和农银理财无一产品达标,其中工银理财三季度到期产品有38只。

从达标产品平均到期年化收益率和平均超额收益看,未有理财公司产品平均到期年化收益率超过5%,南银理财2款到期产品平均年化收益率和平均超额收益最高,分别为4.87%和0.57%,另交银理财、杭银理财、宁银理财、苏银理财和上银理财平均到期年化收益率同样超过4.5%,招银理财的达标产品平均到期年化收益率最低,为3.32%。

更多“固收+权益”类银行理财分析,请查看报告全文,下载报告(138页)请联系课题组。

(作者:南财理财通课题组 编辑:汤懿兰)

本文数据、榜单来自南财理财通AI智能排名,7*24小时自动更新,如您对数据有任何疑问,请联系我们的研究助理:19521241569(微信同号)或登录南财理财通独家数据库gym.sfccn.com进一步核实相关信息。

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财、财富管理特色栏目,旨在帮投资者守好“钱袋子”,并创造更高的行业价值。

每个交易日中午12点更新,下设5大投资选题:周一【权益蓝海】、周二【现金掘金】、周三【混合锦囊】、周四【固收+相对论】、周五【固收围猎】,内容于《21世纪经济报道》报纸、21财经APP独家刊登。

机警理财,机智投资,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。本专栏系列文章系南财理财通独家原创,抄袭必究,转载请联系作者。)